Se nós estendermos o sentido de «especulativo», para significar que estamos a prever algo que poderá ocorrer ou não no futuro, ou que poderá ocorrer de forma bastante diferente do que nós prevíamos, então todos os investimentos, financeiros ou não, terão a sua componente «especulativa», pois ao escolher aplicar o capital nisto e não naquilo, tivemos uma noção mais ou menos intuitiva, mais ou menos racional, do que seriam os desenvolvimentos previsíveis na economia em geral e no setor em que investimos, em particular. Por outras palavras, estávamos a fazer uma aposta. Ora, todas as previsões, por mais sensatas que pareçam, têm a sua margem de incerteza, os parâmetros escondidos, os cisnes negros, que poderão deitar por terra as nossas mais doutas e prudentes estimativas.

Mas, ao nível dos mercados financeiros, há um comportamento típico do especulador que o diferencia do investidor. Enquanto o investidor vai procurar recolher informação sobre a saúde de uma empresa, antes de fazer a compra de ações da mesma, por exemplo, o especulador está focalizado no curto prazo, na possibilidade de uma ação ou outro ativo terem uma descida brusca devido a fatores previsíveis ou imprevisíveis, tornando apetecível a sua compra e estando disponível para vender esse mesmo título, logo que esteja a cotar acima de dado valor, normalmente com lucro sobre o valor de compra. Este comportamento poderá reproduzir-se em compras e vendas intra-diárias, sendo a soma das pequenas mais-valias obtidas nestas operações a principal remuneração do especulador ou trader. O investidor, idealmente, espera obter - no médio/longo prazo - dividendos da compra dum ativo, e/ou a valorização do mesmo, que permita efetuar sua venda com lucro, no momento apropriado.

Quando a volatilidade dos mercados é grande, mesmo os profissionais têm dificuldade em acertar nas previsões; por outras palavras, enganam-se com maior frequência nas suas apostas. Assim, um aumento de volatilidade dos mercados - como se tem verificado nas últimas semanas - origina uma série de perdas, não devidas à «incompetência» dos intervenientes, mas devido ao comportamento caótico dos mercados. Se se diz, sobre um dado fenómeno, que é "caótico", isso significa que não se lhe pode atribuir qualquer lei, não se pode portanto prever a sua evolução, pois esta não mostra regularidade, direção ou tendência, para que a possamos reconhecer como base para previsão.

No contexto atual, os mercados de ações são atraentes para pessoas que se deixam seduzir pelas narrativas dos grandes investidores, dos multimilionários (por exemplo, Warren Buffett) que conseguiram - numa dada fase da sua vida - erigir uma fortuna devido a uma série de apostas acertadas, devido a investimentos bem calibrados, etc. No entanto, estas narrativas são sempre míticas, não revelam os casos que resultaram em perdas monumentais, inclusive em falências, omitem também as vantagens que estes «grandes» da finança tiveram graças ao «insider trading» (= estarem informados sobre decisões tomadas, ao nível de empresa ou de governo, antes de serem tornadas públicas).

Não é preciso ser-se empregado ou sócio de uma empresa, para obter informação privilegiada; os multimilionários banham num universo à parte, convivem com outros, seus sócios ou competidores, com quem trocam as informações mais diversas que poderão estar na origem duma jogada.

Os famosos analistas de mercados que previram o colapso de 2008, não precisaram de canais de informação previlegiada; fizeram - com aplicação e algum talento - o seu «trabalho de casa»: Analisaram o estado dos mercados e concluíram, corretamente, que em pouco tempo o castelo de cartas dos empréstimos hipotecários iria desmoronar. Eles jogaram tendo apostado nisso, enquanto os outros continuavam a jogar com euforia otimista.

Com tais profissionais dos mercados, estamos perante indivíduos possuidores dum saber de muita experiência acumulada, dando-lhes sensibilidade a fenómenos dificilmente quantificáveis, etc. Isto é o desempenho que se pode esperar dos melhores profissionais. É como os médicos experientes que conseguem efetuar um diagnóstico difícil, ou como os músicos que atingem um cume de perfeição artística inultrapassável. Não há dúvida que tais profissionais existem, mas são raros.

Os tempos são de enorme incerteza e vai haver fatalmente quem vá perder a camisa, porque joga nos casinos das bolsas, convencido que é como um Warren Buffett, ou outro «investidor lendário». Normalmente, pessoas que não têm tanta autoconfiança, jogam em «índices»; porém, no atual contexto, os índices são a maneira infalível de perder dinheiro: Quando os mercados estão em alta, mais ou menos continuada, jogar em índices significa renunciar a ter retornos «espetaculares», para apenas ter «bons» retornos, porém isentos de riscos significativos. Num ambiente turbulento e de quebra dos mercados, como agora, os índices vão espelhar as descidas; elas podem não ser tão acentuadas como as dalgumas ações, mas haverá necessariamente perdas.

De qualquer maneira, eu desaconselho sempre que se joge no casino das bolsas: Quer a título individual, quer através dum fundo, estamos sempre muito sujeitos a fatores que não controlamos, que muitas vezes desconhecemos, ou que avaliamos erroneamente, etc.

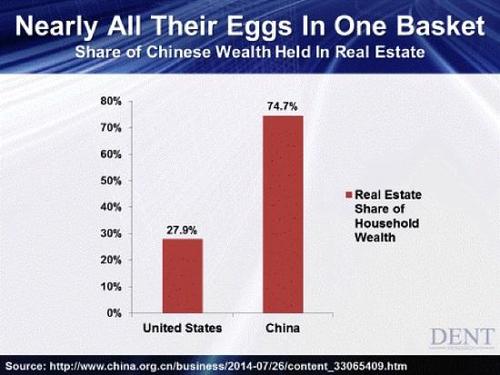

Existem mercados não financeiros, como o imobiliário (este também sujeito a especulação), os metais preciosos (ouro e prata em barra, ou em moeda), os objetos de coleção, as obras de arte... A vantagem destas áreas de investimento, nestes tempos difíceis, é que o seu valor nunca irá descer até zero. O mais provável, é que conservem o mesmo valor relativo e até que se valorizem mais, pois eles se tornam mais raros e o dinheiro vai-se desvalorizando.

É conhecida de muitos, a história verdadeira dum apartamento de luxo, numa artéria central de Berlim, em 1922/23, que foi transacionado por 3 onças de ouro (1 onça= 31,1 gr.). Nessa altura, o Marco alemão estava a sofrer uma destruição completa por híperinflação. Quem tiver trocado -antes duma crise hiperinflácionária - o seu dinheiro fiducitário por barras de ouro, conserva o seu valor, no mínimo. Mas, muito provavelmente, como se verifica agora, o ouro subirá muito, muito mais rápido que a inflação, pelo efeito da procura muito acrescida e da raridade da oferta. Quem tem ouro, só irá vendê-lo por um preço muito elevado, superior à cotação oficial, nestas circunstâncias.

Os trabalhadores e pensionistas dos EUA e doutros países que fizeram reformas destruindo o Welfare State, para se conformarem com as doutrinas neoliberais (nos anos 1980), estão forçadamente metidos nos mercados financeiros, até sem terem a mínima ideia dos investimentos onde estão investidas as suas pensões. Isto porque são fundos de pensões (muitos são privados, alguns são estatais), que gerem estes capitais. Estes, teoricamente, são propriedade dos trabalhadores. Os descontos feitos ao longo da vida ativa, para as pensões são considerados salário diferido, não são um imposto.

A apropriação destes fundos de pensões, públicos e privados, fez com que eles servissem, durante estes 40 anos, para alimentar os mercados especulativos. Mas, até agora, ainda havia algumas limitações áquilo que podiam fazer os gestores; por exemplo, tinham de ter uma fração dos fundos em obrigações do tesouro, como «garantia» de pagamento das pensões, no caso de perdas severas nos segmentos imobiliário e bolsista, nos quais estavam investidos.

Hoje em dia, a ganância dos poderosos e a sua falta de escrúpulos revela-se ao «sugerirem» que estes fundos poderiam ser «mobilizados» para investir em indústrias de armamento. Ninguém os autorizou a deitar mão a estes capitais. Eles são dos cidadãos, não pertencem ao Estado, mesmo nos casos em que é o Estado que está encarregue de os gerir.

A crise/colapso que agora está diante de nós apresenta-se muito pior que a crise de 2008. Neste ano e subsequentes, o que aconteceu foi a recapitalização de fundos especulativos e da banca de negócios, utilizando dinheiro «impresso» digital, não correspondente a nenhum aumento de valor nos bens reais. Foi a operação dita de Quantitive Easing e suas reiterações.

Sem dúvida, todos nós (não creio que banqueiros e grandes capitalistas leiam isto!) sofremos com isso. A inflação resulta sempre do excesso da massa monetária em circulação, em relação à massa de bens e serviços produzidos: Se o excesso é grande, isso repercute-se na economia do dia-a-dia: uma unidade de qualquer mercadoria irá custar mais caro. Isto significa que será transacionada com mais unidades de dinheiro, pois cada uma delas vale menos.

Não será somente o mecanismo acima citado, que vão acionar, agora: Estão anunciados «bail-outs» e «bail-ins», ou seja, recapitalização dos bancos pelo Estado (bail-out), à custa dos contribuintes, ou à custa dos depósitos dos clientes desses bancos (bail-in). Esta última modalidade foi a solução da UE para a crise cipriota, em que depositantes com contas acima de determinado montante tinham «um corte de cabelo», de 23%. Tudo isto se fará sem a mínima concordância dos afetados, evidentemente. Como sempre, os responsáveis pelos sucessivos descalabros financeiros são intocáveis. Melhor ainda: São «heróis» que merecem ser salvos a todo o custo.

A única maneira do cidadão comum se precaver é não acreditar no que dizem uns e outros. Teremos de ver por nós próprios, quais os factos, qual a realidade. Isto não é fácil, mas se nós confiamos noutros, das duas uma: ou estamos nas mãos de um aldrabão, ou será alguém de boa fé: Ele acredita que está a dizer a «verdade» e julga que sabe mais do que o comum dos mortais. Ora, como tenho repetidas vezes mostrado neste blog, as coisas não são assim; muitas pessoas podem ser honestas, porém a sua visão é enviezada, pelo hábito, pela ideologia, pela avaliação incorreta da realidade, etc. Não é preciso presumir qualquer intenção malévola. A complexidade da economia e da sociedade, são tais que é impossível prever em pormenor o futuro. No melhor dos casos, conseguem-se prever as tendências principais.

Quanto a previsões obtidas utilizando «IA», lembrem-se que aquilo que se fornece à máquina, os dados e os algoritmos com os quais trabalha, são determinantes. Ninguém pode dizer honestamente que os dados fornecidos são 100% corretos, que todos eles têm a maior relevância, que não deixaram nada de fora, nem que os algortímos são os mais apropriados para a questão.

A economia é assunto de psicologia, também. Não é apenas assunto «de capital, trabalho e máquinas». Temos de apurar a nossa inteligência social, a nossa compreensão sobre como as coisas funcionam. É um facto que isso não nos dará garantia de sobrevivência... Mas aumenta significativamente a sua probabilidade.