Tenho seguido regularmente a actualidade da economia e finança globais, no intuito de compreender melhor as forças que moldam o nosso mundo.

Fiquei surpreendido, há alguns anos a esta parte, com a minha própria ignorância sobre estes assuntos, aliás partilhada com vasto conjunto de pessoas, não conscientes de que lhes faltava um elemento-chave para compreenderem o que se passava à sua volta.

Nos anos mais recentes, após o colapso de 2008, que levou o sistema capitalista mundial à beira da implosão, os bancos centrais dos diversos países do Ocidente têm-se esmerado em programas «não convencionais», supostamente para «salvar» a economia mundial e prevenir nova catástrofe.

Porém, a realidade é completamente diferente: os programas ditos de «estímulo» à economia são apenas um inflacionar de bolhas, que dão a ilusão aos investidores e às pessoas em geral de que existe crescimento económico, de que há recuperação, quando, em boa verdade, apenas são aumentados os activos de toda a espécie, nas folhas de balanço dos referidos bancos centrais.

Antes de mais, é necessário esclarecer que os bancos centrais dos países ocidentais, contrariamente à crença das pessoas, não são instituições públicas detidas pelos respectivos Estados.

Tanto no caso da Fed (Federal Reserve Bank), como do Bank of England, ou da BCE... são consórcios de grandes bancos, com participação de entidades públicas, mas onde o capital maioritário é privado e portanto a gestão, é largamente em função dos interesses privados dos bancos, não dos interesses nacionais das respectivas nações.

O mecanismo pelo qual criam moeda é também ignorado por um grande número de pessoas. Eles criam moeda a partir do nada. Não existe contrapartida à criação monetária, pelo que, se houver um excesso de moeda em circulação, poderá desencadear uma inflação, muito difícil de controlar, uma vez disperta.

Poderíamos interrogar que sentido tem aquele objectivo de obter inflação da ordem dos 2% anuais? Este objectivo, largamente partilhado pelos bancos centrais ocidentais, parece absurdo, se pensarmos bem. Claro que, enquanto consumidores, não teremos qualquer vantagem em ver o poder de compra do nosso dinheiro diminuir em 2% ao ano.

Mas essa política destina-se a «dar a ilusão» do crescimento, que tarda em surgir espontaneamente, por um lado. Por outro, destina-se a aliviar a carga da dívida que pesa sobre grandes actores financeiros e os Estados, cada vez mais endividados.

Os devedores terão de pagar - daqui a uns decénios - quantias que, nominalmente, correspondem ao capital em dívida, sem porém que isso corresponda a valor real, porque a moeda em que pagam nesse momento, entretanto se desvalorizou muitíssimo.

Não há contemplações para os reformados, para os aforradores, para todos os que tiveram uma gestão responsável das suas economias domésticas: para estes, trata-se da «eutánasia do rentista» como dizia Keynes, só que os tais «rentistas» são pessoas modestas na sua imensa maioria, dependentes das pensões da segurança social para sobreviverem.

Estas, estão baseadas em modelos predictivos, em que haveria um determinado crescimento permitindo uma média de rentabilidade de 6-7 % do capital acumulado.

Além disso, conta com determinado nível de contribuições dos trabalhadores no activo para os cofres da Segurança Social.

Como sabemos, tal modelo está completamente posto em causa, devido à diminuição da natalidade, ao aumento exponencial do desemprego e das formas precárias de relações laborais, que obrigam a um constante despêndio de subsídios de desemprego.

Os fundos de pensões, quer geridos pelos Estados, quer geridos em termos privados, estão calculados para gerar pensões mensais a partir de um certo número de anos de participação dos titulares baseados em taxas de juro médias da ordem de 6%.

Ora, como estamos num ambiente em que as taxas de juro de obrigações e de depósitos a prazo são negativas, ou abaixo do valor estimado de inflação, vemos os referidos fundos a envolverem-se em operações arriscadas, pois têm de ir buscar rendimento aos activos especulativos, como sejam ações cotadas em bolsa, fundos mobiliários, etc... cuja rentabilidade depende de factores muito imprevisíveis, correndo o risco de não obterem rendimentos, mas antes perdas que os levam à falência.

Isto explica as declarações de falência de fundos (privados, municipais ou mesmo estaduais) de pensões de funcionários nos EUA, havendo tendência para se acentuar e alargar a muitos países ocidentais.

Os bancos centrais geram um excesso de massa monetária ao comprarem activos diversos; obrigações soberanas, obrigações de empresas, acções...

Os mercados deixam de funcionar enquanto mercados, no sentido de atribuirem valor aos activos em função da oferta e procura. O peso dos bancos centrais é tal que os valores dos juros de obrigações estatais de Portugal, país sobreendividado, são agora muito baixos, a um nível comparável aos países de economia muito mais forte.

A economia real não cessa de se degradar como se constata com uma série de sintomas, como a diminuição do Baltic Dry Index, que quantifica o volume de fretes marítimos internacionais, o fecho de um enorme número de lojas de comércio de retalho nos EUA, ou a constante diminuição do poder de compra dos salários, nos países ditos «desenvolvidos».

Muitos dados apontam para uma verdadeira depressão: os valores de PIB, revelando um crescimento anémico, no melhor dos casos, são corrigidos usando um índice de inflação manifestamente incorrecto.

Se o crescimento nominal for de 2% e a inflação descontada for de 1%, o crescimento real será de 1%. Porém, a inflação real anual tem sido de 4-6%, pelo menos. Isto atira o crescimento real para valores negativos...

Os bancos centrais estão apostados em disfarçar o problema, não em solucionar seja o que for. Contam com os Estados, com o FMI e com outras instituições que monitorizam a economia mundial, para que se mantenha a ilusão duma economia em «recuperação», quando - na verdade - está em depressão desde 2008, sem nunca ter verdadeiramente retomado os níveis anteriores.

A compra desenfreada de activos pelos bancos centrais, vai fornecer aos grandes bancos uma massa monetária em quantidades abismais. Eles deixam de estar insolventes, mas não têm incentivo para emprestar às empresas e particulares, o que seria o processo - clássico, no capitalismo - para fazer arrancar a produção, pelo estímulo da procura, pelo maior poder de compra.

Não há alargamento do crédito à economia real. As tais somas colossais fornecidas aos grandes bancos vão parar a contas detidas pelos bancos privados nos bancos centrais, como sendo «reservas em excesso», tendo um juro muito baixo, mas sem qualquer risco.

Por este motivo, não existe uma inflação na economia real. Porém, na economia de casino, ou seja, na bolsa, existe inflação: os grandes actores, bancos, seguros, hedge funds, as grandes companhias, usando crédito praticamente gratuito, vindo dos bancos centrais, têm feito grandes compras de títulos bolsistas.

Em particular, as grandes empresas têm adoptado programas de auto-compra de acções: estas aplicações não são benéficas para o desenvolvimento das empresas, não correspondem a um investimento produtivo; servem somente para manter os bónus dos gestores, visto que contribuem para que os accionistas recebam elevados dividendos.

Neste contexto, a implosão estrepitosa do sistema monetário e económico global não é uma questão de «se» acontecer...é apenas uma questão de «quando».

Quanto mais não fosse, os activos que incham as folhas dos balanços dos bancos centrais estão hipervalorizadas, muitos deles são tóxicos (ex. fundos hipotecários, papel sem nenhum valor) ou com um valor de mercado muito diferente daquele sob o qual estão contabilizados, nos cadernos de activos dos bancos centrais. Por exemplo, as obrigações soberanas portuguesas, não correspondem ao valor pelo qual o BCE as comprou, visto que, se acabar o programa de compra sistemática de activos (60 biliões de euros mensais) dos países do Euro em dificuldades, os valores das obrigações desses países caem a pique, elas só serão vendáveis com um enorme desconto.

Um dia, os bancos centrais tentarão aliviar a carga absurda de activos que detêm. Verificarão que não têm maneira, senão colocando estes activos à venda por alguns cêntimos por cada euro do valor de compra.

[Figura 1: activos dos bancos centrais. No 1º trimestre deste ano já adquiriram 1 trilião de dólares, em termos anualizados, cerca de 3,6 triliões de dólares]

O próprio mecanismo que está no cerne do funcionamento da economia capitalista, nomeadamente a descoberta do «valor» dos activos através do mercado, está completamente posto em causa.

A falsa atribuição de valor a uma série de activos tóxicos, ou hipervalorizados, a existência de entidades beneficiando de acesso a crédito praticamente gratuito, o não confronto das empresas com os mercados... tudo isso faz com que as bolhas sejam insufladas e se avolumem, em múltiplos sectores.

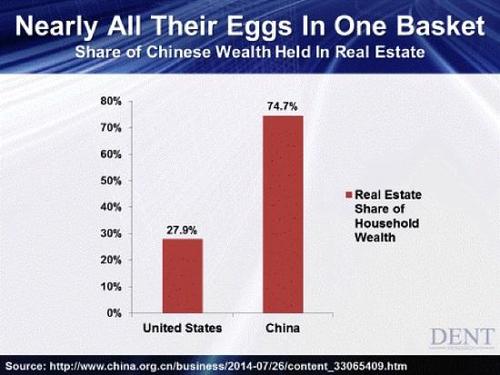

A bolha das acções, das obrigações (um mercado dez vezes maior que o das acções), do imobiliário... tudo isso está a começar a esvaziar-se. Esta fase pode parecer suave, pela simples razão de que a média é omissa sobre grande parte da realidade, temerosa de que isso tenha efeitos negativos no negócio dos seus principais accionistas.

Os apartamentos de luxo em várias cidades sofrem uma quebra de 50 %, isso não é trivial, porém ainda afecta directamente pouca gente. Os títulos das bolsas já estão em franca queda, mas isso não se reflecte ainda nos índices, devido ao modo como estes são construídos; umas quantas empresas - Microsoft, Apple, Google, etc. - compensam, com suas subidas, a descida generalizada. Ainda não tem um efeito de pânico. Fundos de pensões entraram em falência recentemente em Nova Iorque, no Texas, no Michigan e em Altanta, mas poucas pessoas fora dos EUA sabem disso, etc...

Os bancos centrais têm feito tudo para adiar o rebentamento das bolhas que eles próprios desencadearam. O resultado desse adiamento, será fatalmente um agravamento dos seus efeitos.

Existe o mito de que a economia de guerra pode solucionar estes problemas.

Nada mais falso! A corrida armamentista, uma nova Guerra Fria, nunca fará senão adensar problemas; o armamento e despesas militares são essencialmente improdutivos, quando não destrutivos das economias. É sempre nefasto para a economia real, mesmo quando é apenas armazenado; no caso pior, quando é utilizado, serve para destruir vidas e capital - sob forma de edifícios, de estruturas, etc.

Pelo contrário, os investimentos em infraestruturas como estradas, edifícios, portos, aeroportos, etc, são potencialmente multiplicadores do capital aplicado, pois ajudam a criar riqueza.