Autor: Charles Hugh Smith escrevendo no blog OfTwoMinds blog,

É bem seguro que a China enfrenta problemas estruturais. Uma listagem de artigos no número da Agosto da revista «Foreign Affairs» consagrada à China reflete isso:

A Aposta de Xi: A Corrida para Consolidar o Poder e Evitar o Desastre

A Conta Económica Chinesa: O Preço de Reformas Falhadas

Os Barões-Ladrões de Pequim: Pode a China Sobreviver à Sua Idade Dourada?

A Vida do Partido: Quão Seguro Está o Partido Comunista da China?

Isto são questões espinhosas, difíceis: o precipício demográfico resultante da política de uma criança apenas, a crescente desigualdade de riqueza, a corrupção alastrando, problemas de saúde pública (obesidade e diabetes, etc.), depredação ambiental e uma economia a desacelerar.

O que os analistas convencionais não conseguem compreender plenamente, a meu ver, são 1) a ameaça existencial para o Partido Comunista da China e para a economia chinesa, decorrente da sua bolha de crédito, sem precedentes, formando metástases 2) a sua crise de energia que desponta.

Como expliquei num artigo do meu blog, What's Really Going On in China?, («O que está realmente a ocorrer na China?») o PCC e o governo institucionalizaram informalmente a «irresponsabilidade» (a desconexão entre o risco e as suas consequências) como estando no âmago da sua política.

Qualquer perda financeira, não importa quão arriscada ou quão cheia de dívidas, era coberta pelo Estado (por resgate externo, pelo refinanciar da dívida, por novos empréstimos, etc.). Tal era visto enquanto "custo do desenvolvimento rápido", consequência da visão de que a ineficiência e o desperdício eram inevitáveis no rápido desenvolvimento da indústria, da infraestrutura imobiliária e de uma economia virada para o consumidor.

Aquilo que os dirigentes da China não compreenderam plenamente foi que esta garantia implícita de «bailouts» (resgates) - o equivalente, nos EUA, ao «A Fed guarda-nos as costas» - incentivou a especulação baseada em dívida, como sendo o «investimento» de mais baixo risco, e de mais elevado retorno, especialmente quando comparado com os investimentos arriscados de baixo lucro, de estreitas margens, nas indústrias de exportação (Lembremos que as margens de lucro das empresas de exportação chinesas rondam os 1% a 3%).

Este é o fator oculto que está a minar a produtividade e a economia chinesas: a dívida em todos os sectores está a subir em flecha, para financiar a especulação, não os ganhos de produtividade.

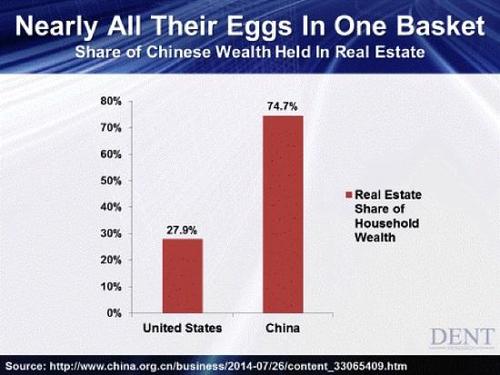

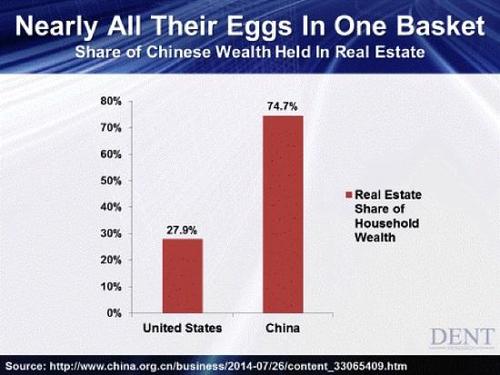

Esta institucionalização da irresponsabilidade incentivou os jogos de apostas menos produtivos e de maior risco - Não somente para grandes conglomerados como EverGrande, mas também para as famílias da classe média, que investiram no sistema de «shadow-banking» (um conjunto de empréstimos desregulamentados no sector privado, para financiar devedores com risco elevado, a juros altos) e compraram dois, três ou quatro apartamentos para «investimento».

As contradições resultantes desta massa de poupança investida em condomínios vazios, são sistémicas e perigosas: 1) logo que um andar esteja arrendado, perde valor pelo facto de ser «usado» 2) a vasta maioria dos andares de «investimento» é ilíquida, visto que a maior parte dos novos compradores quer um andar novo, não um usado, portanto o mercado para os usados é extremamente estreito, fora das localizações mais desejáveis, no interior de cidades como Pequim ou Xangai.

Este investimento maciço em apartamentos vazios e ilíquidos gerou perversidades sociais e financeiras: agora, que os andares em áreas mais cobiçadas custam 30-40 vezes o salário de um colarinho branco, os jovens têm de aspirar as poupanças da família alargada para conseguir pagar o andar. Os homens jovens incapazes de comprar um apartamento, veem suas possibilidades de casar evaporar-se.

Uma consequência da relação incestuosa do controlo de Estado com a especulação desenfreada, é o verdadeiro e vasto fosso separando os rendimentos, que se liga à corrupção, num feed-back que se reforça mutuamente: quanto mais rico te tornares, mais próximo do poder te encontras e vice-versa.

Como o sistema de «shadow banking» na China é opaco, até mesmo para os reguladores estatais, é bem possível que os líderes chineses não tenham uma noção da extensão do risco sistémico envolvido nos excessos do shadow banking. Parafraseando a célebre frase de Donald Rumsfeld, "é um desconhecido, desconhecido" para os fazedores da política chinesa.

Esta acumulação monumental de dívida e de especulação é agora uma ameaça existencial para o Partido, a dois níveis:

1) como todas as bolhas rebentam, independentemente das restantes condições, quando esta bolha o fizer, o abalo será suficientemente severo para ameaçar o controlo do Partido sobre a economia.

2) a evaporação desta riqueza fantasma, induzirá o povo a procurar um bode expiatório e o Partido é o candidato nº1, pois ele nutriu e protegeu os bem conectados e os ricos, não tendo protegido os 99% das consequências severas do rebentamento da bolha.

Ao terem criado as condições para a expansão da bolha e para a criação de montanhas de dívida e de promessas implícitas de resgates, o PCC e o governo entalaram-se eles próprios num beco: não existe maneira indolor de desinchar uma bolha especulativa de tão avassaladoras proporções.

Tendo em conta a biografia do Presidente Xi (em especial, a sua experiência pessoal na Revolução Cultural 1966-1976), os seus escritos e a sua consolidação do poder, é claro para mim que Xi compreende que a bolha está prestes a escapar ao seu controlo e portanto, o tempo é escasso e as opções de política estão limitadas a uma triagem ou seja, a salvar os mais saudáveis e deixar que a Natureza se ocupe dos que estão mais próximos de morrer.

Também vejo que Xi apreende a premente necessidade de quebrar a quase absoluta confiança de que o Estado irá resgatar («bail out») toda a gente, até mesmo a que pede emprestado e que especula da forma mais insensata, de tal modo que suas jogadas dão enormes perdas.

A opinião geral no Ocidente é que "a China não pode permitir-se que Evergrande falhe" porque este enorme conglomerado irá obviamente fazer cair muitos dominós, gerando um grande sofrimento financeiro.

Eu penso que a visão do Presidente Xi é o oposto: «Nós não podemos permitir-nos salvar Evergrande», pois isso iria abrir as comportas das atitudes irresponsáveis («moral hazard») que Xi está a tentar fechar.

O facto do Estado resgatar os jogadores do sector privado (e de empresas estatais) foi o que levou a uma bolha baseada na irresponsabilidade, que Xi está determinado em fazer rebentar agora, quando ainda tem possibilidade de controlar o processo.

Por outras palavras, o Presidente Xi compreende que está no momento, «agora ou nunca», de retomar o controlo duma bolha financeira, inflada pela irresponsabilidade; a única maneira possível, será de fazer pagar as perdas por quaisquer que tenham exposição [aos investimentos especulativos]. A lógica subjacente, é o dilema entre retomar o controlo agora, provocando o rebentamento da bolha, ou deixar que ela se expanda e vá implodir de modo incontrolado (e portanto, ameaçador para o Partido).

Xi concluiu que o primeiro passo, para ser capaz de forçar que assumam as perdas, quaisquer que tenham exposição às apostas especulativas, era consolidar o poder num grau tal, que as costumeiras fações que se serviam do poder para evadir as consequências, fossem forçadas a aceitar sua quota-parte de perdas.

Dada a história e estrutura do Partido, tal exigirá que Xi estenda o controlo a níveis não vistos desde Deng e Mao.

No meu ponto de vista, Xi viu corretamente que estava a fazer-se tarde e que a resistência institucional ao fim dessas promessas implícitas de resgates e a expansão sem fim da dívida, só poderiam ser superadas, se o seu poder político fosse quase-absoluto.

O rebentamento da bolha movida pela irresponsabilidade e especulação com a dívida, é uma necessidade para preservar o PCC e o poder de Estado; meias-medidas que protegessem os compinchas corruptos, apenas aumentariam a indignação popular, quando a bolha acabasse por rebentar.

É a esta luz que se deve ver a campanha de vários anos de Xi contra a corrupção mais visível e o recente reavivar do conceito de «prosperidade comum», ambos preparando o terreno para pôr fim ao comportamento de irresponsabilidade e para a demolição controlada dos excessos de dívida e de especulação que têm afetado a economia e que ameaçam retirar o controlo ao PCC.

Agora, porém, dão-se grandes ironias. Foi a capacidade da China, em gerar imensas quantidades de dívida, que basicamente permitiu o resgate da economia global em 2008-09, 2015-16 e em 2020. Sim, a Reserva Federal resgatou o setor banqueiro global (na ordem de 16 triliões de dólares em fianças e linhas de crédito) em 2008-09 e inflacionou a bolha especulativa nos EUA, ao criar 3.5 triliões de dólares pela impressão monetária (quantative easing), mas a expansão da dívida causada pela China foi igualmente uma fonte importante de procura global, o que evitou que as economias globais mergulhassem na recessão.

O custo deste «salvamento» não foi apreendido na altura: a elevação da irresponsabilidade até um estatuto quase religioso nos EUA e na China e a expansão das bolhas especulativas alimentadas pela dívida, até alturas jamais atingidas.

Só existem duas opções de políticas:

1) recolher a rede de segurança e recusar resgatar os excessos especulativos, daí fazendo rebentar a Bolha de Tudo,

ou

2) jogar o jogo de manter a bolha em expansão, até implodir por ela própria, num desfecho inevitável, devido às instabilidades sistémicas intrínsecas às bolhas.

Xi escolheu corretamente a política nº1 e ao fazê-lo, posicionou o Partido como o defensor do povo, ou seja, apresenta-se como anticorrupção, pôs na ordem bilionários como Jack Ma e está anunciando que o Estado não irá salvar EverGrande.

A política nº2 tem sido adotada pela Reserva Federal e pela liderança política dos EUA, levianamente. Ao inflacionarem a bolha, deixam que as consequências da irresponsabilidade, a bolha causadora de agravamento na desigualdade de rendimentos e a corrupção, vão -fatalmente - socavar a credibilidade de ambas, tanto da Fed, como da classe política.

As ruturas nos abastecimentos revelam que o sistema económico e financeiro estão estreitamente ligados e estão, enquanto tal, extraordinariamente expostos ao risco de colapsos em cascata, sobretudo quando os nodos-chave se tornam em pontos de congestionamento ou rutura.

Enquanto a Reserva Federal continua a imprimir triliões para continuar a inflar a bolha, a escassez na economia global já está a inviabilizar sectores-chave nas economias da China e da União Europeia. A realidade está em vias de fazer a sua intrusão na fantasia da Fed, de que as bolhas podem continuar - para sempre - desconectadas da economia no mundo real.

Em resumo: o rebentar da Bolha de Tudo não é o objetivo de Xi; este é um efeito secundário inevitável (dano colateral) do rebentamento da bolha especulativa chinesa.

Dado o facto de que todo o sistema financeiro está interconectado intimamente, o colapso de EverGrande é muito mais a história dos dominós a caírem, do que a das perdas diretas: não serão as perdas diretas que irão deitar abaixo o sistema financeiro, mas antes os dominós tombarem, quando os que sofrem perdas diretas, por sua vez, implodem e se tornam insolventes, falhando o pagamento de empréstimos, de juros das obrigações, incapazes de satisfazer as condições contratuais, e assim por diante.

O consenso no Ocidente é de que a China não pode permitir-se deixar a bolha rebentar, porque o sofrimento seria tão severo. Os que acreditam nisto, têm uma pobre compreensão da história da China, especialmente no século XX.

Sendo o rebentar a bolha na China a opção nuclear, Xi tem razões para estar confiante de que poderá fazê-lo: Se isso aumentar o nível de sofrimento para 11, ele sabe que a maioria do povo irá aceitar; quanto aos que não aceitarem, irão juntar-se a Jack Ma, na sua reforma forçada.

Eu estimo que Xi vê o fim da irresponsabilidade e o rebentamento da bolha na China, como uma situação em que o estado das coisas apenas piorará, quanto mais tempo se demorar a pôr-lhe cobro.

A grande ironia agora é que, em vez de salvar a economia global através da expansão da bolha da dívida, a China irá fazer rebentar a Bolha de Tudo Global. Para enfatizar o óbvio, o facto de estar no primeiro plano na economia global, faz da China um dominó de importância primordial. Quem pensar que a bolha especulativa da Fed nos EUA, pode tornar-se imune ao colapso dos dominós estreitamente associados, está a autoiludir-se num pensamento mágico.

Os extremos de excesso de dívida na China e a especulação já estão a desfazer-se, Xi não tem outra opção. Não existe um escape sem custos, apenas haverá como escolha, uma triagem, e Xi já estabeleceu um caminho pelo qual preserva o controlo do Partido, ao forçar todos os que têm exposição, a absorverem as inevitáveis perdas, quando as bolhas de dimensões sem precedentes rebentarem.

A fila dos dominós, que já começaram a tombar, estende-se por toda a economia global e sistema financeiro. Planifique adequadamente.