Quase todos os dias percorro a pé várias centenas de metros que separam minha casa do apeadeiro de S. Pedro do Estoril.

No meu percurso, encontram-se três grandes propriedades em ruínas. São mansões, vastos espaços outrora ajardinados, que nada mais são hoje, do que espaços abandonados.

Vivo nesta zona há mais de vinte anos, pelo que sei que há muitas décadas se perpetua o estado lamentável destas propriedades abandonadas.

Quantas e quantas outras existem, na minha freguesia? No meu conselho? No meu distrito? No meu país? - Francamente, não sei!

Mas tenho a certeza que a zona do Estoril, com grande proximidade à praia, à Av. Marginal, à estação de comboio e às zonas de comércio, sem dúvida, tem óptima localização. Mas os terrenos, com as tais ruínas, não estão à venda!

Ou se estão, não constam em anúncios ou tabuletas indicando isso. Mesmo, quando outros prédios devolutos são postos à venda, são anunciados a preços de tal modo fora do razoável, que ninguém vai tentar comprá-los. Por outras palavras; são frequentes lotes de terreno ou imóveis, colocados formalmente no mercado, mas para os quais se pedem valores completamente fora dos parâmetros desse mesmo mercado.

Portugal é um país muito lindo e muito belo. Também é muito apetecível para uma casta de parasitas, que vivem da especulação e se abrigam debaixo da manta larga da corrupção, do tráfico de influências, do favoritismo, como sabemos. Por exemplo, o livro «Corrupção» de Eduardo Dâmaso, ajuda-nos a perceber a extensão em Portugal do problema estrutural da corrupção, de que estou falando.

A especulação com terrenos e com imobiliário é um factor de severo atraso, mesmo dentro dos parâmetros mais estritos de uma economia de mercado, vulgo capitalismo!

Nas sociedades capitalistas mais desenvolvidas não é permitido, dentro da malha urbana ou sub-urbana, mormente nas zonas ditas de «prestígio» social, que se eternizem ruínas monstruosas, inestéticas, perigosas em termos de segurança, até mesmo de saúde pública.

Como é possível manter ou tolerar, décadas a fio, algo que não está a desempenhar um papel de utilidade como habitação, ou comércio, ou hotelaria, apenas desfeando uma zona, uma paisagem, um centro urbano, dando-lhe um aspecto de decadência. Poderia confundir-se certas zonas urbanas de Portugal como resultantes de guerra, como se tivessem sido bombardeadas!

As pessoas apenas se importam com a sua propriedade, com a sua vivenda, o seu jardim, o passeio em frente da porta ... tudo o resto, deixa-as indiferentes, ou não lhes ocorre que o entorno tenha incidência directa na sua qualidade de vida, no valor da sua propriedade.

Esta indiferença patológica foi sempre um mistério para mim; tentei várias explicações:

- o atraso cultural, o facto de ser um povo excessivamente individualista, ou ainda um reflexo herdado dum longo regime fascista, em que as pessoas dissociavam a figura do Estado, a Coisa Pública, das suas próprias vidas... «O Estado são eles, nós temos a nossa vida e isso não nos diz respeito...»

Uma certa tendência para a passividade, para o conformismo, ou mesmo fatalismo... Enfim, não posso explicar; é algo que está para além da minha compreensão.

O que sei é que isto não existe noutras nações europeias ocidentais, com regimes - supostamente - idênticos, em termos de ordenamento jurídico geral.

As forças políticas estão corrompidas e essa corrupção exprime-se pelo não exercício do poder, quando ele é requerido e necessário. Mas são capazes de exercê-lo, pelo contrário, de forma arbitrária e prepotente, impondo a sua vontade. Actuam como pequenos senhores feudais - pondo e dispondo - sem consideração pelos interesses dos munícipes, a não ser para aqueles que lhes subsidiam as campanhas eleitorais...

Parece incrível que as coisas se passem assim, mas um sintoma claro disso está bem à vista: basta ver os prédios, propriedades, edifícios que estão em ruína, no centro de cidades ou em zonas de grande interesse turístico, que, pela lógica capitalista, deveriam ser «postos a render».

A razão disto permaneceu obscura para mim, até que comecei a investigar mais a fundo.

- Muitas vezes, quando perguntava a alguém, recebia a explicação do «desentendimento entre herdeiros», como causa para tal ou tal palacete ou vivenda estar - há décadas - em ruína e ninguém comprar e reconstruir, ou fazer algo de novo nesse espaço.

Isso são explicações que surgem como forma de não explicar nada. Não digo que pontualmente, não possa haver casos em que esteja - de facto - envolvida uma herança. Mas, uma propriedade mal gerida ou abandonada é-o na mesma, quer o título de propriedade esteja nas mãos de um só ou de vários!

- Não! Os verdadeiros motivos são outros:

Os municípios e o Estado têm o poder de expropriar qualquer bem ou propriedade, por utilidade pública. Neste conceito (nada revolucionário, amplamente usado no tempo de Salazar!), as propriedades abandonadas, em ruína, são obviamente expropriáveis porque são um prejuízo e um risco, a vários títulos: é frequente haver incêndios nestes locais, que se propagam; são insalubres, fonte de contaminações de bactérias, vírus e parasitas; muitas vezes, são usadas como «caixotes de lixo». Os vizinhos dessas ruínas estão a ser obviamente prejudicados de múltiplas maneiras.

- Quem lucra com este abandono?

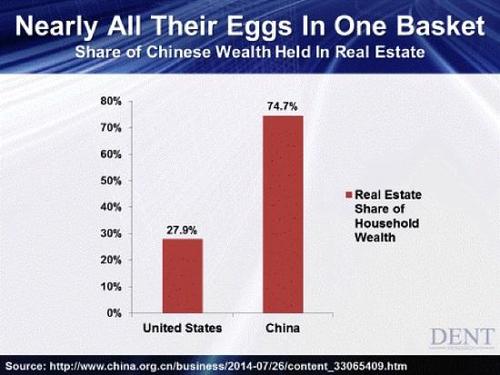

Em termos de oferta e procura, se houver uma diminuição do espaço disponível, se houver menos edifícios ou zonas edificáveis no mercado, as que estão, efectivamente, à venda vão aumentar de preço ou este irá manter-se alto, devido ao efeito de escassez artificial daí decorrente. Este efeito, será tanto mais acentuado, quanto a zona for mais cobiçada, como é o caso de zonas turísticas, ou de «prestígio».

Os bancos concederam empréstimos que, numa parte grande, consistem hoje em «malparados», ou «incobráveis»: estes empréstimos, feitos em períodos de expansão do crédito, foram muitas vezes garantidos com propriedades sobre-valorizadas. Este fenómeno é corrente, devido à corrupção existente dentro das próprias instituições bancárias.

Se um imóvel, dado como garantia, fica nas mãos de uma instituição bancária, esta pode tentar vendê-lo. Mas os bancos - em si mesmos - não estão vocacionados para «negócios imobiliários». Então, criam ou têm participações em fundos imobiliários, com múltiplas propriedades. Destas, algumas estão à venda, outras apenas mantidas «em stock». Servem como reserva de valor, o que permite à entidade financeira fazer especulação. Note-se, estamos a falar de entidades financeiras. Os activos (imobiliários) detidos em carteira, permitem-lhes alavancar, ou seja, pedir emprestado somas equivalentes a várias vezes o valor que dão como garantia. Tais negócios são habituais, no sector bancário e no imobiliário empresarial. Assim funciona grande parte dos negócios, neste país.

Finalmente, os proprietários de terrenos, vivendas, andares ou prédios, podem - aqui, nesta terra - tratar esse capital como se fosse uma «relíquia de família», um «objecto pessoal», uma forma de «investimento passivo»: sobretudo, porque não existe qualquer penalização - na prática - se uma propriedade for deixada ao abandono. As leis, elas existem, mas não se aplicam ou, quando se aplicam, é numa dose mínima, que não se pode coadunar com a boa gestão urbana.

É um complexo de causas que tem a ver com o atavismo do povo, por um lado e, por outro, com a cobardia e venalidade de agentes das Autarquias e do Estado. Isto envolve muita gente; há uma espécie de «conspiração do silêncio». Não querem ser eles a tomar a medida «desagradável» de expropriar, mesmo que a boa gestão dos espaços urbanos o imponha.

Neste cantinho da Europa, as pessoas - em vez de se indignarem com o estado em que ficaram os centros das cidades e outras zonas mais prestigiadas, em vez de atribuir isso à corrupção reinante, à incompetência, ao compadrio, à criminalidade de colarinho branco - aceitam facilmente este estado de coisas.

Neste contexto actual de «pré-campanha» autárquica, não apelo ao voto, seja em quem for. Apelo - sim - a que os cidadãos se unam em associações de vizinhos, examinem os casos concretos de propriedades abandonadas, que existem em todos os municípios deste país, os tornem visíveis, publiquem, falem deles e exijam que os candidatos se pronunciem. O poder autárquico, seja ele qual for, deve actuar - dentro da lei - para restituir ao espaço urbano sua função e dignidade.

Com efeito, deixar que se mantenham vivendas, palácios, prédios, terrenos ao abandono, não é «respeitar o direito sagrado à propriedade privada»; é permitir que se faça uso abusivo de um bem privado, mas que não deixa de ter uma componente social.

Se somos proprietários de um andar, um prédio, uma moradia, etc., isso não acontece no meio dum deserto! Somos donos dessa propriedade num centro urbano ou rural, numa freguesia... Mas, as infraestruturas, os acessos, os serviços, a valorização dessa mesma propriedade, são resultantes de toda uma série de bens e serviços da colectividade.

Os vizinhos têm o poder de accionar os tribunais, quando os proprietários ou a autarquia deixam ao abandono propriedades, visto que isso está a afectar directamente a sua qualidade de vida.

Se esta causa fosse para a frente, haveria mais trabalho, sendo possível restituir a utilidade social das propriedades, mediante reconstrução ou restauro, para serem transformadas em habitação, hotelaria, comércio, ou edifícios culturais; em qualquer dos casos, iriam gerar riqueza na comunidade em que se inserem.

Se houvesse esta mudança na percepção do público em geral, o próprio poder político central teria de responder. Não poderia deixar ficar as coisas como estão.

Enquanto o despertar não ocorrer, vai-se perpetuando o grotesco e triste espectáculo no país:

um país em ruína, à beira-mar plantado...

PS 1: Uma amiga minha enviou-me e decidi incluir a reportagem de Graça Henriques neste artigo, porque vem ilustrar ao pormenor tudo aquilo que eu referia no meu artigo, «Um País Em Ruína À Beira Mar Plantado»»: