QUAL DOS TRÊS IRÁ ACABAR COM O MUNDO, TAL COMO O CONHECEMOS?

https://goldswitzerland.com/will-nuclear-war-debt-collapse-or-energy-depletion-finish-the-world/

Veja o artigo abaixo, escrito por Egon von Greyerz, alguém com um profundo conhecimento dos mercados e que tem um grande realismo. Ele não esconde o seu pessimismo, pois, de facto, a paisagem político-económica global é muito escura!

................................................................

WILL NUCLEAR WAR, DEBT COLLAPSE OR ENERGY DEPLETION FINISH THE WORLD?

Fragility has probably never been greater in history. Just three words encapsulate the destiny of the world.

The THREE words are: WAR, DEBT, ENERGY

A FOURTH word will financially save the ones who understand its significance. It will also play a major role in the world’s future monetary system. The word is obviously GOLD. As the world moves from a fragile debt based Western system to a commodity and energy based system in the East and South, gold will assume a strategic role in the monetary system.

WAR – WWIII

War is obviously a potentially catastrophic threat since the sheer existence of the world and mankind is now at maximum risk. Wars are horrible whoever starts them. Since the beginning of mankind there have probably been over 100,000 important wars and conflicts.

Wars are horrible whoever starts them. Most wars end in major fatalities and injuries and a massive human and financial cost. And at the end of the war, the situation is often worse than when it started, like in for example Afghanistan, Vietnam, Iraq and Libya which countries the US invaded unprovoked. The same will most probably be the case in Ukraine.

There are always two sides to a war. I learnt many years ago that before we judge someone, we must walk three moon laps in his moccasins.

So let us first walk in Putin’s moccasins.

The whole West hates Russia and have personalised it to Putin. Few realise that many of the people behind Putin are extreme hardliners and much more dangerous. Historically, Ukraine (like many European countries) has had a motley existence. Since the late 1700s to 1991 Ukraine was part of Russia / Soviet Union with a brief interruption after the Bolshevik revolution in 1917.

After the Maidan Revolution in Ukraine in 2014, the Minsk agreement brokered by Germany and France stipulated that parts of the Donbas region should be granted self-government. There should also be a ceasefire and withdrawal of heavy weapons by the Ukrainians. The Minsk agreement was never honoured and Ukraine continued to kill over 20,000 Russians in the region and to bomb the Donbas. As the bombing intensified in early February 2022, (allegedly at the insistence of the US), Russia invaded Ukraine on February 24, 2022.

So the above is how Russia and Putin sees the Ukrainian situation.

Wearing America’s moccasins, the US Neocons are extremely worried about losing the US hegemony. Since WWII, the US has basically failed with every war they have been involved in. But in their view, if they fail in the present conflict, that will be the end of US dominance both politically and financially.

Ukraine is clearly just a pawn in a much bigger game between the two titans – USA and Russia.

I watched Zelensky’s latest speech live to UK parliamentarians where he was begging for planes, weapons and money. This is obviously the role of a defending leader although he is clearly sacrificing hi people.

But wars are really really bizarre. Clapping every sentence that Zelensky uttered about the evil Russian invaders were around 1,000 politicians whose British ancestors, over a 400 year period, had invaded, conquered and ruled over 400 million people and 25% of the world’s landmass including major parts of Asia, Australia, Africa, Middle East and America. But today the shoe is on the other foot.

Politicians are masters at throwing stones whilst sitting in glass houses.

But wars are always about CONSEQUENCES. It is clearat this pointthat the West is sadly ignoring the potential consequences of this war as they keep sending money and weapons but no peace makers. The US has no desire for peace at this stage and Europe just follows blindly whatever the US initiates without thinking of the consequences which both economically and militarily are much graver for Europe.

Zelensky has asked for tanks and is getting them. He is now asking for planes which the NATO countries are also considering. There are not yet any NATO troops in Ukraine officially but it is clear that there are many NATO soldiers there without the official uniforms. An Austrian colonel confirms that if a NATO solider takes off his uniform, he is a mercenary and this seems how NATO sends troops to Ukraine unofficially. Also the Mozart group led by a retired US Marine Corps Colonel acts in Ukraine as mercenaries.

So what is clear that there are not only NATO weapons in Ukraine but also soldiers. This by definition is as close to WWIII as the world can get.

It seems very unlikely that Russia will lose this war with their military superiority. Even with major additional help from NATO, Ukraine is unlikely to stand a chance.

If NATO decides to escalate the war with major troops and equipment, not only Russia will respond strongly but possibly also China and maybe India and Korea.

But there are clearly only losers in a nuclear war.

If that happens, major parts of the world and population will be gone and we won’t have to worry about deficits and debts or stocks and gold.

Let’s hope that world leaders and the ones pulling their strings come to their senses.

DEBT BUBBLE

According to Genesis in the Bible, Nimrod (grandson of Noah) built the Tower of Babel. The Babylonians desire was to make it “with its top in the heavens”. But god punished them for this deed, stopped the construction and scattered the people all around the world. Before that point spoke the same language but thereafter they all spoke different languages so they couldn’t understand each other.

Since then Central Bankers have built themselves towers or structures which haven’t quite reached heaven but both their aspirations and the money they have printed probably have.

What will pull these buildings down will probably not be the wrath of god but the wrath of the people as they realise that these monuments are a sign of bankers’ hubris based on fake money. And this fake money has not just built grandiose buildings like the Bank of International Settlement – BIS – tower in Babel Basel or the Eccles building that houses the FED in Washington.

No, fake money has also built astounding wealth for the top few percent of wealthy people and impoverished the rest.

The French Revolution in the late 18th century or the Russian Revolution in 1917 were caused by significantly smaller differences between the rich and the poor than today.

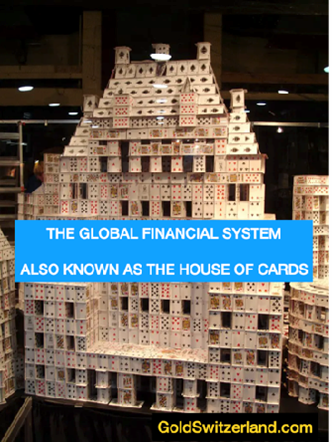

The poverty & famine which many people in the world are already experiencing will in coming years/decades likely cause social unrest and revolutions on a major scale. In the last quarter, civil unrest rose in over 100 countries and more than 30 countries are currently at war. A collapse of the financial system which is less stable than a House of Cards will obviously exacerbate the situation and could easily cause major upheaval in many parts of the world.

GLOBAL DEBT BUBBLE OF $2.3 QUADRILLION

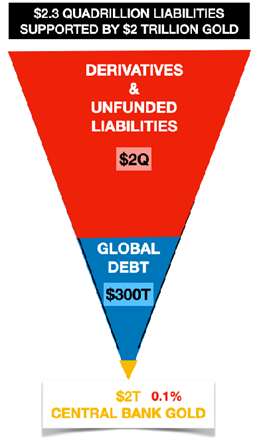

As I have outlined in many articles, these towers mentioned above have been instrumental in creating a global debt bubble of $300 trillion plus derivatives and unfunded liabilities of around $2 quadrillion, most of which will turn into debt in the next decade or less.

So even if the world can avoid a major nuclear war, it is likely to suffer massive repercussions from the financial calamity coming next.

As Gandhi said:

“THERE IS SUFFICIENCY IN THE WORLD FOR

MAN’S NEED BUT NOT FOR HIS GREED.”

To create $2.3 quadrillion of global liabilities has nothing to do with man’s need but only with the greed of a few at the expense of mankind.

When the nuclear financial bubble bursts in the next few years, we will see an implosion of asset prices in real terms by 75-90% as I have outlined in many articles like here. LINK

In my article “IN THE END THE $ GOES TO ZERO AND THE US DEFAULTS” , LINK, I also explain that “there is no means of avoiding the final collapse of a boom brought about by credit expansion” as von Mises stated.

So even if the world survives the threat of a nuclear war, a collapse of the financial system is absolutely inevitable. The greed and the adoration of the golden calf that some parts of the world have practised in the last 50 years, will not go unpunished.

This major transformation coming will be like a financial nuclear event. After a difficult transition, the world will not only come out of it with a much sounder foundation but also based on much better human values than currently.

OIL – ENERGY

As the world moves from a debt based and fake money system to a much sounder one, resting on real values, especially energy and other commodities, the balance of power will continuously shift from West to East and South.

I outlined in this article, the decline of the West and the rise of the BRICS (Brazil, Russia, India, China and South Africa), the Shanghai Cooperation Organisation and the Eurasia Economic Union.

The final move down of the dollar is likely to involve a US default even though the US hubris will prevent them from using that word. It will instead be called a reset but the whole world will know that this disorderly reset will involve the US currency having lost all of its value.

The Fed will obviously invent a new digital currency that the rest of the world should not touch with a barge pole. Remember that the dollar, like most currencies, has already lost 98% since 1971. But the final 2% fall represents a 100% fall from today.

Throughout history the same total destruction has happened to every currency. Hubristic governments and central bankers clearly deserve this punishment. But sadly it is always the undeserved people who will suffer the most.

ENERGY

Another major economic crisis for the world is the contracting energy system.

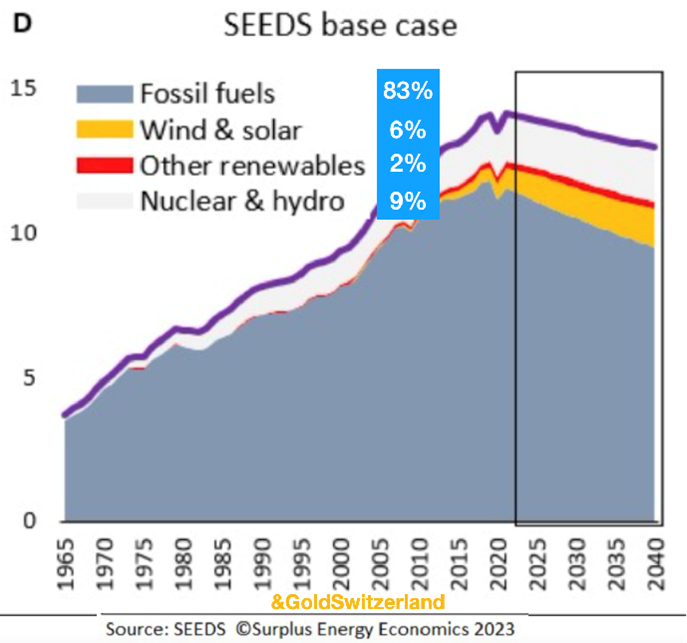

The world economy is driven by energy. Without sufficient energy the living standards would decline dramatically. Currently fossil fuels account for 83% of the world’s energy. The heavy dependence on fossil fuels is unlikely to change in the next few decades.

The scale shows billion tonnes of oil equivalent energy.

As the graph shows, the energy derived from fossil fuels has declined for the last few years. This trend will accelerate over the next 20+ years as the availability of fossil fuels decline and the cost increases. The economic cost of producing energy has gone up 5X since 1980.

What very few people realise is that the world’s prosperity does not improve with more debt but with more and cheaper energy.

But sadly as the graph above shows, energy production is going to decline for at least 20 years.

Less energy means lower prosperity for the world. And remember that this is in addition to a major decline in prosperity due to the implosion of the financial system and asset values.

The graph above shows that energy from fossil fuels will decline by 18% between 2021 and 2040. But although Wind & Solar will proportionally increase, it will in no way compensate for the fall in fossil fuels. For renewable energy to make up the difference, it would need to increase by 900% with an investment exceeding $100 trillion. This is highly unlikely since the production of Wind & Solar are heavily dependent on fossil fuels.

Another major problem is that there is no efficient method for storing Renewable energy.

Let’s just take the example of getting enough energy from batteries. The world’s largest battery factory is the Tesla Giga factory. The annual total output from this factory would produce 3 minutes of the annual US electricity demand. Even with 1,000 years of battery production, the batteries from this factory would produce only 2 days of US electricity demand.

So batteries will most probably not be a viable source of energy for decades especially since they need fossil fuels to be produced and charged.

Nuclear energy is the best available option today. But the time and cost of producing nuclear means that it will not be a viable alternative for decades. Also, many countries have stopped nuclear energy for political reasons. The graph above shows that nuclear and hydro will only increase very marginally in the next 20 years.

Of course the world wants to achieve cleaner and more efficient energy. But today we don’t have the means to produce this energy in quantity from anything but fossil fuels.

So stopping or reducing the production of fossil fuels, which is the desire of many politicians and climate activists, is guaranteed to substantially exacerbate the decline of the world economy.

We might get cleaner air but many would have to enjoy it in caves with little food or other necessities and conveniences that we have today.

So what is clear is that the world is not prepared for even the best scenario energy case which entails a major decline in the standard to living in the next 20-30 years at least.

GOLD

Digital currencies are the perfect means for controlling the people in a totalitarian world. It gives Big Brother total power in relation to the people’s money. They can be taxed, fined or directed by any whim of the government. This would include arbitrary taxation or confiscation.

Thus CBDCs (Central Bank Digital Currencies) are a total disaster in relation to personal freedom. But in many countries the serfs have already been trained for this. Take Sweden where cash hardly exists and credit cards are used for all spending, even buying a newspaper or a loaf of bread. Most shops don’t even accept cash.

Thus the placid Swedes would happily hand over control over their money to the government, totally oblivious of the consequences.

As a lover of freedom, I would hate to live under such circumstances even though I was born in Sweden and really like many aspects of this country.

The people will not have a vote on digital money in any country just like they have no say when their leaders start a war. Personally I would do everything to avoid such oppressive circumstances but I do realise that it would be difficult for most people.

With the coming fall of the dollar and many other currencies, as well as the end of the petrodollar, gold is likely to play a major role in the monetary system dominated by the East and South.

With government spending out of control in most countries, gold is the only currency you can trust just as it has been for 1,000s of years.

The BRICS, with China, Russia and India as major gold countries, are likely to make gold an important part of the future monetary system.

Gold is not for investment or speculation.

Gold is insurance and wealth preservation.

Gold is saving and financial survival.

2023 is likely to be the year of gold. Both fundamentally and technically gold looks like it will make major up moves this year. Any correction must be used to accumulate. Much better to buy low than on breakouts.

But please buy only physical gold and store it in a safe jurisdiction away from kleptocratic governments.