domingo, 1 de janeiro de 2023

FUNDO SOBERANO RUSSO AUTORIZADO A SUBIR PERCENTAGEM DE YUAN ATÉ 60%

domingo, 2 de outubro de 2022

A EUROPA METEU-SE NUM BECO SEM SAÍDA

ALGUMAS REFERÊNCIAS RELACIONADAS:

https://thecradle.co/Article/Columns/16307

https://consortiumnews.com/2022/09/30/scott-ritter-the-onus-is-on-biden-putin/

https://www.nakedcapitalism.com/2022/09/michael-hudson-on-the-euro-without-germany.html

https://www.youtube.com/watch?v=2wpMMSvKUTU

https://www.globaltimes.cn/page/202209/1276456.shtml

https://www.unz.com/article/nordstream-the-signal-that-washington-knows-it-has-lost-the-great-game/

PS1: Agora, que Blinken classificou (na Sexta feira passada, 30 de Set.) as explosões dos gasodutos no Báltico como «uma tremenda oportunidade» ou seja, agora, os europeus têm de comprar LNG americano em grande quantidade, não há mais lugar para dúvidas. A húbris da administração Biden é reveladora de QUEM fez essas sabotagens. Não me custa crer que os americanos tiveram a colaboração operacional dos britânicos e polacos e conhecimento prévio dos membros da NATO do Báltico, Alemanha, Dinamarca, Suécia. Veja:

Se os Estados da Europa ocidental tivessem governos nacionais e não fantoches, esta situação deveria conduzir à rutura com os EUA e ao rebentamento da própria NATO.domingo, 3 de julho de 2022

Michael Hudson: Programa de austeridade da Reserva Federal Americana para redução de salários

Consulte os links abaixo e veja a entrevista dada ao site on-line Multipolarista.

Michael Hudson é professor de Economia nos EUA. Ele tem uma orientação clara anti- imperialista e anti- capitalista. Os seus pontos de vista são escutados com a maior atenção pelos dirigentes da China popular

https://michael-hudson.com/2022/06/the-feds-austerity-program-to-reduce-wages/

https://www.unz.com/mhudson/inflation-and-the-fed-plan-to-cut-wages-a-depression-is-coming/

sexta-feira, 21 de maio de 2021

POWELL (FED, EUA) ANUNCIA CBDC («CENTRAL BANK DIGITAL CURRENCY»)

terça-feira, 11 de maio de 2021

ROUBINI: CONSEQUÊNCIA DO DÓLAR SER USADO COMO ARMA DE POLÍTICA INTERNACIONAL

Esta entrevista tem muito interesse, também pela forma clara como avalia o bitcoin.

sexta-feira, 5 de março de 2021

ALGUNS NÚMEROS DO NAUFRÁGIO DA ECONOMIA MUNDIAL

[tradução de parte de artigo de Simon Black, «Sovereign Man», «28 Triliões de Razões Para Ter um Plano B» ]

sexta-feira, 11 de dezembro de 2020

[Daniel Estulin] O FMI e o Consenso de Washington

sexta-feira, 4 de dezembro de 2020

O PARADOXO DO DÓLAR VERSUS VALORAÇÕES BOLSISTAS

quarta-feira, 2 de dezembro de 2020

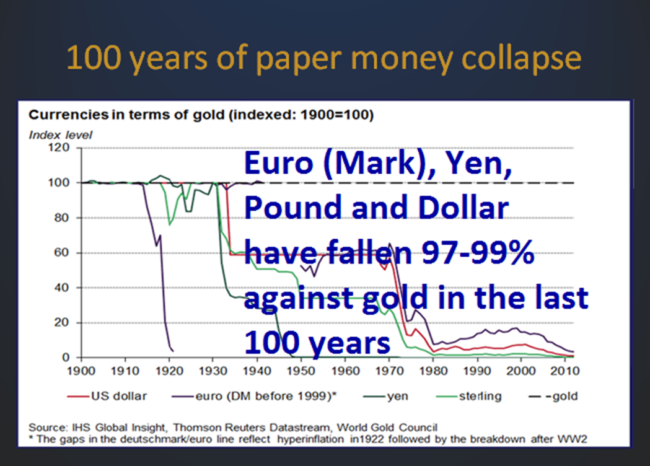

PORQUE É SENSATO ADVOGAR UM PADRÃO-OURO, HOJE EM DIA?

Os que advogam um sistema de criptomoedas (dentro do sistema de bancos centrais, ou fora) estão a iludir a realidade de que este sistema, além de sujeito a flutuações «bárbaras», devido a especulações, terá um consumo intrínseco de energia muito elevado, só para manutenção, já não falando na actividade de «mineração» dos algoritmos que lhes estão na base.

Por contraste, dada a durabilidade e estabilidade do ouro, uma vez que esteja em barra ou moeda, não necessita de manutenção: apenas, haverá despesas com a sua segurança (cofres-fortes, dispositivos de alarme, etc...). O ouro - enquanto valor de investimento - corresponde, hoje, a uma diminuta parte das carteiras dos fundos financeiros, das empresas, ou de privados.

No entanto, o ouro não possui o risco fundamental, que existe para os outros valores, monetários e financeiros, ou seja, aquilo que constitui o grosso da riqueza, hoje em dia, de particulares, de empresas e mesmo de governos:

- Esse risco é o da contrapartida: a solidez dum activo financeiro (obrigação, acção ,fundo, ETF, outros derivados, etc.), acaba por ser função do que for dado em contrapartida, ou como garantia.

O ouro, em si mesmo, é a garantia. É independente de quaisquer contrapartidas. Será sempre o mesmo metal, com as mesmas propriedades físicas e químicas (que são facilmente avaliadas, hoje em dia).

O artigo que eu referi acima, tem muitos pontos interessantes e encorajo a sua leitura.

Queria apenas sublinhar o seguinte: o autor convenceu-me que a reentrada do ouro no sistema monetário, longe de ser uma fantasia passadista, é simplesmente uma questão de bom senso e boa administração dos recursos económicos.

Ele vaticina a sua inevitabilidade. Diz que o primeiro país (é provável ser a China, ou a Rússia) que voltar a instaurar o padrão-ouro, beneficiará em vários planos:

- será estabilizador da economia: o padrão-ouro vai estabilizar os preços dos bens e serviços, o que é geralmente favorável, em termos económicos.

- irá impulsionar o investimento e o comércio: uma economia com padrão-ouro, torna-se muito atraente para os investidores, visto que oferece garantias reais para o seu capital. O comércio também será muito dinamizado, pois torna-se mais seguro comerciar com um país que oferece em pagamento uma divisa garantida pelo ouro, portanto não sujeita a desvalorização e que se pode trocar pelo equivalente daquele metal.

Acresce que o clima mundial de crise ou pré-crise económica e financeira, acompanhado de crise social, com aumento do desemprego e do agravamento das condições de vida no Ocidente e no Terceiro Mundo, aumenta exponencialmente o risco das apostas na «economia de casino» (as bolsas, os investimentos financeiros especulativos), em euforia nos principais centros financeiros ocidentais, completamente desligada da economia real.

Por todos estes motivos, o ouro continua, segundo o autor Roy Sebag, a ser um metal monetário (tal como a prata) e utilizado efectivamente como forma de pagamento.

Ele vaticina que - inevitavelmente - o ouro vai ficar de novo no centro do sistema monetário mundial.

Note-se que não existe qualquer dificuldade técnica em indexar as moedas existentes ao grama, ou à onça de ouro.

Qualquer «reforma» monetária mundial será votada ao fracasso, se não tiver como base valores tangíveis, sobre os quais possa ser firmada a confiança dos diferentes actores económicos. Para esse fim, na natureza, não existe nada melhor do que o ouro.

----

Veja o vídeo que explica, em palavras claras, o estado verdadeiro do sistema financeiro global:

sábado, 16 de maio de 2020

A PRESENTE EXPANSÃO MONETÁRIA E O SEU PREVISÍVEL RESULTADO

Embora seja certa - desde já - uma quebra dos padrões de bem-estar e de riqueza, mesmo nos países ocidentais outrora afluentes, as agitações sociais, causadas pelo empobrecimento brusco de grande parte da classe média, são imprevisíveis.

- terra agrícola, imobiliário, ou as poucas empresas rentáveis, apesar da depressão que aí vem.

Mesmo dentro de cada categoria de activos, será necessário diferenciar: por exemplo, o imobiliário comercial não será rentável, neste contexto; talvez apenas poderá sê-lo no médio-longo prazo.

Haverá que estabelecer, num ponto ou noutro do futuro, um acordo global entre as diversas potências, algo equivalente a um novo «Bretton Woods».

Mas ninguém pode, hoje, saber quais os resultados desse futuro «Bretton Woods». No entanto, existem numerosos indícios de que se chegou ao fim do ciclo do domínio mundial pelo Ocidente, com os EUA à cabeça.

É um caso de «suicídio» civilizacional: estamos a presenciar o resultado conjugado da ilusão decorrente da «hubris», da arrogância e da ganância da oligarquia, da sua miopia política, da demagogia...

Os povos dos países ocidentais não têm responsabilidade directa, embora tenham caído na ilusão de que podiam «decidir pelo voto» as políticas dos Estados e governos respectivos.

sábado, 2 de novembro de 2019

MAX KEISER: CHINA VAI REVELAR SUAS RESERVAS EM OURO

Não apenas a China tem 20 mil toneladas de ouro (e não as 2 000 toneladas oficiais) e vai revelar isso publicamente, como se prepara para o lançamento de uma moeda digital* indexada ao ouro!!!

---

segunda-feira, 28 de outubro de 2019

SEGUNDA-FEIRA NEGRA 28 OUTUBRO 1929

Hoje passam noventa anos sobre a «Black Monday», ou Segunda-feira Negra, em que os valores da bolsa de Nova Iorque sofreram um colapso, gerando o início da Grande Depressão mundial.

quinta-feira, 17 de outubro de 2019

ESTÃO EM CRISE DUAS MOEDAS COM PARIDADE CAMBIAL COM O DÓLAR

Para atrair os investimentos via Hong Kong, a paridade do dólar de Hong Kong (HKD) com o dólar US, é estratégica. Com efeito, o governo da China tem vindo a desvalorizar sua moeda nacional, o Yuan, como forma de manter a competitividade dos produtos «made in China». Ultimamente, ainda se fala mais da desvalorização da divisa chinesa, uma guerra cambial no seguimento da guerra comercial, inaugurada por Trump.

Recordemos que Kissinger conseguiu obter que os barris de petróleo só pudessem ser cotados e vendidos em dólares US, em troca de uma protecção total do Reino, então o maior produtor de petróleo da OPEP.

Toda a política dos EUA no Médio Oriente tem estado orientada para manter esta exclusividade da venda do petróleo em dólares, mais importante ainda do que o acesso directo dos EUA ao crude.

Embora a Arábia Saudita tenha sido compradora de muito armamento sofisticado aos EUA, Reino Unido, França... observa-se, recentemente, uma mudança «deslizante» de suas alianças, com a China a substituir-se paulatinamente aos EUA, propondo a compra de petróleo saudita utilizando o yuan (em troca da entrada de capitais chineses na Aramco) e a Rússia a oferecer-se como garante da defesa e fornecedora de armamentos de ponta à monarquia saudita.