(debaixo das imagens clica nos URL para visualizar os vídeos)

https://www.youtube.com/watch?v=JcRPHORpaRg&t=150s

(debaixo das imagens clica nos URL para visualizar os vídeos)

Um excelente documentário sobre o mecanismo da dívida e como acabou por capturar a economia dos Estados, empresas e pessoais.

(Falado em francês, com legendas em francês)

Eu encontro muitos pontos de contacto com ele, embora eu esteja numa posição ideológica completamente diferente da dele. É que ele diz as coisas como elas são; não faz cálculos sobre se agrada a fulano, ou sicrano.

O que ele diz essencialmente, é que os grandes poderes políticos, económicos e financeiros estão a empurrar para a guerra, porque estimam que não têm outra saída. Precisam da guerra para se manterem no poder e para manterem o controlo sobre os países e os povos.

Não admira que seja uma voz completamente banida pelo mainstream, embora tenha cada vez mais seguidores que descobrem, com surpresa, a profunda lógica que subjaz à sua previsão dos acontecimentos.

Oiçam a entrevista, ela tem muito conteúdo. É pena que não esteja ativa a legendagem em inglês. Garanto-vos, porém, que vale a pena!

No domínio da guerra monetária, que se sobrepõe ou coalesce com a guerra financeira, de sanções económicas e de guerra híbrida, com focos de guerra aberta na Ucrânia e em Gaza, sobressai a crescente de-dolarização.

Este processo carece de explicação para se compreender o significado de uma nova moeda, emitida e garantida pelos BRICS. Com efeito, a existência de uma divisa de um país (os EUA) como detentor da moeda de reserva mundial (o Dólar US) confere a este uma efetiva capacidade de tirar partido (abusivo) deste privilégio. No caso do dólar, o privilégio consistia em que todos os países, fossem eles ricos ou pobres, amigos ou não dos EUA, tinham de possuir em reserva dólares, pois as principais mercadorias, que se têm de negociar ao nível mundial, como combustíveis fósseis ou as matérias-primas estratégicas, são exclusivamente negociadas e transacionadas em dólares. Isto foi permitir que os EUA estivessem - décadas a fio - em défice, nas suas balanças comercial e do orçamento Federal, sem daí ocorrer uma catástrofe em termos de economia interna dos EUA e sem perder a possibilidade de efetuar toda a espécie de trocas comerciais internacionais. Esta situação simplesmente seria inacreditável, para um país - grande ou pequeno - que tivesse muitos anos seguidos de défice comercial e orçamental. Qualquer país, que não os EUA, iria entrar em colapso a breve prazo, pois os capitais internacionais, financeiros e outros, iriam fugir de qualquer negócio com um país tecnicamente falido. É, porém, exatamente este o estado dos EUA, de bancarrota, com 34 triliões de dívida acumulada*, uma soma astronómica que nunca poderá ser paga no futuro.

Ora, o dólar não apenas permitiu a situação constante de défice, ou seja, de dívida que se vai acumulando, perante credores internos ou exteriores à economia dos EUA, como foi utilizado pelo poder político como uma arma, como um instrumento de guerra, para efetuar sanções. Estas sanções são atos de guerra económica, sem qualquer legitimidade. Porém, como os EUA são ainda a potência dominante, podem impor a países terceiros que «cumpram com as sanções», ditadas por eles, americanos. Na ausência de cumprimento, eles podem provocar o estrangulamento económico, quando não uma guerra, contra esse país recalcitrante. Este estado de coisas impulsionou muitos países do Terceiro-Mundo a se aproximarem e a pedirem a adesão aos BRICS, pois nestes não existe exigência de conformidade com o poder mais forte, em termos do sistema económico ou político vigentes. Ou seja, um país, ao aderir aos BRICS, pode continuar a economia que tinha antes, o mesmo regime político, as mesmas instituições, sem que isso seja sujeito a interferência de outros membros, nomeadamente, dos mais fortes.

Por outro lado, a criação de moeda que não seja pertença de nenhum país, como será a dos BRICS, terá como consequência que esta será sobretudo uma intermediária nas trocas, já não necessitando de complexas ponderações entre as divisas do país A e do país B, para determinada transação, ou mesmo, avaliações do valor direto das mercadorias, sendo trocadas sem intermediação de dinheiro, mas com ajustamentos efetuado em metais preciosos, para cobrir o diferencial entre as respetivas divisas desses países. Ambas as modalidades têm sido praticadas, com resultado satisfatório, por países que não desejam estar sujeitos à chantagem do dólar. Com efeito, a troca envolvendo dólares, vai implicar o escrutínio de um banco americano (nomeadamente dos bancos gigantes de Wall Street). Pode, por isso, o poder político dos EUA decretar sanções eficazes (até agora) contra um país (por exemplo, o Irão), pois as trocas, sendo feitas usando o dólar, passam por um processo de controlo e verificação duma empresa financeira americana, situada em solo americano e sob jurisdição americana.

Agora, o tipo da divisa emitida pelos BRICS, ainda ninguém sabe qual será. Tem-se especulado que será um produto inteiramente digital, com as características de Divisa Digital Emitida por Banco(s) Central(ais); é muito provável que esta divisa seja adossada ao ouro, a outros metais preciosos, a combustíveis, e a outras matérias-primas.

A questão da convertibilidade direta em ouro, como existiu no passado, não se irá colocar, creio: Não me parece que os BRICS queiram fazer do ouro (novamente) a garantia de valor das trocas, mesmo que usando uma divisa em papel ou eletrónica, enquanto forma cómoda de substituir o ouro.

Mas, o que é certo, é que esta nova divisa internacional irá satisfazer uma necessidade ao nível das grandes trocas entre os Estados ou entre organizações públicas ou privadas. Com efeito, as trocas usando o dólar como moeda de reserva estão sujeitas a imprevistos, tanto no domínio geopolítico, como económico: Quando um país faz um acordo em dólares num contrato de longo prazo e a sua divisa nacional se desvaloriza de maneira significativa, em relação ao mesmo dólar, esse contrato pode tornar-se muito desfavorável para este mesmo país.

Agora, a estabilidade de longo prazo conferida pela nova moeda dos BRICS, irá com certeza minimizar as hipóteses de tal acontecer. Note-se que a flutuação de divisas, duma em relação às outras, não corresponde necessariamente a um melhor desempenho económico do país A, em relação ao país B: Pode muito bem haver contextos que provoquem a descida acentuada de uma divisa, como fatores económicos ou políticos, ou outras circunstâncias no contexto mundial, que escapam largamente ao controlo dos países em causa.

A existência da nova divisa internacional, embora não assumindo oficialmente o papel de moeda de reserva, irá permitir maior estabilidade nos preços, nos contratos e nas trocas internacionais. Isto, em si mesmo, vai ser muito importante para o desenvolvimento global. Vai haver condições para que as trocas sejam mais favoráveis para os países pobres, que têm como quase único meio de obter divisas a exportação de matérias-primas.

Não se pode deixar de falar do destino do dólar, neste contexto: O dólar será, provavelmente, mantido como divisa dos EUA e, nesta base, será utilizado e trocado de acordo com as necessidades do mercado: Como os EUA não vão deixar de ter uma dimensão considerável no domínio industrial, comercial e da inovação, não será de espantar que o dólar continue a ser usado numa fatia das trocas financeiras e comerciais internacionais. O que vai ser diferente, é que deixará de haver exclusividade: Já não haverá qualquer «obrigatoriedade» em comprar no mercado internacional, em dólares (a países, que não sejam os EUA) os combustíveis ou os cereais, etc.

A libra foi, durante cerca de século e meio (do início do século XIX, a meados do século XX), a moeda de reserva e comercial. Foi destronada pelo dólar, mas continuou a ter um papel nas trocas internacionais.

A nova divisa dos BRICS não será a «panaceia», mas terá a virtude de permitir que as trocas se efetuem de modo mais equilibrado, que não haja nenhum país capaz de impor sua «lei», só pelo facto de ser emissor da moeda com o papel de reserva mundial. Também haverá maior dinamismo no comércio. Em particular, irá desaparecer a flutuação excessiva entre divisas, eliminando assim um risco que pode inviabilizar um negócio que se pensava ser rentável.

Não pensem que Egon Von Greyerz é um dos «especialistas» que enxameiam a Internet com os seus prognósticos catastróficos. Como gerente de uma das maiores empresas de armazenamento de metais preciosos do mundo, tem de ter uma atitude responsável.

Ninguém pode assumir que ele seja anticapitalista, nem remotamente. O que me estarrece é que, tanto anticapitalistas como pró-capitalistas, estão a ignorar os avisos deste homem, há uma data de anos, assim como os de um Alasdair Mcleod , entre outros.

A maior parte das pessoas não percebe o que lhes vai cair em cima, porque não consegue fazer a diferença entre a verborreia alarmista destinada a arrebanhar «clicks», e a avaliação realista e fundamentada dos riscos, em particular, dos riscos geopolíticos, assim como os económicos/financeiros, os quais vão de par, evidentemente.

As pessoas estão habituadas a raciocinar, a ver as coisas no curto prazo. Este comportamento pode ter pouca importância nos indivíduos, numa economia que esteja mais ou menos «normal», ou seja, com expansão moderada do PIB, com oportunidades de realizar lucro em várias áreas, de obter dividendos, etc., por cima da taxa de inflação, geralmente baixa, ou, até, muito baixa.

É este cenário no qual os investidores do Ocidente estão habituados a moverem-se, pelo menos, desde o resgate dos grandes bancos e negócios, no rescaldo da última grande crise do capital, em 2008.

As pessoas e organizações, que tenham uma visão mais alargada, serão as que ficarão de pé, depois do «tufão» da próxima grande crise, que se desenha.

No imediato, todos serão severamente afetados. Mas, sobreviverão os que diversificaram seus investimentos para bens sem contrapartidas*, ou seja, bens que não sejam «colateral» duma instituição (banco, fundo de investimento...), que ninguém os tenha na sua custódia**.

Os outros, ou seja, os detentores de ativos financeiros (ações, obrigações, derivados e «cash», todos estes possuem contrapartidas) serão varridos pela onda de falências em série e pela inflação não controlada, que irá desembocar num paroxismo de hiperinflação.

Aliás, este fenómeno de sobre-endividamento das economias não é raro: Há exemplos numerosos, sendo eles causa e consequência de guerras, de ruturas do tecido social, de mudanças tectónicas na distribuição mundial do poder. Quem não percebe isto, é ignorante da História. Há ignorâncias que são fatais.

O pior, é quando pessoas incompetentes, seja qual for a sua tendência política e ideológica, estão ao leme de grandes instituições, de países, ou de organismos supranacionais.

Face ao panorama atual, considero que os BRICS alargados já ganharam, não porque sejam perfeitos, mas porque os dirigentes do «Ocidente coletivo» são de uma incompetência inimaginável, juntamente com sua arrogância, apanágio de imbecis e ignorantes.

Como as sociedades são governadas de cima para baixo, o que se espera de países tão mal governados é apenas o agravamento constante das condições de vida, numa espiral descendente, até se chegar a uma nova «Idade das Trevas» ...

----------

*Contrapartidas: um ativo dado em garantia, uma hipoteca, um contrato em que uma das partes pode tomar o ativo dado em garantia, caso haja incumprimento.

** A este propósito, veja o documentário de David Webb: https://manuelbaneteleproprio.blogspot.com/2023/12/the-great-taking-grande-tomada.html

Foto: águia na fachada do edifício da Federal Reserve em Washington

O futuro dos EUA e do seu governo, está fortemente ligado à capacidade do dólar em manter-se como divisa de reserva principal ao nível mundial. Mas, esta situação, se não oferecia dúvidas até aos anos 60, quando a balança de pagamentos era positiva e quando os EUA eram a maior potência, não apenas militar, mas também industrial, mudou já há muito tempo e a situação só pode ir de mal para pior.

Não existe saída para a situação de sobre-endividamento, tal como se apresenta, em termos de dívida pública (obrigações do Tesouro), assim como do défice crónico na receita de impostos, resultantes da debilidade das atividades económicas e da necessidade de importar cada vez mais. A economia dos EUA seria considerada como de um país do «Terceiro Mundo», se os parâmetros económicos fossem analisados objetivamente. Mas, como se trata (ainda) da maior potência económica e militar, muitas pessoas têm dificuldade em ver assim os EUA.

Com a economia tão desequilibrada, não há possibilidade de se manter - durante muito tempo - a hegemonia do dólar. Quando (e não «se») os ativos em dólares forem rejeitados mundialmente e regressarem ao seu país emissor, o Banco Central (a FED) não terá outra hipótese - na prática - senão comprar os referidos ativos em dólares, com mais dólares. A partir de certo ponto, o orçamento Federal, demasiado sobrecarregado, não poderá suportar o pagamento dos juros da dívida pública.

Figura 1: observa-se a progressão da despesa com juros em função do PIB. Constata-se a projeção para a presente década, de 3.0 a 4.0 % do PIB. Isto significa que o Estado Federal não poderá fazer despesas essenciais (escolas, estruturas de saúde, infraestruturas, serviços...), nem assegurar as suas obrigações (ordenados de funcionários, pensões, etc) porque tem de pagar os juros da dívida através do orçamento Federal.

Retirado do jornalmudardevida.net , com autorização dos editores. Um muito obrigado de Manuel Banet.

O “mistério” da pobreza recorrente dos países dependentes, ou das suas sucessivas insolvências, fica mais claro quando se entende o mecanismo de extorsão sistemática praticada contra eles pelo capital imperialista. A grande finança tem neste processo um papel determinante. Debaixo da designação respeitável de “fundos de investimento” abrigam-se verdadeiras equipas de profissionais do crime organizado (dotadas de especialistas de toda a natureza: jurídica, financeira, política…) que avaliam as presas e decidem quando e como as atacar. Merecem por isso a designação mais justa de fundos abutres.

Conhecemos o caso da falência do BES e da entrega (uma compra a preço zero) do Novo Banco ao fundo de investimento Lone Star. Neste negócio, consumado em 2018, a Lone Star apoderou-se de 75% do capital do Novo Banco, ficando o Estado com 25%.

Mas, enquanto a Lone Star se comprometeu a financiar o NB com mil milhões de euros, o Estado português — pela mão do então primeiro-ministro Passos Coelho, da ministra das Finanças Maria Luís Albuquerque, do governador do Banco de Portugal Carlos Costa e do ex-secretário de Estado dos Transportes Sérgio Monteiro, contratado pelo Banco de Portugal para operacionalizar a transacção — obrigou-se a injectar no NB até 3,9 mil milhões de euros. Isto, depois de outro tanto ter sido enterrado em 2014 aquando da falência do BES. Como se sabe, todos aqueles milhões foram reclamados pela Lone Star até ao último cêntimo e pagos sem piar pelo Estado.

Disse então Carlos Costa que a operação era “um marco importante para o sistema financeiro português”. A garantia de Coelho e de Albuquerque de que a resolução do BES não teria custos para os contribuintes foi, obviamente e esperadamente, letra morta.

Em países ainda mais vulneráveis que o nosso, a manobra dos fundos abutres tem outros contornos e consequências ainda mais desastrosas, abeirando da falência os próprios Estados. Foi o que aconteceu nos casos da Argentina e do Peru que o artigo de Xin Ping, publicado na Global Times, descreve em pormenor.

Curiosidade: a Elliott Capital Management referida no artigo é a mesma que intentou, em 2015, uma acção judicial contra o Banco de Portugal alegando perdas em consequência da resolução do BES, consumada em 2014. A causa foi defendida junto dos tribunais portugueses pelo escritório de advogados PLMJ, de que é sócio José Miguel Júdice — co-fundador, em maio de 1975, do MDLP, com Spínola e Alpoim Calvão, agora reconvertido em comentador político com assento televisivo semanal. Procurando dar uma imagem digna da Elliott, disse então a PLMJ que se tratava de “clientes institucionais que investem por conta de pensionistas, contribuintes e outros beneficiários”. Com sede em Nova Iorque, a ECM gere fundos no valor de 25 mil milhões de dólares.

A FOICE DA DÍVIDA: COMO O OCIDENTE CEIFA O MUNDO

Xin Ping, Global Times, 22 fevereiro 2023

“Foi uma situação de extorsão!”, queixou-se o então ministro argentino da Economia, Axel Kicillof.

A Argentina, que não pagou a sua dívida soberana a tempo à Elliott Capital Management, um fundo de investimento (hedge fund) dos EUA, foi levada à justiça em 2014. A Elliott, que adquirira cerca de 170 milhões de dólares em títulos do governo argentino por muito menos do que o seu valor original, exigiu um reembolso total de mais de 1,5 mil milhões de dólares [lucro superior a 780%]. As negociações entre a Elliott e o governo argentino acabaram por fracassar.

O fracasso de um acordo com a Elliott levou ao incumprimento da Argentina pela segunda vez desde 2001, resultando num duro golpe para a sua economia.

O mesmo aconteceu com o Peru. A mesma Elliott Investment Management comprou 11,4 milhões de dólares em títulos do governo peruano em 1996, depois rejeitou o acordo de reestruturação da dívida do governo peruano e avançou com uma acção legal. Em 2000, a empresa norte-americana ganhou o caso e recebeu 58 milhões de dólares, com um retorno sobre o investimento de mais de 400% [em apenas quatro anos].

Como disse Joseph E. Stiglitz, professor de economia da Universidade de Columbia, “temos tido muitas bombas lançadas pelo mundo fora, mas isto é a América a lançar uma bomba no sistema económico global”.

O fundo de investimentos Elliott e outros do tipo ganharam o título de “abutres” e são atacados pelos países em desenvolvimento como “financeiros sem escrúpulos”.

Em grande medida, o problema da dívida dos países em desenvolvimento resulta da “colheita” sistemática feita pelo Ocidente. Ou seja, os EUA e outras economias desenvolvidas têm usado a sua hegemonia económica para onerarem os países em desenvolvimento com pesados fardos de dívida através de vendas a descoberto mal intencionadas e empréstimos massivos.

Uma pesquisa do Eurodad [1] mostra que as instituições financeiras ocidentais detêm 95% dos títulos soberanos do mundo, totalizando mais de 300 mil milhões de dólares, tornando-as a maior fonte de pressão de pagamento da dívida para os países em desenvolvimento.

O ministério das Finanças da Zâmbia diz que a dívida dos credores comerciais ocidentais representa 46% da sua dívida externa. Em abril de 2021, a dívida externa total do Sri Lanka era de quase 35 mil milhões de dólares, dos quais cerca de 50% têm origem na Europa e nos EUA, de acordo com uma reportagem da Radio France Internacional.

Os credores comerciais ocidentais cobram taxas de juros mais altas e, na sua maioria, flutuantes. De acordo com o Banco Africano de Desenvolvimento, as taxas de juro das obrigações do Estado a 10 anos dos países africanos dominados pelo Ocidente variam entre 4% e 10%. Em comparação, como revelou o Debt Justice [2], a taxa média de juros dos empréstimos oficiais e comerciais da China à África é de 2,7%, muito abaixo das dos países ocidentais.

Os repetidos aumentos das taxas de juros do Fed [banco central dos EUA] e o rápido fortalecimento do dólar norte-americano levaram a um aumento no custo do serviço da dívida para títulos denominados em dólares, colocando enorme pressão sobre os países em desenvolvimento para pagarem as suas dívidas. Além disso, à medida que as altas taxas de juros atraem grandes quantidades de dólares de volta para os EUA, os países em desenvolvimento viram as suas moedas desvalorizarem-se, aumentando ainda mais os seus custos de serviço da dívida.

Uma economista americana nascida na Zâmbia, Dambisa Moyo, argumenta que, em vez de mudar a vida dos povos africanos, a atitude dominadora e paternalista dos países ocidentais em relação à ajuda à África colocou as sociedades africanas num status quo sem desenvolvimento, deixando os países africanos mergulhados na armadilha da dependência da ajuda externa.

De facto, o financiamento dos países ocidentais à África concentra-se principalmente em áreas não produtivas, e a maioria dos empréstimos inclui pré-condições políticas, como direitos humanos ou reformas judiciais. Infelizmente, tais programas de financiamento não promovem realmente o desenvolvimento económico, nem aumentam a receita tributária do governo ou melhoram a balança de pagamentos.

Além disso, os credores comerciais ocidentais e as instituições multilaterais, que representam a maior parte dos créditos, recusaram-se sistematicamente a participar em importantes acções de redução da dívida sob o pretexto de manterem as suas próprias taxas de crédito.

Nunca esqueceremos que os problemas de endividamento dos países em desenvolvimento são, no essencial, o legado de uma ordem económica e financeira mundial injusta e predatória, dominada pelos EUA e por outros países ocidentais ricos.

A dívida, efectivamente, transformou-se numa foice afiada para eles ceifarem o mundo.

———

Tradução MV

Notas da tradução

(1) Eurodad, European Network on Debt and Development (Bruxelas). Rede de organizações não governamentais. Advoga o “controlo democrático” do sistema económico e financeiro.

(2) Debt Justice. Acção desenvolvida pelo Eurodad. Pretende combater os empréstimos “irresponsáveis, exploradores e corruptos, e cancelar dívidas injustas”.

---------------------------------------------------------------------------------------------

QUAL DOS TRÊS IRÁ ACABAR COM O MUNDO, TAL COMO O CONHECEMOS?

https://goldswitzerland.com/will-nuclear-war-debt-collapse-or-energy-depletion-finish-the-world/

Veja o artigo abaixo, escrito por Egon von Greyerz, alguém com um profundo conhecimento dos mercados e que tem um grande realismo. Ele não esconde o seu pessimismo, pois, de facto, a paisagem político-económica global é muito escura!

................................................................

Fragility has probably never been greater in history. Just three words encapsulate the destiny of the world.

The THREE words are: WAR, DEBT, ENERGY

A FOURTH word will financially save the ones who understand its significance. It will also play a major role in the world’s future monetary system. The word is obviously GOLD. As the world moves from a fragile debt based Western system to a commodity and energy based system in the East and South, gold will assume a strategic role in the monetary system.

War is obviously a potentially catastrophic threat since the sheer existence of the world and mankind is now at maximum risk. Wars are horrible whoever starts them. Since the beginning of mankind there have probably been over 100,000 important wars and conflicts.

Wars are horrible whoever starts them. Most wars end in major fatalities and injuries and a massive human and financial cost. And at the end of the war, the situation is often worse than when it started, like in for example Afghanistan, Vietnam, Iraq and Libya which countries the US invaded unprovoked. The same will most probably be the case in Ukraine.

There are always two sides to a war. I learnt many years ago that before we judge someone, we must walk three moon laps in his moccasins.

So let us first walk in Putin’s moccasins.

The whole West hates Russia and have personalised it to Putin. Few realise that many of the people behind Putin are extreme hardliners and much more dangerous. Historically, Ukraine (like many European countries) has had a motley existence. Since the late 1700s to 1991 Ukraine was part of Russia / Soviet Union with a brief interruption after the Bolshevik revolution in 1917.

After the Maidan Revolution in Ukraine in 2014, the Minsk agreement brokered by Germany and France stipulated that parts of the Donbas region should be granted self-government. There should also be a ceasefire and withdrawal of heavy weapons by the Ukrainians. The Minsk agreement was never honoured and Ukraine continued to kill over 20,000 Russians in the region and to bomb the Donbas. As the bombing intensified in early February 2022, (allegedly at the insistence of the US), Russia invaded Ukraine on February 24, 2022.

So the above is how Russia and Putin sees the Ukrainian situation.

Wearing America’s moccasins, the US Neocons are extremely worried about losing the US hegemony. Since WWII, the US has basically failed with every war they have been involved in. But in their view, if they fail in the present conflict, that will be the end of US dominance both politically and financially.

Ukraine is clearly just a pawn in a much bigger game between the two titans – USA and Russia.

I watched Zelensky’s latest speech live to UK parliamentarians where he was begging for planes, weapons and money. This is obviously the role of a defending leader although he is clearly sacrificing hi people.

But wars are really really bizarre. Clapping every sentence that Zelensky uttered about the evil Russian invaders were around 1,000 politicians whose British ancestors, over a 400 year period, had invaded, conquered and ruled over 400 million people and 25% of the world’s landmass including major parts of Asia, Australia, Africa, Middle East and America. But today the shoe is on the other foot.

Politicians are masters at throwing stones whilst sitting in glass houses.

But wars are always about CONSEQUENCES. It is clearat this pointthat the West is sadly ignoring the potential consequences of this war as they keep sending money and weapons but no peace makers. The US has no desire for peace at this stage and Europe just follows blindly whatever the US initiates without thinking of the consequences which both economically and militarily are much graver for Europe.

Zelensky has asked for tanks and is getting them. He is now asking for planes which the NATO countries are also considering. There are not yet any NATO troops in Ukraine officially but it is clear that there are many NATO soldiers there without the official uniforms. An Austrian colonel confirms that if a NATO solider takes off his uniform, he is a mercenary and this seems how NATO sends troops to Ukraine unofficially. Also the Mozart group led by a retired US Marine Corps Colonel acts in Ukraine as mercenaries.

So what is clear that there are not only NATO weapons in Ukraine but also soldiers. This by definition is as close to WWIII as the world can get.

It seems very unlikely that Russia will lose this war with their military superiority. Even with major additional help from NATO, Ukraine is unlikely to stand a chance.

If NATO decides to escalate the war with major troops and equipment, not only Russia will respond strongly but possibly also China and maybe India and Korea.

But there are clearly only losers in a nuclear war.

If that happens, major parts of the world and population will be gone and we won’t have to worry about deficits and debts or stocks and gold.

Let’s hope that world leaders and the ones pulling their strings come to their senses.

According to Genesis in the Bible, Nimrod (grandson of Noah) built the Tower of Babel. The Babylonians desire was to make it “with its top in the heavens”. But god punished them for this deed, stopped the construction and scattered the people all around the world. Before that point spoke the same language but thereafter they all spoke different languages so they couldn’t understand each other.

Since then Central Bankers have built themselves towers or structures which haven’t quite reached heaven but both their aspirations and the money they have printed probably have.

What will pull these buildings down will probably not be the wrath of god but the wrath of the people as they realise that these monuments are a sign of bankers’ hubris based on fake money. And this fake money has not just built grandiose buildings like the Bank of International Settlement – BIS – tower in Babel Basel or the Eccles building that houses the FED in Washington.

No, fake money has also built astounding wealth for the top few percent of wealthy people and impoverished the rest.

The French Revolution in the late 18th century or the Russian Revolution in 1917 were caused by significantly smaller differences between the rich and the poor than today.

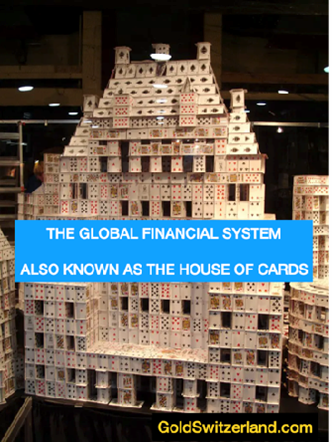

The poverty & famine which many people in the world are already experiencing will in coming years/decades likely cause social unrest and revolutions on a major scale. In the last quarter, civil unrest rose in over 100 countries and more than 30 countries are currently at war. A collapse of the financial system which is less stable than a House of Cards will obviously exacerbate the situation and could easily cause major upheaval in many parts of the world.

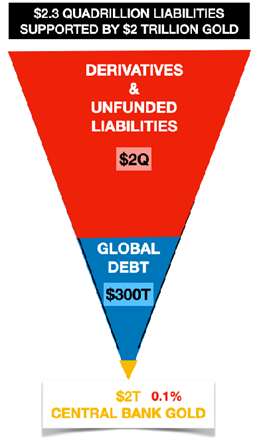

As I have outlined in many articles, these towers mentioned above have been instrumental in creating a global debt bubble of $300 trillion plus derivatives and unfunded liabilities of around $2 quadrillion, most of which will turn into debt in the next decade or less.

So even if the world can avoid a major nuclear war, it is likely to suffer massive repercussions from the financial calamity coming next.

As Gandhi said:

“THERE IS SUFFICIENCY IN THE WORLD FOR

MAN’S NEED BUT NOT FOR HIS GREED.”

To create $2.3 quadrillion of global liabilities has nothing to do with man’s need but only with the greed of a few at the expense of mankind.

When the nuclear financial bubble bursts in the next few years, we will see an implosion of asset prices in real terms by 75-90% as I have outlined in many articles like here. LINK

In my article “IN THE END THE $ GOES TO ZERO AND THE US DEFAULTS” , LINK, I also explain that “there is no means of avoiding the final collapse of a boom brought about by credit expansion” as von Mises stated.

So even if the world survives the threat of a nuclear war, a collapse of the financial system is absolutely inevitable. The greed and the adoration of the golden calf that some parts of the world have practised in the last 50 years, will not go unpunished.

This major transformation coming will be like a financial nuclear event. After a difficult transition, the world will not only come out of it with a much sounder foundation but also based on much better human values than currently.

As the world moves from a debt based and fake money system to a much sounder one, resting on real values, especially energy and other commodities, the balance of power will continuously shift from West to East and South.

I outlined in this article, the decline of the West and the rise of the BRICS (Brazil, Russia, India, China and South Africa), the Shanghai Cooperation Organisation and the Eurasia Economic Union.

The final move down of the dollar is likely to involve a US default even though the US hubris will prevent them from using that word. It will instead be called a reset but the whole world will know that this disorderly reset will involve the US currency having lost all of its value.

The Fed will obviously invent a new digital currency that the rest of the world should not touch with a barge pole. Remember that the dollar, like most currencies, has already lost 98% since 1971. But the final 2% fall represents a 100% fall from today.

Throughout history the same total destruction has happened to every currency. Hubristic governments and central bankers clearly deserve this punishment. But sadly it is always the undeserved people who will suffer the most.

Another major economic crisis for the world is the contracting energy system.

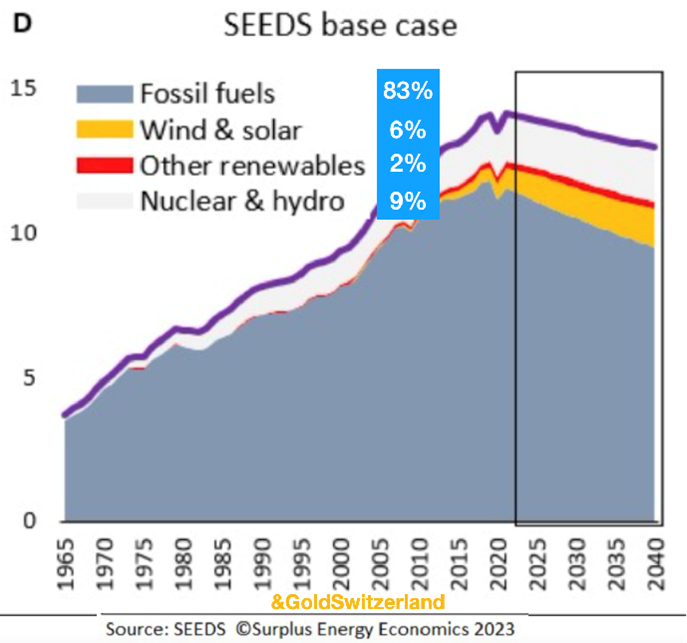

The world economy is driven by energy. Without sufficient energy the living standards would decline dramatically. Currently fossil fuels account for 83% of the world’s energy. The heavy dependence on fossil fuels is unlikely to change in the next few decades.

The scale shows billion tonnes of oil equivalent energy.

As the graph shows, the energy derived from fossil fuels has declined for the last few years. This trend will accelerate over the next 20+ years as the availability of fossil fuels decline and the cost increases. The economic cost of producing energy has gone up 5X since 1980.

What very few people realise is that the world’s prosperity does not improve with more debt but with more and cheaper energy.

But sadly as the graph above shows, energy production is going to decline for at least 20 years.

Less energy means lower prosperity for the world. And remember that this is in addition to a major decline in prosperity due to the implosion of the financial system and asset values.

The graph above shows that energy from fossil fuels will decline by 18% between 2021 and 2040. But although Wind & Solar will proportionally increase, it will in no way compensate for the fall in fossil fuels. For renewable energy to make up the difference, it would need to increase by 900% with an investment exceeding $100 trillion. This is highly unlikely since the production of Wind & Solar are heavily dependent on fossil fuels.

Another major problem is that there is no efficient method for storing Renewable energy.

Let’s just take the example of getting enough energy from batteries. The world’s largest battery factory is the Tesla Giga factory. The annual total output from this factory would produce 3 minutes of the annual US electricity demand. Even with 1,000 years of battery production, the batteries from this factory would produce only 2 days of US electricity demand.

So batteries will most probably not be a viable source of energy for decades especially since they need fossil fuels to be produced and charged.

Nuclear energy is the best available option today. But the time and cost of producing nuclear means that it will not be a viable alternative for decades. Also, many countries have stopped nuclear energy for political reasons. The graph above shows that nuclear and hydro will only increase very marginally in the next 20 years.

Of course the world wants to achieve cleaner and more efficient energy. But today we don’t have the means to produce this energy in quantity from anything but fossil fuels.

So stopping or reducing the production of fossil fuels, which is the desire of many politicians and climate activists, is guaranteed to substantially exacerbate the decline of the world economy.

We might get cleaner air but many would have to enjoy it in caves with little food or other necessities and conveniences that we have today.

So what is clear is that the world is not prepared for even the best scenario energy case which entails a major decline in the standard to living in the next 20-30 years at least.

Digital currencies are the perfect means for controlling the people in a totalitarian world. It gives Big Brother total power in relation to the people’s money. They can be taxed, fined or directed by any whim of the government. This would include arbitrary taxation or confiscation.

Thus CBDCs (Central Bank Digital Currencies) are a total disaster in relation to personal freedom. But in many countries the serfs have already been trained for this. Take Sweden where cash hardly exists and credit cards are used for all spending, even buying a newspaper or a loaf of bread. Most shops don’t even accept cash.

Thus the placid Swedes would happily hand over control over their money to the government, totally oblivious of the consequences.

As a lover of freedom, I would hate to live under such circumstances even though I was born in Sweden and really like many aspects of this country.

The people will not have a vote on digital money in any country just like they have no say when their leaders start a war. Personally I would do everything to avoid such oppressive circumstances but I do realise that it would be difficult for most people.

With the coming fall of the dollar and many other currencies, as well as the end of the petrodollar, gold is likely to play a major role in the monetary system dominated by the East and South.

With government spending out of control in most countries, gold is the only currency you can trust just as it has been for 1,000s of years.

The BRICS, with China, Russia and India as major gold countries, are likely to make gold an important part of the future monetary system.

Gold is not for investment or speculation.

Gold is insurance and wealth preservation.

Gold is saving and financial survival.

2023 is likely to be the year of gold. Both fundamentally and technically gold looks like it will make major up moves this year. Any correction must be used to accumulate. Much better to buy low than on breakouts.

But please buy only physical gold and store it in a safe jurisdiction away from kleptocratic governments.