David Webb desmascara o sistema que os banqueiros centrais instalaram para se apropriarem de todos os bens, da gente toda.

domingo, 17 de dezembro de 2023

THE GREAT TAKING; A GRANDE TOMADA - Documentário de David Webb

David Webb desmascara o sistema que os banqueiros centrais instalaram para se apropriarem de todos os bens, da gente toda.

sexta-feira, 8 de dezembro de 2023

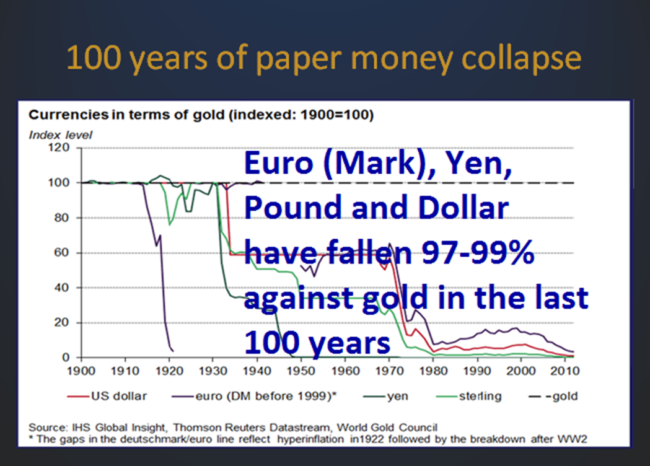

A CORRIDA AO OURO AINDA AGORA COMEÇOU

Seria difícil alguém contradizer Lena Petrova. Ela fundamenta rigorosamente cada afirmação que faz. Independentemente do «recado publicitário» no fim do vídeo, são apresentados vários indicadores por Lena Petrova. O sentido destes indicadores é perfeitamente claro.

A corrida ao ouro é impulsionada por bancos centrais, sem dúvida a China e outros países do oriente, ou ligados aos BRICS, mas também do campo ocidental, como é o caso da Polónia.

Os bancos centrais compram ouro em quantidades tais, que o ouro minerado, anualmente, não chega: Isto significa que o ouro guardado em cofres, está a ser descarregado no mercado por uns e adquirido por outros. Penso que os primeiros são -sobretudo- os bancos comerciais do Ocidente. Estes têm de fazer face à subida rápida dos juros das obrigações e de cobrir suas perdas em apostas feitas nos mercados de derivados. Estes mercados são dos mais opacos em toda a finança, pois suas operações executam-se, geralmente, sem serem incluídas nos balanços das entidades bancárias.

As grandes fortunas privadas e os "hedge funds", estão - pelo contrário - a imitar os bancos centrais orientais. Não se pode querer sinal mais claro de estarmos próximo dum ponto de inflexão no sistema monetário internacional.

O que me parece mais provável, é os bancos centrais ocidentais «levarem ao tapete» suas respetivas divisas e tentarem, depois ou em paralelo, o «passe de mágica», da introdução das divisas digitais emitidas pelos bancos centrais (CBDC).

Isto não vai resolver nada: Quanto muito, vai dar a ilusão ao público não-esclarecido, de que se entrou num novo paradigma. Na realidade, estão a camuflar as dívidas incorridas pelos Estados e outras entidades. O incumprimento destas dívidas e diversas obrigações irá sobretudo impactar os pobres e as classes médias. A classe financeira e os Estados entrarão em incumprimento, mas farão o jogo de apagar ou baralhar as pistas.

-------------

PS1 (15/12/2023): Dentro de pouco tempo, vamos ver a FED anunciar a inversão da política de subida das taxas de juro - ou seja - de restrição do crédito. Irá iniciar novo ciclo de expansão monetária, ou «Quantitative Easing»: A retoma da impressão monetária irá aumentar a pressão inflacionista.

Em ambos os casos (restrição ou expansão do crédito), a economia real irá sofrer, com terríveis consequências para todos nós (ver AQUI , ou AQUI , entre vários outros artigos publicados).

quinta-feira, 3 de novembro de 2022

CRISE SISTÉMICA

Os grandes banqueiros estão muito à frente da maioria de nós nas jogadas dos mercados, porque estão a jogar no «tabuleiro principal», enquanto nós apenas temos uma ideia - a posteriori - do que se passa no jogo. Sim, em tempos «normais», eles, banqueiros têm o tempo do seu lado. Têm na mão as rédeas de empréstimo do dinheiro, sempre com base em garantias ou colateral, que está bem seguro. Assim, as desgraças de uns são as oportunidades de outros.

Só que a subida rápida das taxas de juro de referência dos principais bancos centrais traz consigo a subida correlativa de todo o tipo de obrigações no mercado, as quais constituem grande parte do colateral de vários negócios. A subida do juro duma obrigação, equivale a esta valer menos em absoluto; o valor duma obrigação desloca-se no sentido inverso do juro associado a ela.

Igualmente, os maiores bancos têm elevada exposição à enorme quantidade de derivados chamados OTC («over the counter»). São os bancos que detém, normalmente, uma das partes do contrato, ou são os seus garantes. Ora, a maioria dos derivados está correlacionada com taxas de juros. Se as taxas se tornam repentinamente diferentes do que está previsto nos contratos, os seus detentores podem acionar cláusulas de salvaguarda. Aí, a outra parte, ou os que se ofereceram como garantes, estão na obrigação de «resolver» estes contratos. A crise recente, que obrigou à intervenção de urgência do Banco Central no Reino Unido, distribuindo biliões de libras aos fundos de pensões britânicos, para estes não se afundarem, foi devida a estes se terem lançado nos negócios perigosos com derivados, para assegurar os pagamentos das pensões aos seus pensionistas. O risco deste mercado global de derivados é incalculável. Estima-se que estão investidos mais de 2 quadriliões de dólares, ao nível global, em derivados.

Para a banca, um negócio que foi durante muitos anos seguro, o dos empréstimos sobre hipotecas para compra de residência, foi agora afetado pelas subidas das taxas LIBOR que, por sua vez, determinam o montante dos juros das hipotecas. Isto, além da quebra do mercado do imobiliário, traduz-se em situações de não-pagamento e em renovadas ondas de despejos. Pense-se nos numerosos dramas de famílias despejadas por alturas de 2008.

A destruição massiva de riqueza, seja ela devida à inflação, bem acima dos 10% dos números «oficiais», seja por haver uma onda de falências e desemprego, vai fazer com que a crise de 2008 se assemelhe a «um passeio no parque».

Muitas pessoas, com mais credenciais do que eu, avisaram sobre o desfecho que as coisas iriam tomar, pouco tempo após a crise de 2008. O rumo observado desde então, foi o resultado da determinação dos governos e bancos centrais em pouparem os privilegiados com as sucessivas ondas de «QE», ou seja, de impressão monetária. O resultado, previsível, é a espiral de inflação que já está fora de controlo das autoridades financeiras e monetárias. As consequências serão muito mais graves do que na crise de 2008, porque nenhum banco central ocidental, nem sequer todos eles juntos, têm «a varinha de condão» que lhes permita afastar o mal que eles próprios causaram.

Desde 2017 que, sem sensacionalismos, pude fazer o diagnóstico das disfunções deste sistema e do seu provável desfecho. Fui buscar a informação aos mais sérios analistas dos mercados, a economistas que não são do «mainstream», na sua maioria, e analisei criticamente todas as informações que me chegavam. Globalmente, não errei nos meus diagnósticos. As decisões que tomei, em boa altura (o timing é sempre muito importante!), foram as mais apropriadas e permitem-me que enfrente com serenidade o «Grande Tsunami».

Verifico porém que, nos últimos tempos, muito do que se pode ler ou ouvir, tem o objetivo de precipitar as pessoas na ilusão de que «agora há grandes oportunidades de investimento», quando - afinal - tudo está a desmoronar-se. De facto, os que fazem estas sugestões são irresponsáveis, pois, neste momento, qualquer investimento, seja em que área for, deve ser visto com imenso cuidado.

Penso que a atitude correta é a de preservar o que já se tem, sem ter a veleidade de fazer apostas, sejam elas «prudentes» ou «arriscadas»: Imagine-se uma situação, em que tem de se defender com um número restrito de balas da sua arma: - Vai desperdiçar balas, disparando contra qualquer sombra que julgue ser a do inimigo? - Ou vai poupar as balas, para quando houver maior probabilidade de acertar no alvo?

O bom senso fundamental deveria ditar-nos o seguinte comportamento: Do momento, manter uma certa capacidade de investimento, quando se está no início de uma gravíssima crise, de que não sabemos ao certo a duração, para que, depois no final desta, possamos investir com segurança e garantirmos um retorno positivo do investimento.

------------

PS1: Leia o brilhante e profundo artigo de Mike Whitney, AQUI: Ele fornece o contexto geopolítico, que eu não abordei no meu artigo acima. Noutros artigos, tenho analisado os problemas enunciados por Mike Whitney.

PS2: Lynette Zang explica tudo! Dos derivados, ao "Shadow Banking", da crise de 2008 à crise atual...

What Mainstream Media Won't Be Telling You.

PS3: Como referi, a Arábia Saudita está a virar completamente de aliança, hoje encontro entre Xi Jin Pin e MbS.

PS4: A grande bolha de tudo, está rebentando. Porém, os gestores dos fundos especulativos, para fazer durar a «festa» da especulação um pouco mais, decidiram lançar a narrativa de que a FED iria mudar brevemente de orientação, só que isto não tem qualquer base real. Verifica-se mais uma vez que, para os que estão por fora, a bolha irá rebentar-lhes na cara, enquanto os que estão por dentro, irão retirar discretamente as «castanhas do lume»!

quinta-feira, 20 de outubro de 2022

EFEITOS PERVERSOS DA SUBIDA DO DÓLAR

ALGUMAS CITAÇÕES RELATIVAS AO TEMA:

Rising interest rates are also a sea-change for derivatives, and particularly for the banks exposed to them. Interest rates swaps, of which the Bank for International Settlements reckoned there were $8.8 trillion equivalent in June 2021, have been deployed by pension funds, insurance companies, hedge funds and banks lending fixed-rate mortgages. They are turning out to be a financial instrument of mass destruction.

https://www.goldmoney.com/research/banking-crisis-the-great-unwind

As the USD rises in strength on the back of Powell’s impossible Volcker-revival and tangled derivatives, other Dollar-desperate nations from Argentina to Japan find themselves with not enough Greenbacks to pay their debts or settle trades, wires and oil purchases, which thus forces them to print (i.e., debase) more of their local currencies to make USD-denominated payments.

But Japan takes the cake for debasing its own currency all on its own, as no nation has ever loved a money printer and currency-debaser more.

This might explain why Japan is leading the charge in dumping its USTs into the FOREX markets, which only adds more pressure to rising yields and hence rising rates.

Thanks Kuroda—just one more central banker with a mouse-clicker gone mad… Perhaps he’ll be next in line for a Nobel Prize?

But Japan is not alone, as other nations dump the once sacred UST just to keep their currencies afloat…

https://goldswitzerland.com/how-an-illiquid-dollar-ruins-the-world/

"... Rates rising have absolutely frozen the real estate market. If you own a property, who is going to buy it? Rates have gone from 3.25% to more than 7%. I am on the record that once we saw a 3% yield on the 10-Year Treasury, you would start to see a tightness in credit. Now, we are over 4%. What few people are talking about is what has this already done to the derivatives market?

...Think about how big the derivatives market is. Total credit worldwide is $350 trillion, but you have derivatives pushing $2 quadrillion. I have said this all along, derivatives will blow up. Warren Buffett has called them financial weapons of mass destruction. They are far bigger than central banks can fix.”

Holter goes on to say, “The real economy runs on credit. Everything you look at, everything you touch and everything you do every day has many uses of credit to get to the final product or situation..."

" So, once credit freezes up, it’s completely game over. In a past interview, I said they are pulling the plug. They have to pull the plug because, mathematically, the debt cannot be paid. The derivatives cannot perform. So, they have to pull the plug. They also have to do one other thing, and that is they have to kick the table over. What will the false flag event be? I have no idea...

They have to kick the table over so they can say our policies were working, but whatever this event will be stopped them.”

quinta-feira, 13 de outubro de 2022

QUE TAL UMA CRISE BANCÁRIA, A SOMAR À CRISE ENERGÉTICA?

Os bancos dos países ocidentais, sobretudo da UE, do Japão e Reino Unido, têm estado super alavancados, isto quer dizer que a soma de tudo aquilo que têm emprestado ultrapassa, nalguns casos de perto de 30 vezes, as somas em cash e outros ativos que possuem e que eles têm como garantia. O principal elemento desta alavancagem monstruosa é o mercado dos derivados. É um mercado muito pouco regulado, que não entra nas contabilidades dos bancos, pelo que as quantidades em jogo e o risco associado são apenas estimativas. No entanto, estas apontam para uma potencial quebra em «castelo de cartas», visto que a subida dos juros das obrigações e a contração do crédito, tanto ao público, como interbancário, vai desencadear uma série de ativações (automáticas) das cláusulas de segurança nos referidos contratos de derivados. Tipicamente, um determinado contrato está baseado sobre índices ou valores de ativos. Estes estão fora do controlo das entidades que emitem e compram esses mesmos derivados. Assim, quando são feitos os contratos, há cláusulas de salvaguarda, para o caso em que haja um desvio demasiado grande de certos parâmetros, em relação aos mesmos aquando da assinatura dos contratos. É o caso recente dos aumentos de juros grandes e bruscos, tanto nas obrigações soberanas (emitidas pelos Estados), como as obrigações de empresa. Ninguém sabe qual o comportamento no curto prazo dessa «nebulosa» dos derivados, que mobiliza muitos triliões. Porém, a instabilidade e o receio imperam. Isto explica, em parte, a dificuldade presente do Crédit Suisse em se recapitalizar. Mais uma vez, entra o mesmo cenário que na Grande Recessão de 2008. Lembremos que foi a ausência de empréstimos interbancários, que poderiam resolver défices de liquidez temporários, que despoletou a crise. Os «pacotes de créditos hipotecários» foram os catalisadores, mas a consequência imediata disso foi que nenhum banco confiava na solvabilidade do seu vizinho; todos se retraíam de emprestar dinheiro, mesmo nos prazos mais curtos. O cenário repetiu-se em Setembro de 2019, seguido pela avalancha de QE (impressão monetária) da FED, até ao tsunami em Março 2020, supostamente por causa do COVID.

Na realidade, a enormidade das dívidas acumuladas e a alavancagem de muitos bancos - incluindo bancos ditos sistémicos - faz com que já não haja «potência de fogo» de nenhum banco central, ou mesmo do FMI, para diferir (não digo eliminar) a derrocada.

Creio que os bancos centrais - mais uma vez- enganaram-se a si próprios. Seguiram estúpidas teorias monetaristas, entre elas o neokeynesianismo e -mais recentemente - a famosa MMT. Essencialmente, ambas teorias advogam que os Estados podem manter-se em défice permanente, que o aumento da moeda em circulação é percebido pelos mercados como crescimento, como confiança no investimento, etc. A ideia é que esta «crença» dos mercados acaba por despoletar o crescimento, tem um efeito «estimulador» da economia. Tenho imensa dificuldade em compreender como tantas pessoas adultas, muitas delas com doutoramentos, conseguem autoiludir-se a este ponto:

- De facto, se há um aumento da massa monetária em circulação, ele vai traduzir-se num enfraquecimento dessa moeda e isso vai despoletar a inflação. Esta pode ser diferida, assim como a água numa represa de uma barragem hidroelétrica pode ser retida durante algum tempo, até um certo nível. Mas, a partir de certo volume, têm de se abrir as comportas, que permitem que a água escoe, que a inflação deixe de estar confinada aos ativos financeiros e se alargue ao consumo geral (é aquilo que estamos a ver agora). No caso da barragem, se isso não for feito, a pressão constante da água sobre as paredes e o transbordar de água por cima do parapeito causarão inundação a jusante, ou pior ainda, uma rutura na própria barragem, seguida de inundação brusca.

A analogia com o sistema monetário mundial é muito forte. Existe, como sabemos, ligação forte entre todos os bancos centrais, que também estão conectados ao sistema bancário e financeiro de cada país e internacional. No caso presente, uma crise séria, causando a falência dum «banco sistémico», como o Crédit Suisse ou o Deutsche Bank (ou outro grande banco internacional equivalente), irá despoletar uma série de fenómenos de vendas de pânico, de falências e «default» (= falhas de pagamento) em cascata. Mas, agora, não haverá já dinheiro do jogo «Monopoly» que possa salvar (temporariamente) a situação como em 2008. Ou então, bem podem eles produzir divisas-fiat, nas quantidades que quiserem. Mas, o público e as empresas não quererão mais esse dinheiro «Monopoly».

Também não servirá de grande coisa «afundar o vizinho» para se manterem à tona, como os americanos têm feito - desde há muitos anos - aos europeus. Agora, agiram de forma espetacular, com o atentado terrorista dos gasodutos NordStream. A cidadania mais esclarecida, mais consciente, já está a mobilizar-se. Em França, Alemanha, Rép. Checa, Itália, etc, há grandes manifestações.

A U. E. está enredada nas suas contradições, entre servir os respetivos povos e suas economias nacionais, ou sujeitar-se ao «diktat» americano. Estes, através da OTAN (sobretudo), estão sempre a «torcer o braço» aos europeus para estes fazerem as «guerras dos americanos» contra os seus competidores.

Não sei se, na U.E., chegarão a um ponto de rutura ou não, mas sei que não será o fim do mundo. As crises vão e veem. Causam muito desemprego, miséria, agitação social, além de que muitos valiosos ativos mudam de mãos. Mesmo que seja o fim do capitalismo, também não é o fim do mundo. Só temos que ter muito cuidado com a histeria de certos atores políticos que - conscientemente ou não - têm estado a aproximar a humanidade do holocausto nuclear. Isso sim, seria o fim de tudo.

-------------------------

*) https://www.goldmoney.com/research/banking-crisis-the-great-unwind

sábado, 8 de outubro de 2022

A CRISE FINANCEIRA MUNDIAL JÁ COMEÇOU

terça-feira, 27 de julho de 2021

«LOCKDOWN» E PROJETO DE BIOPODER DA OLIGARQUIA EM MARCHA

Definitivamente, estou convencido que um grande número de pessoas sofre, neste momento, de alucinação coletiva. Como designar de outro modo o facto de se ignorar a extensão brutal da pobreza, da ruína, no Mundo e mesmo nas nossas sociedades afluentes, ditas «civilizadas», com milhões de pessoas arrastadas súbita e cruelmente para a maior miséria*?

A enorme psi-op (operação psicológica) que dá pelo nome de COVID-19, teve como principal desígnio obscurecer, mercê da infusão de um síndroma de medo pânico, a mente da quase totalidade da cidadania. Esta operação, desejada, planeada, levada a cabo pela oligarquia, os multibilionários, arrastando consigo o "establishment" científico, a burocracia dos Estados e todas as instituições relevantes, desde os governos até às universidades, foi bem sucedida para além de qualquer expectativa. A oligarquia, não pensou - inicialmente - que seria tão fácil realizar este golpe de Estado mundial. Pensou que encontraria muita resistência por parte dos pobres, dos desapossados. Ficou, primeiro, estarrecida e depois, encantada, com o facto de serem estes mesmos (os espoliados), que mais entusiasticamente defendiam a agenda deles, dos muito ricos.

Não importa o que se pense sobre o vírus, real ou não, mortífero ou não, criado em laboratório ou não, o facto é que esta pandemia é um instrumento para a maior transferência de riqueza que jamais ocorreu na História. Transferência, escusado será dizer, dos pobres, dos explorados, dos desapossados, em direção aos que já possuíam muito poder, dos que mandavam, não apenas em sectores inteiros de indústrias, como também dominavam os governos e, mesmo, as instituições e agências internacionais.

Claro, que isto tudo não ocorreu de um momento para o outro. As pessoas que se apercebem, de repente, das estranhas coisas que estão a ocorrer, são como alguém que acorda de um longo sono, observa a realidade, sim, mas não percebe todo o desenvolvimento que tiveram as coisas, no entretanto. Por isso, incapaz de encontrar o fio à meada, o mais certo, é esse indivíduo fazer uma leitura do novo, através dum quadro de referências irremediavelmente datado, o qual, porventura, estava adaptado ao mundo de à 50 ou 100 anos atrás.

Mas, é com isto que conta a oligarquia: com este enorme desfasamento, com esta enorme dose de ignorância, com esta «vontade de não saber», dos indivíduos alienados, que não sabem que foram condicionados toda a vida, que não se dissociaram (mentalmente, que seja) da sociedade tal como lhes é imposta, desde o berço.

A oligarquia estava num beco sem saída, pelo menos desde a grande crise mundial de 2007-2008. Não irei aqui retraçar todas as etapas da crise, nunca resolvida, na verdade (o leitor pode referir-se a este tópico consultando o podcast NB1 abaixo e meus artigos, que fornecem links para outras referências bibliográficas): Basta que se tenha em mente que o processo de acrescentar dívida à dívida, para resolver um problema cuja essência era o excesso de dívida, parecia o projeto de loucos. Claro, que os muito ricos podem não ter uma lucidez mental perfeita, mas têm ao seu serviço exércitos de cientistas competentes, mas vassalos, que estão sempre a procurar a salvaguarda de seus patrões.

Não! O projeto de ir aguentando, enquanto se construíam meios para efetuar a transição para o novo paradigma, sem que esta transição implicasse uma rutura, pondo em causa a predominância, o controlo, o poder da muito pequena minoria que nos governa... Isso não era nem estúpido, nem utópico!

De facto, a preparação para o «grande golpe» foi notável: eles não divulgaram o porquê de certas medidas, ou deram apenas uma justificação que as massas podiam «engolir». Esta tática, permitiu-lhes que fossem realizando o Great Reset na maior tranquilidade. Note-se que este Great Reset está quase concluído... embora as prostitutas da media falem dele, sempre, no futuro.

A transição começou a ser planeada logo após os primeiros sobressaltos da crise de 2008. Logo, a oligarquia percebeu que tinha de mudar tudo, para que tudo ficasse como dantes. Segundo, percebeu que tinha de fazer essa transição, de tal forma que as coisas surgissem como que por acaso, como efeito do destino, ou como algo imprevisto e imprevisível.

Os derivados pendentes, após a débacle de 2008, mantinham-se e iam-se acumulando. Fala-se da ordem de quadriliões de dólares ao nível mundial, o que é uma soma propriamente astronómica. Se houver uma subida rápida das taxas de juro, devido à subida da taxa de inflação, o castelo-de-cartas dos instrumentos sintéticos da finança pode rebentar, desencadeando um enorme fogo de artifício. Por outro lado, a repressão constante das taxas de juro, para impedir o crescimento da inflação irá conduzir ao marasmo e, no longo prazo, anular o próprio capitalismo, pois não haverá condições de acumulação do capital privado para investimento.

Para obviar estes dois perigos - que se traduzem numa crise inflacionista ou uma crise deflacionista - encontrou a oligarquia (e seus capangas), uma solução: controlo total das sociedades, gerindo e extraindo diretamente o produto do trabalho , pela oligarquia.

A total escravização da espécie humana poderia ocorrer através da utilização dos meios de IA (Inteligência Artificial), de armazenamento dos dados em massa (bulk data storage) e dos processos digitais de rastreamento quer dos movimentos dos capitais (as criptomoedas de Estado, digitalização a 100%) e dos indivíduos (passe «sanitário» com o rastreamento digital associado). Mas, par tornar este projeto possível, era necessário convencer o público que se tratava de «progresso», dum aumento de segurança, quer em relação às contas bancárias - já não estariam sujeitas a hackers - quer à saúde e prevenção de epidemias a vírus - naturais ou fabricados em laboratório.

Não haveria possibilidade de levar a cabo tal programa de escravização, propriamente monstruoso, se não houvesse uma domesticação dos intelectuais, incluindo os cientistas, jornalistas, etc. ou seja, os «fazedores de opinião». A oligarquia estava consciente da maior "arma de destruição maciça das consciências", que são a media, falada, escrita e sobretudo da televisão (e agora também os vídeos internet). Esta dependência do ser humano em relação ao audiovisual tem raízes muito profundas na biologia evolutiva. Por isso, os oligarcas começaram a comprar cadeias inteiras de media, com jornais, tvs, magazines, empresas de software, etc. Isto começou em grande escala, nos anos oitenta do século passado. Hoje, a media não é o «quarto poder» que ela tanto se vangloria ser. Globalmente, tornou-se o instrumento, os «grilhões digitais», da servidão dos povos.

A possibilidade dum mundo mais justo e mais «verde», ocupa a cabeça das pessoas, em especial, nas novas gerações. Isso é muito compreensível. Porém, as falsas instâncias revolucionárias multiplicaram-se, o wokismo, a extinction rebellion é um exemplo recente, assim como os Antifa.

O pavor de um mundo devastado e um clima completamente desregulado, saltou das páginas e telas dos livros e filmes de ficção científica para as mentes das pessoas, com muita facilidade. A religião tradicional, moribunda, não consegue mobilizar as pessoas, fazê-las estar de joelhos, perante o deus-dinheiro, todo-poderoso. Por isso, a nova religião, a ecologia (uma pseudo ecologia, anticientífica) substitui as outrora poderosas e hoje marginais ideologias do fascismo ou comunismo.

A pseudo ecologia tem servido de álibi à destruição programada da ecosfera, em prol de uma ultraminoritária oligarquia, uma aberração moral e lógica. Pois um ecossistema sustentável, equilibrado, em zonas protegidas, nunca poderá subsistir no meio dum depauperado ecossistema global que o rodeia. Quer ao nível local, quer global, isso será totalmente instável. O mesmo se passa na esfera económica, o que mostra a insanidade fundamental dos muito poderosos: não se pode conceber que um oásis de abundância se mantenha, estavelmente, num mar de miséria.

A guerra do COVID existe (ver NB2 em baixo), mas o inimigo não é o SARS-Cov-2, por muito real que seja: és tu, leitor!

A existência de lockdowns (termo do vocabulário prisional) vai continuar, durante um certo tempo: serão intermitentes, permitindo às populações respirarem um bocadinho, para depois as mergulhar de novo nestes «estados de exceção». Como o «water-boarding» (tortura muito usada pelos interrogadores americanos no Iraque e no Afeganistão), este vai-e-vem é destinado a quebrar a resistência psicológica das pessoas.

No entanto, quando o processo de transição for considerado completado, eles irão fazer as populações voltar a uma certa «normalidade», uma nova «normalidade». Pode-se adivinhar que este processo de transição permita salvaguardar as grandes fortunas, os grandes impérios corporativos, a matriz fundamental do capitalismo e do imperialismo.

Há que «queimar» as divisas existentes, através da hiperinflação, para fazer com que o novo dinheiro digital seja considerado, universalmente, como «a norma». Mas esse dinheiro digital implica o controlo governamental sobre as nossas contas bancárias, a possibilidade de cancelar as contas de qualquer «dissidente», um «(designado) ciber ou bio -terrorista», etc. Vai ser possível dirigir os indivíduos para consumirem mais ou menos de certos produtos, pode-se atribuir uma caducidade à validade do dinheiro digital. Vai ser possível cobrar juros e impostos do montante que os governantes quiserem, não as taxas atuais.

A existência de uma sociedade do tipo comunismo autoritário, como a descreve Klaus Schwab não será um sonho florido. Será uma distopia, um horrível cenário para quase todos, escravizados, submetidos a capatazes-robots.

A palavra «transumanismo» serve para encobrir esse abismo de servidão e de desumanização. Não tem nada que transcende o humanismo, como o nome parece indicar. É, propriamente, antiumanismo, na sua forma mais radical. Muito distante e fora do alcance da vista, uma pequena elite de «superiores» tratará de gerir o mundo em todas as dimensões: desde a economia, até à «saúde» e reprodução dos escravos. Não existirá totalitarismo benigno, disso podemos estar certos. Porém, será muito diverso do Nazismo, ou dos regimes de Estaline, ou de Mao na «revolução cultural».

«Não possuirás nada e serás feliz»

Mas, o que se vai universalizar é a realidade presente da China de Xi Jinping, em que um povo de 1,6 milhares de milhões se submete, pelo bem estar material, a perder completamente a privacidade, a ser rastreado 24h/24h, a ser sujeito a vigilância permanente no Twitter, ou Facebook (ou os equivalentes na China ). Em todo e qualquer lugar, está-se sujeito à vigilância através de dispositivos vídeo de reconhecimento facial, ou de processos de identificação pela iris.O comportamento é escrutinado e, conforme seja classificado, o indivíduo tem acesso ou é-lhe negado o que antes era um direito próprio. No chamado "livre ocidente" estão a imitar isso, com o passe vacinal. Só um ingênuo poderá acreditar que eles fiquem por aqui, que não vão mais além.

Quando a oligarquia tiver instalado o biopoder totalitário sobre todos, então irá fazer voltar tudo à normalidade, mas será a «nova normalidade».

terça-feira, 13 de abril de 2021

[E. von Greyerz] A PONTA DO ICEBERG - ARCHEGOS & CRÉDIT SUISSE

sábado, 16 de maio de 2020

A PRESENTE EXPANSÃO MONETÁRIA E O SEU PREVISÍVEL RESULTADO

Embora seja certa - desde já - uma quebra dos padrões de bem-estar e de riqueza, mesmo nos países ocidentais outrora afluentes, as agitações sociais, causadas pelo empobrecimento brusco de grande parte da classe média, são imprevisíveis.

- terra agrícola, imobiliário, ou as poucas empresas rentáveis, apesar da depressão que aí vem.

Mesmo dentro de cada categoria de activos, será necessário diferenciar: por exemplo, o imobiliário comercial não será rentável, neste contexto; talvez apenas poderá sê-lo no médio-longo prazo.

Haverá que estabelecer, num ponto ou noutro do futuro, um acordo global entre as diversas potências, algo equivalente a um novo «Bretton Woods».

Mas ninguém pode, hoje, saber quais os resultados desse futuro «Bretton Woods». No entanto, existem numerosos indícios de que se chegou ao fim do ciclo do domínio mundial pelo Ocidente, com os EUA à cabeça.

É um caso de «suicídio» civilizacional: estamos a presenciar o resultado conjugado da ilusão decorrente da «hubris», da arrogância e da ganância da oligarquia, da sua miopia política, da demagogia...

Os povos dos países ocidentais não têm responsabilidade directa, embora tenham caído na ilusão de que podiam «decidir pelo voto» as políticas dos Estados e governos respectivos.

quinta-feira, 19 de setembro de 2019

A FRAGILIDADE DO SISTEMA FICOU EXPOSTA

A explicação que encontro para este pânico interno (ignorado do «grande público», pois a media corporativa faz bem o seu miserável papel de DESinformar as massas), é o seguinte:

O sistema está, neste momento, em apuros porque o petróleo subiu em flecha, muito para lá das expectativas de muitos investidores e especuladores, inclusive dos peritos que trabalham nos bancos sistémicos.

O processo de extracção de petróleo do xisto é intrinsecamente um processo não rentável; são necessárias mais unidades de energia para extrair gás ou petróleo de xisto do que as quantidades respectivas obtidas são capazes de fornecer. A rentabilidade aparente resulta de operações financeiras, que consistem em fazer o público, em última instância, financiar os projectos, através de obrigações.

Estas são negociadas nos mercados e usadas para originar complexos produtos derivados. Uma engenharia financeira dos bancos, tendo rentabilidade somente para eles e para os poucos negócios de exploração de petróleo de xisto que não fizeram falência.

Ora, se um «cisne negro» surge, como foi o caso há dias, abrindo-se a possibilidade de uma guerra contra o Irão, todas as «apostas» (que são, afinal de contas, os derivados) vão estar completamente desequilibradas: É como se num jogo Benfica - Belenenses, este segundo clube tivesse a vitória. Seria algo tão inesperado, que somente alguns adeptos mais fiéis do clube de Belém teriam apostado nele.

Hoje, são os Houthis, amanhã, quem sabe?

Porém, sei que é muito fácil desencadear uma guerra... mas, os que a desencadeiam não sabem qual será o seu desfecho.