Veja também:

sexta-feira, 14 de novembro de 2025

sexta-feira, 12 de setembro de 2025

A CHINA LANÇA NOVA DIVISA PARA SUBSTITUIR O DÓLAR

Apesar de censurado, o conteúdo do vídeo é essencialmente o mesmo que na notícia da Reuters:

quinta-feira, 17 de abril de 2025

sexta-feira, 20 de dezembro de 2024

O QUE ESTÁ A CHINA A FAZER PARA «DOMESTICAR» O DÓLAR ?

quinta-feira, 30 de maio de 2024

MARTIN ARMSTRONG: CRONOLOGIA DA 3ª GUERRA MUNDIAL E DA FALÊNCIA DOS EUA

Eu encontro muitos pontos de contacto com ele, embora eu esteja numa posição ideológica completamente diferente da dele. É que ele diz as coisas como elas são; não faz cálculos sobre se agrada a fulano, ou sicrano.

O que ele diz essencialmente, é que os grandes poderes políticos, económicos e financeiros estão a empurrar para a guerra, porque estimam que não têm outra saída. Precisam da guerra para se manterem no poder e para manterem o controlo sobre os países e os povos.

Não admira que seja uma voz completamente banida pelo mainstream, embora tenha cada vez mais seguidores que descobrem, com surpresa, a profunda lógica que subjaz à sua previsão dos acontecimentos.

Oiçam a entrevista, ela tem muito conteúdo. É pena que não esteja ativa a legendagem em inglês. Garanto-vos, porém, que vale a pena!

sábado, 11 de novembro de 2023

ESTADOS UNIDOS EM FALÊNCIA TENTAM OCULTAR A REALIDADE

Foto: águia na fachada do edifício da Federal Reserve em Washington

O futuro dos EUA e do seu governo, está fortemente ligado à capacidade do dólar em manter-se como divisa de reserva principal ao nível mundial. Mas, esta situação, se não oferecia dúvidas até aos anos 60, quando a balança de pagamentos era positiva e quando os EUA eram a maior potência, não apenas militar, mas também industrial, mudou já há muito tempo e a situação só pode ir de mal para pior.

Não existe saída para a situação de sobre-endividamento, tal como se apresenta, em termos de dívida pública (obrigações do Tesouro), assim como do défice crónico na receita de impostos, resultantes da debilidade das atividades económicas e da necessidade de importar cada vez mais. A economia dos EUA seria considerada como de um país do «Terceiro Mundo», se os parâmetros económicos fossem analisados objetivamente. Mas, como se trata (ainda) da maior potência económica e militar, muitas pessoas têm dificuldade em ver assim os EUA.

Com a economia tão desequilibrada, não há possibilidade de se manter - durante muito tempo - a hegemonia do dólar. Quando (e não «se») os ativos em dólares forem rejeitados mundialmente e regressarem ao seu país emissor, o Banco Central (a FED) não terá outra hipótese - na prática - senão comprar os referidos ativos em dólares, com mais dólares. A partir de certo ponto, o orçamento Federal, demasiado sobrecarregado, não poderá suportar o pagamento dos juros da dívida pública.

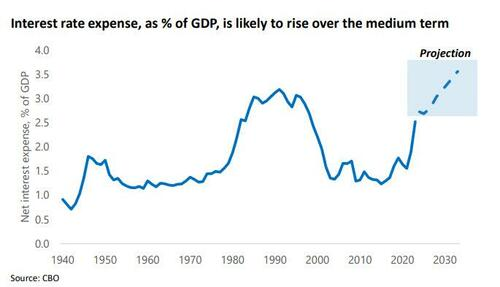

Figura 1: observa-se a progressão da despesa com juros em função do PIB. Constata-se a projeção para a presente década, de 3.0 a 4.0 % do PIB. Isto significa que o Estado Federal não poderá fazer despesas essenciais (escolas, estruturas de saúde, infraestruturas, serviços...), nem assegurar as suas obrigações (ordenados de funcionários, pensões, etc) porque tem de pagar os juros da dívida através do orçamento Federal.