terça-feira, 5 de março de 2024

UMA POTÊNCIA MUNDIAL EM BANCARROTA

quarta-feira, 21 de fevereiro de 2024

EGON VON GREYERZ AVISA: ESTAMOS EM VÉSPERA DE UM ENORME COLAPSO

Não pensem que Egon Von Greyerz é um dos «especialistas» que enxameiam a Internet com os seus prognósticos catastróficos. Como gerente de uma das maiores empresas de armazenamento de metais preciosos do mundo, tem de ter uma atitude responsável.

Ninguém pode assumir que ele seja anticapitalista, nem remotamente. O que me estarrece é que, tanto anticapitalistas como pró-capitalistas, estão a ignorar os avisos deste homem, há uma data de anos, assim como os de um Alasdair Mcleod , entre outros.

A maior parte das pessoas não percebe o que lhes vai cair em cima, porque não consegue fazer a diferença entre a verborreia alarmista destinada a arrebanhar «clicks», e a avaliação realista e fundamentada dos riscos, em particular, dos riscos geopolíticos, assim como os económicos/financeiros, os quais vão de par, evidentemente.

As pessoas estão habituadas a raciocinar, a ver as coisas no curto prazo. Este comportamento pode ter pouca importância nos indivíduos, numa economia que esteja mais ou menos «normal», ou seja, com expansão moderada do PIB, com oportunidades de realizar lucro em várias áreas, de obter dividendos, etc., por cima da taxa de inflação, geralmente baixa, ou, até, muito baixa.

É este cenário no qual os investidores do Ocidente estão habituados a moverem-se, pelo menos, desde o resgate dos grandes bancos e negócios, no rescaldo da última grande crise do capital, em 2008.

As pessoas e organizações, que tenham uma visão mais alargada, serão as que ficarão de pé, depois do «tufão» da próxima grande crise, que se desenha.

No imediato, todos serão severamente afetados. Mas, sobreviverão os que diversificaram seus investimentos para bens sem contrapartidas*, ou seja, bens que não sejam «colateral» duma instituição (banco, fundo de investimento...), que ninguém os tenha na sua custódia**.

Os outros, ou seja, os detentores de ativos financeiros (ações, obrigações, derivados e «cash», todos estes possuem contrapartidas) serão varridos pela onda de falências em série e pela inflação não controlada, que irá desembocar num paroxismo de hiperinflação.

Aliás, este fenómeno de sobre-endividamento das economias não é raro: Há exemplos numerosos, sendo eles causa e consequência de guerras, de ruturas do tecido social, de mudanças tectónicas na distribuição mundial do poder. Quem não percebe isto, é ignorante da História. Há ignorâncias que são fatais.

O pior, é quando pessoas incompetentes, seja qual for a sua tendência política e ideológica, estão ao leme de grandes instituições, de países, ou de organismos supranacionais.

Face ao panorama atual, considero que os BRICS alargados já ganharam, não porque sejam perfeitos, mas porque os dirigentes do «Ocidente coletivo» são de uma incompetência inimaginável, juntamente com sua arrogância, apanágio de imbecis e ignorantes.

Como as sociedades são governadas de cima para baixo, o que se espera de países tão mal governados é apenas o agravamento constante das condições de vida, numa espiral descendente, até se chegar a uma nova «Idade das Trevas» ...

----------

*Contrapartidas: um ativo dado em garantia, uma hipoteca, um contrato em que uma das partes pode tomar o ativo dado em garantia, caso haja incumprimento.

** A este propósito, veja o documentário de David Webb: https://manuelbaneteleproprio.blogspot.com/2023/12/the-great-taking-grande-tomada.html

sexta-feira, 17 de novembro de 2023

4 FRAGILIDADES DO IMPÉRIO [parte I]

sábado, 11 de novembro de 2023

ESTADOS UNIDOS EM FALÊNCIA TENTAM OCULTAR A REALIDADE

Foto: águia na fachada do edifício da Federal Reserve em Washington

O futuro dos EUA e do seu governo, está fortemente ligado à capacidade do dólar em manter-se como divisa de reserva principal ao nível mundial. Mas, esta situação, se não oferecia dúvidas até aos anos 60, quando a balança de pagamentos era positiva e quando os EUA eram a maior potência, não apenas militar, mas também industrial, mudou já há muito tempo e a situação só pode ir de mal para pior.

Não existe saída para a situação de sobre-endividamento, tal como se apresenta, em termos de dívida pública (obrigações do Tesouro), assim como do défice crónico na receita de impostos, resultantes da debilidade das atividades económicas e da necessidade de importar cada vez mais. A economia dos EUA seria considerada como de um país do «Terceiro Mundo», se os parâmetros económicos fossem analisados objetivamente. Mas, como se trata (ainda) da maior potência económica e militar, muitas pessoas têm dificuldade em ver assim os EUA.

Com a economia tão desequilibrada, não há possibilidade de se manter - durante muito tempo - a hegemonia do dólar. Quando (e não «se») os ativos em dólares forem rejeitados mundialmente e regressarem ao seu país emissor, o Banco Central (a FED) não terá outra hipótese - na prática - senão comprar os referidos ativos em dólares, com mais dólares. A partir de certo ponto, o orçamento Federal, demasiado sobrecarregado, não poderá suportar o pagamento dos juros da dívida pública.

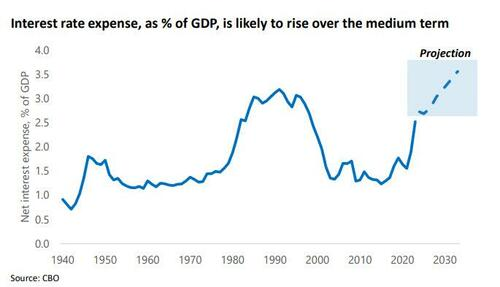

Figura 1: observa-se a progressão da despesa com juros em função do PIB. Constata-se a projeção para a presente década, de 3.0 a 4.0 % do PIB. Isto significa que o Estado Federal não poderá fazer despesas essenciais (escolas, estruturas de saúde, infraestruturas, serviços...), nem assegurar as suas obrigações (ordenados de funcionários, pensões, etc) porque tem de pagar os juros da dívida através do orçamento Federal.

sábado, 21 de outubro de 2023

O DÓLAR PODERÁ SOBREVIVER; MAS O SISTEMA QUE O SUSTENTA ESTÁ CONDENADO

*Divisas-fiat são divisas que só estão sustentadas pela crença do público na palavra das autoridades, do governo.

PS1 (28/10/23): Jim Rickards faz uma avaliação interessante da situação da economia dos EUA e mundial.

quinta-feira, 12 de outubro de 2023

CRÓNICA (Nº17) DA IIIª GUERRA MUNDIAL: QUALQUER QUE SEJA O SEU RESULTADO ...

... NO IMEDIATO, O SISTEMA ECONÓMICO E FINANCEIRO MUNDIAL irá sofrer um grande abalo; o «Cisne Negro» tão falado.

Embora a situação estivesse a ser incubada desde há alguns anos, com a deriva direitista e fundamentalista do governo de Israel, «punindo» os árabes, fazendo incursões constantes na esplanada das mesquitas, em Jerusalém, incluindo no interior da mais importante, a mesquita de Al-Aqsa.

O propósito dos sionistas é (desde o princípio da proclamação do Estado de Israel e mesmo antes) expulsar o máximo de árabes, de forma a que o território da Palestina seja exclusivamente povoado por judeus. Este é o seu objetivo declarado. Porém, o mundo árabe está cada vez mais saturado da arrogância do Estado de Israel e compreende que as nações árabes estão em vantagem, se houver unidade entre elas. Mas, quanto às consequências desta guerra, qualquer que seja o seu desfecho, sempre trágico para as vítimas civis palestinianas e israelitas, estas são totalmente previsíveis:

- Uma subida do preço internacional do petróleo

- O acentuar da fratura do mundo em dois blocos assimétricos: o chamado Ocidente, ainda com a maioria do capital financeiro, mas com uma minoria populacional; e os países do Sul, cada vez mais próximos dos BRICS e do eixo Moscovo-Pequim- Teerão

- Um acentuar da inflação alimentar, sobretudo no Terceiro Mundo, e sua maior dependência das exportações de cereais da Rússia. Um aprofundar das relações recíprocas dos países dos BRICS+ e dos países candidatos, ou com boas relações com aqueles.

- A venda, em maior quantidade, de bonds do Tesouro dos EUA, que funcionam como a forma habitual de armazenamento dos dólares, pelos diversos países (a chamada de-dolarização). Estes bonds acabam por ser adquiridos pelo próprio Tesouro dos EUA e/ou pelo Banco central, a Fed, chegando-se rapidamente a uma situação como no Japão; o banco central japonês é o único comprador de bonds do governo.

- A inflação também vai ser maior nos EUA (e restantes países da OTAN). A capacidade dos EUA exportarem a inflação, como o fizeram até agora, vai estar diminuída.

- Vai haver aceleração das trocas comerciais entre países, não usando o dólar. Até agora estavam estes intercâmbios limitados aos países dos BRICS e a outros, sujeitos a sanções brutais pelos EUA. Agora, vai haver muito mais trocas comerciais usando as divisas dos países respetivos e os défices na balança de transações serão compensados por transferências de ouro.

- A crise será mundial e múltipla (económica, financeira, monetária, política e social): Nenhum país ou conjunto de países, sairá vencedor. No entanto, os países que têm algo de sólido a oferecer, como matérias-primas ou produtos industriais, vão sofrer relativamente menos do que os que se financeirizaram, ao longo dos últimos 30 a 40 anos. Estes (EUA, Europa ocidental) já não são viáveis sem a drenagem constante de energia, matérias-primas e força de trabalho dos países do Terceiro Mundo.

-Se não houver escalada nesta guerra, que desembocaria fatalmente no uso de armamento nuclear numa fase ou noutra da mesma, o Mundo irá transitar para nova configuração geopolítica, a multipolaridade, o que não significa igualdade entre as nações, mas abre a possibilidade dos mais fracos jogarem com várias hipóteses de alianças.

terça-feira, 19 de setembro de 2023

IMPLOSÃO MONETÁRIA NO JAPÃO

MANOBRAS SOBRE COTAÇÃO DO OURO E CRISE DO IMOBILIÁRIO DE ESCRITÓRIOS [Pierre Jovanovic]

domingo, 23 de julho de 2023

EUGÉNIO ROSA: Realidades da inflação e fantasias de Mário Centeno (governador do Banco de Portugal)

Copiado de artigo de Eugénio Rosa, no blog «A Viagem dos Argonautas»

MARIO CENTENO, QUE GANHA 33,6% MAIS DO QUE O PRESIDENTE DO “Fed” DOS E:U:A.(Reserva Federal, o banco central dos Estados Unidos da América : Centeno 17476€/mês, Powell 13082€/mês, considerando 14 meses) NA ENTREVISTA DADA À RTP 3 REVELOU UMA GRANDE PROBREZA INTELECTUAL, IGNORÂNCIA ECONÓMICA E ENORME INSENSIBILIDADE SOCIAL

segunda-feira, 26 de junho de 2023

CRISE DE SUPERPRODUÇÃO DO VINHO

https://www.zerohedge.com/commodities/europe-drowns-wine-eu-adopts-crisis-measures-rescue-producers

Em vários países europeus, o vinho estava mais ligado ao mercado externo do que ao consumo interno. O agravamento da crise reflete-se nos diversos países, no chamado consumo de luxo. Mesmo o vinho de média qualidade é considerado como luxo em países não tradicionalmente produtores, por exemplo os da Europa do Norte, da América do Norte e muitos países Africanos e Asiáticos. O mercado está saturado porque este produto tem tido uma expansão contínua desde há décadas, ora, apesar de novos países se abrirem ao consumo do vinho, uma expansão do mercado não pode durar sempre. Tem de vir um momento de contração.

No caso do vinho, essa contração coincide com a provocada pela inflação mundial, assim como as piores previsões económicas, relativas a países afluentes e que eram tradicionalmente consumidores de vinho dos países do Sul da União Europeia, como a Alemanha ou o Reino Unido.

Ao nível nacional, os portugueses têm diminuído o consumo de vinho, o que tem causas múltiplas, entre elas o acentuar da inflação (que toca mais os produtos não-essenciais), a diminuição do poder de compra das classes menos favorecidas e da classe média, a evolução do consumo das camadas mais jovens que se têm desviado para o consumo das cervejas (nomeadamente, as «artesanais») e para os álcoois fortes, ingredientes de cocktails ou «shots», muito em voga.

Dá-se a situação de retração simultânea nos mercados interno e internacional, em especial, para os países menos afortunados da UE, mas também em países beneficiando (ainda) de confortável nível de vida.

As marcas de vinho deveriam ter visto esta crise chegar, mas - pelo menos em Portugal - insistiram em subir constantemente o preço dos vinhos nos supermercados, ao ponto de que, vinhos correntes passaram a ser algo que muitos agora consomem apenas em ocasiões especiais. O setor vinícola, além de fundamental economicamente em várias zonas agrícolas do país, era também enorme fonte de divisas, não apenas na exportação, como no consumo dos turistas dentro de Portugal.

As zonas do Sul da Europa já são as principais vítimas económicas do cerco contra a Rússia, mesmo antes do inicio da guerra imposta pelos belicistas da OTAN, assim como pelos globalistas:

- Estes, não se importam com a sobrevivência económica dos mais fracos, preferindo até que haja muito desemprego, para manter as populações debaixo do jugo da necessidade.

Estas populações serão «beneficiárias» do «Rendimento Mínimo Universal», em conjugação com a introdução das «Divisas Digitais dos Bancos Centrais».

Tudo corre às mil maravilhas para os globalistas: Podem fazer «à saúde», erguendo os copos, cheios dos vinhos mais caros do mercado!

quinta-feira, 11 de maio de 2023

UMA CERTA FORMA DE ROUBO: OS BANQUEIROS AMERICANOS ATACAM NOVAMENTE

Parece 2008 de novo, em tudo. A má gestão económica e financeira caracterizam-se por um brilho escaldante, devorador. Os banqueiros culpados e desastrados voltaram com sua costumeira incompetência venal. No roteiro costumeiro, buscam habitualmente que o erário público se encarregue de socializar suas perdas. Ao longo do caminho, eles evitarão as merecidas sentenças de prisão, ficarão quietos e voltarão para repetir os seus pecados.

Uma série de grandes navios do setor bancário já caiu no esquecimento, vendeu e fez notas de rodapé no folclore financeiro. O Silicon Valley Bank, o Signature Bank e, mais recentemente, o First Republic Bank, criaram suas próprias lápides. Esses três grandes detinham, no total, US$ 532 milhares de milhões. Quando ajustado pela inflação, supera o total de US$ 526 milhares de milhões dos 25 bancos que faliram em 2008.

O First Republic Bank era particularmente execrável em suas práticas, oferecendo hipotecas não garantidas a taxas fixas por vastas somas de dinheiro. Quando os calafrios começaram a correr pela espinha dos depositantes no primeiro trimestre deste ano, foram feitos saques sangrentos totalizando US$ 102 milhares de milhões.

A revisão do US Federal Reserve sobre o colapso do SVB abordou uma série de questões específicas das ações do banco, ao mesmo tempo em que ofereceu um «mea culpa» não apenas por suas próprias falhas, mas também pelas do Federal Deposit Insurance Corporate e do Consumer Financial Protection Bureau. Afinal, o que estes supervisores, supostamente de olhos de águia, os mordomos encarregados de supervisionar o sistema, estavam fazendo durante todo esse tempo?

Como o Reserve descobriu, houve uma falha evidente por parte do conselho de administração e da administração em administrar os riscos do SVB. Há também uma admissão do Federal Reserve de que eles “não avaliaram totalmente a extensão das vulnerabilidades à medida que o Silicon Valley Bank crescia em tamanho e complexidade”. Mesmo quando estas foram identificadas, medidas insuficientes foram tomadas para garantir que os defeitos fossem corrigidos “com rapidez suficiente”.

Acontece que o SVB era uma espécie de modelo típico do mau comportamento. Foi citado por não cumprir uma série de requisitos: a Lei de Sigilo Bancário, medições de Perdas de Crédito Atuais Esperadas, proteção rigorosa de dados, ter uma estrutura de auditoria interna suficiente e a Regra Volcker. O objetivo desta última é impedir que os bancos se envolvam nos empreendimentos mais arriscados: títulos e derivativos. Para o banqueiro, as lições existem para serem desaprendidas.

O mais revelador de tudo foi o grande «gremlin» do setor bancário: a desregulamentação. Durante o governo Trump, uma série de verificações e controles foram revertidos, principalmente em relação aos bancos menores de classificação média. A Lei Dodd-Frank de Reforma de Wall Street e Proteção ao Consumidor de 2010, que estabeleceu US$ 50 milhares de milhões ou mais, como a linha que exigia maior regulamentação sobre capital e fusões, recebeu uma punição especial. A Lei de Crescimento Económico, Alívio Regulatório e Proteção ao Consumidor de 2018 elevou o limite de ativos para US$ 250 milhares de milhões. Aqueles que estavam abaixo, puderam envolver-se em condutas ainda mais perdulárias.

Como o Conselho constatou, a “abordagem de adaptação em resposta à Lei Económica, de Crescimento, Auxílio Regulatório e Proteção ao Consumidor e a mudança na postura da política de supervisão, impediram a supervisão eficaz, reduzindo os padrões, aumentando a complexidade e promovendo uma abordagem de supervisão menos assertiva .”

O vice-presidente de supervisão do Federal Reserve, Michael Barr, chegou a uma série de conclusões que se assemelham muito àquelas alcançadas após a crise financeira de 2008. “[Nós] devemos fortalecer a supervisão e regulamentação do Federal Reserve com base no que aprendemos.” A revisão do SVB representou “o primeiro passo nesse processo – uma autoavaliação que analisa com firmeza as condições que levaram à falência do banco, incluindo o papel da supervisão e regulamentação do Federal Reserve”.

Essas são boas admissões, mas todas parecem ter chegado um pouco tarde. O sistema bancário dos EUA está oscilando, especialmente aqueles no degrau intermediário. E eles tendem a ter banqueiros tão atrevidos como o ex-CEO do Silicon Valley Bank, Greg Becker, que testemunhará perante o Comité Bancário do Senado em 16 de maio.

Becker, não deve ser esquecido, ficou entusiasmado com os ajustes de política do governo Trump, realizando seus próprios esforços em 2015 para convencer o Comitê de Bancos, Habitação e Assuntos Urbanos do Senado a reduzir os padrões de segurança. Em sua declaração ao comité, Becker afirmou que o SVB “não apresentava riscos sistémicos” e era adequadamente policiado por um número adequado de “profissionais de risco altamente qualificados” e “um Comité de Risco autónomo e independente de nosso Conselho de Administração”. Havia também uma “variedade de diferentes testes de estresse projetados para medir e prever os riscos associados” ao “negócio em diferentes cenários económicos”. Os proverbiais porcos tentaram, nesta ocasião, voar.

Os membros do Congresso também não estão de acordo quanto ao que causou a podridão. Os republicanos, de maneira característica, recusam-se a aceitar a desregulamentação como culpada, preferindo se concentrar em flagrantes erros humanos e má administração. O deputado Andy Barr, de Kentucky, apresenta outra tese: que uma onda de fundos e gastos excessivos do governo, alimentando a inflação, juntamente com baixas taxas de juros, foram os fatores causais. Democratas como a senadora Elizabeth Warren, de Massachusetts, e a deputada Katie Porter, da Califórnia, destacaram o retrocesso das regulamentações como o problema, exigindo uma forte correção legislativa.

O «Oráculo de Omaha», Warren Buffet, sugere que os diretores bancários dos EUA devem colocar suas cabeças no metafórico bloco. No mínimo, eles “deveriam sofrer” alguma forma de punição, embora não esteja totalmente claro que forma isso assumiria. Não obrigá-los a fazer isso “ensina a lição de que se você administrar um banco e estragar tudo, você ainda é uma pessoa rica, o mundo continua … Essa não é uma boa lição para ensinar às pessoas que detêm o comportamento da economia em suas mãos”.

Charlie Munger, que também atua como vice-presidente da Berkshire Hathaway, empresa de investimentos de Buffet, não discorda. “Não acho que ter um bando de banqueiros, todos tentando ficar ricos, leve a coisas boas. Acho que os banqueiros deveriam ser mais como engenheiros, evitando problemas em vez de tentar enriquecer… É uma contradição de valores.”

Tal contradição continua a existir, alimentada por uma conspiração tácita entre o setor bancário e funcionários do governo que consideram a regulamentação imprópria para o espírito bucaneiro. Uma certa forma de roubo deve sempre ser encorajada e pode até ser subsidiada também.

*Nota: Original em https://www.globalresearch.ca/certain-form-thieving-us-banksters-strike-again/5818904

O Dr. Binoy Kampmark foi bolsista da Commonwealth no Selwyn College, Cambridge. Atualmente leciona na RMIT University. Ele é um colaborador regular da Global Research e Asia-Pacific Research. bkampmark@gmail.com