quarta-feira, 7 de janeiro de 2026

LOUCURA IMPERIAL DESVENDADA

domingo, 17 de dezembro de 2023

THE GREAT TAKING; A GRANDE TOMADA - Documentário de David Webb

David Webb desmascara o sistema que os banqueiros centrais instalaram para se apropriarem de todos os bens, da gente toda.

segunda-feira, 9 de maio de 2022

MEDITAÇÕES ECONOMICO-POLÍTICAS

No longo prazo, como dizia Keynes, a nossa taxa de sobrevivência tende para zero.

Todos sabemos que somos mortais, mas alguns de nós temos pretensão de ser eternos como os deuses, ou, pelo menos, deixar - para um futuro longínquo - a nossa marca, que se perpetuará através das nossas «obras».

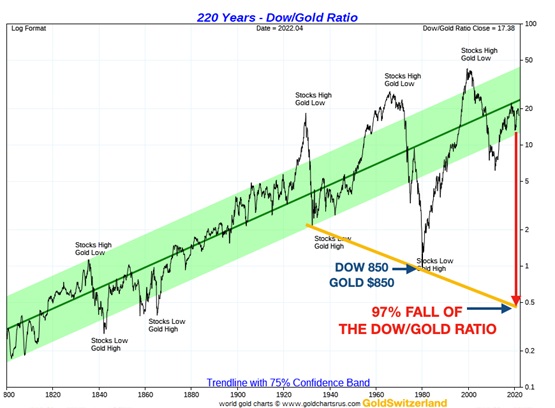

Legenda do gráfico: Uma evolução em 220 anos do preço do ouro e do índice Dow Jones da bolsa de Nova Iorque; E. von Greyerz assinala a possibilidade de queda de 97%, na proporção do observado em períodos anteriores (Retirado de GoldSwitzerland)

Enfim, a tal «aposta» no futuro é completamente vã, pois ninguém sabe a-priori porque determinado investimento ou combinação de investimentos tem a virtude de se manter ou multiplicar, enquanto outra, que parecia ser mais sólida, se desfaz ou estagna. Não existe previsão de longo prazo que não falhe, perante o caudal de acontecimentos que estão periodicamente a brotar, em todos os diversos aspetos da vida. Eu diria que estamos perante um modelo global de caos, perante um conjunto face ao qual não existe possibilidade de se aplicar uma lei, uma regra, uma previsão ou projeção racional.

A mente humana está feita de tal maneira que deseja ver em tudo regularidade, significado, projetando o nosso desejo e querendo que os outros se conformem com as nossas fantasias, como se fossem resultantes de «observações objetivas». Isto faz-me lembrar de como, em criança, me divertia, a encontrar nos veios e irregularidades dos tampos de mesas, desenhos como perfis de cabeças de animais ou de pessoas. Um pouco como o outro jogo em que nos deitamos a olhar o céu e procuramos ver nas formas das nuvens animais, objetos, corpos ou caras de pessoas, etc.

As previsões, que fazem os chamados «especialistas» da informação económica e financeira, é do mesmo tipo que o jogo de crianças acima descrito, não tem qualquer cientificidade, mas reveste-se de todo um aparato estatístico, de gráficos, de palavras caras, para levar o seu leitor a se «autoconvencer» de que a melhor solução é investir em tal ou tal solução, que o «conselheiro financeiro» apresenta como a salvação, a maravilha.

Eu confesso que tenho dado atenção a alguns e não a todos, isso seria impossível e idiota, daqueles que, periodicamente, na media mainstream ou alternativa, produzem discursos, não que me deixe convencer pelos seus diagnósticos, mas porque a massa de dados estatísticos que acompanham suas teses podem ser lidas por mim, objetivamente. Por outras palavras, não preciso de conformar-me à leitura destes analistas dos mercados, pois possuo meu próprio juízo crítico e autocrítico, a minha massa de dados prévios. Tento aplicar isso ao domínio económico-financeiro, excluindo os aspetos subjetivos.

Há pessoas, no entanto, que são arrastadas neste contexto catastrófico para a economia real e num início de mercado descendente (bear market) - para a armadilha de «comprar, agora que está em baixa». Inevitavelmente equacionam o movimento de baixa como algo periódico, como a ondulação do mar, o que está agora «em baixa» depois estará «em alta», e vice-versa. Pois, esta visão ingénua sofre de dois falsos silogismos, o de que «o hoje é como o ontem e o amanhã irá reproduzir o ontem» e «de que o dólar, euro, etc. - o dinheiro fiat - são medida apropriada de todas as coisas».

Quanto à primeira falácia, basta recordar que - em termos nominais - o índice Dow Jones (o índice mais importante da Bolsa de Nova Iorque) voltou a atingir o seu valor de 1929, anterior à Grande Depressão, somente em 1954! E isto, em termos nominais! Se estivermos na primeira fase duma grande depressão análoga de 1929-1935, significa que aquilo que se investir hoje nas bolsas, ou em derivados, tem uma hipótese de voltar a ter um valor nominal igual ao investido hoje, em 2047!

Quanto à segunda falácia, as pessoas deviam refletir maduramente sobre crises de inflação e de hiperinflação que assolaram vários países e zonas do globo em várias épocas. Por exemplo, durante um certo tempo, as bolsas mundiais com ganhos maiores eram as do Zimbabué e da Venezuela. Porquê? Muito simples; se o valor do dinheiro estava em colapso, as pessoas refugiavam-se em ações cotadas, na esperança de que algumas empresas sobrevivessem ao tornado da hiperinflação e assim, havia sempre subida espetacular nos mercados bolsistas de ambos os países!

Agora, os bancos centrais ocidentais, (FED, ECB, BOJ, etc) têm vindo a inundar os mercados com dinheiro (fictício), supostamente para «salvar» as economias desde a crise de 2008. Esta impressão monetária constante acentuou-se com a crise do COVID e a guerra na Ucrânia. Na verdade, estão a destruir o valor de suas próprias divisas. Vemos com o exemplo seguinte, que existe diferença muito significativa no valor das divisas-papel:

Uma onça de ouro vale, hoje, 1880 USD. Uma onça de ouro compra, hoje, cerca de 17 barris de petróleo. Em 1960, a mesma onça de ouro, comprava cerca de 9 barris de petróleo. Enquanto, hoje, com 4 dólares US (o preço do barril em 1960) se compra, no máximo, 1/27 de barril de petróleo!

Essa é a perspetiva de longo prazo. No domínio do investimento e talvez nos outros, a mentalidade de ganância leva as pessoas ao abismo.

Como me dizia um trader meu conhecido, trata-se de um «jogo de soma zero», ou seja, quando alguém ganha, outro perde e vice-versa. Não existe criação de riqueza, no casino das bolsas, apenas transferências.

Ciclo Viscoso da Autodestruição; Ouro Superando a Performance de Todos os Ativos Financeiros, por Egon von Greyerz

Um trader de Goldman: «O Estado do Mercado é de Sangrar para Alcançar Mínimos Mais Baixos, Interrompido, Ocasionalmente, Por Fortes Altas Curtas.»

sexta-feira, 26 de junho de 2020

OLHANDO O MUNDO DA MINHA JANELA (PARTE VII)

segunda-feira, 13 de novembro de 2017

HOMEM DE MÃO DA GOLDMAN SACHS

A dívida grega, denominada em euros de 2000, quando o euro estava a 0.82 do dólar. Isto teve como consequência que esta dívida duplicou, com a subida do euro para $1.60, em 2008. Obviamente, a Goldman não ofereceu uma saída, mas estruturou um novo negócio de que apenas podia beneficiar ela própria, pondo a Grécia a vender dólares, na baixa desta divisa.

A Goldman também montou um «swap» para pagamento dos empréstimos fora da contabilidade; sendo uma operação sobre divisas, portanto escapando à categoria de «empréstimo», não pesava contabilisticamente na dívida.

Este negócio foi mantido fora da contabilidade pública e escondida dos mecanismos de controlo do Euro. Assim, criou-se a ideia falsa de que a Grécia se estava a aproximar dos critérios de Maastricht.

A Goldman sobre-cotou o negócio, de tal maneira que, no orçamento grego, dos $6.35 milhares de milhões de trocas comerciais e de rendimentos, em 2001, 12% vinham da tal reestruturação via «swap».

Além disso, o dólar desceu e o euro aumentou. Os governantes gregos começaram a ver que o negócio não estava a correr bem. A dívida nacional grega quase duplicou em tamanho e, em termos reais (ajustando as divisas), ela iria novamente duplicar por volta de 2008, em termos nominais, em Euros.