Desde o momento em que o sistema financeiro e económico entrou em roda livre, o colapso perfilava-se no horizonte.

Creio que, agora mesmo, estamos a vê-lo acontecer; ao dizer isto, eu não creio estar a ser um «profeta do Apocalipse».

Na minha vida, porém, já assisti A VÁRIAS MUDANÇAS DE PARADIGMAS e não das menores:

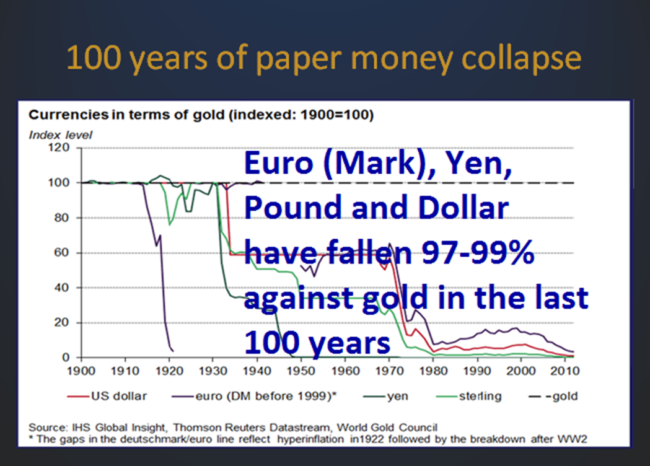

- O abandono do sistema de Bretton Woods, com a retirada por Nixon, em 1971, da convertibilidade do dólar em ouro.

- A introdução do petro-dólar, em 1973, negociada por Kissinger com o rei da Arábia Saudita e vigente até aos dias de hoje.

- A financeirização da economia nos países capitalistas afluentes, convertendo-os em economias de serviços, materialmente dependentes de países asiáticos (China, Indonésia, Paquistão, Vietname, Coreia do Sul, etc...) cujas economias se industrializaram e se tornaram grandes exportadoras.

- O colapso final e a desagregação da União Soviética e das suas repúblicas; seguida pela tentativa dos «conselheiros», provenientes de Wall Street, em colocar sob tutela o imenso território Euroasiático.

- A ascensão e a consolidação de Putin e a restauração do poderio económico e militar da Rússia.

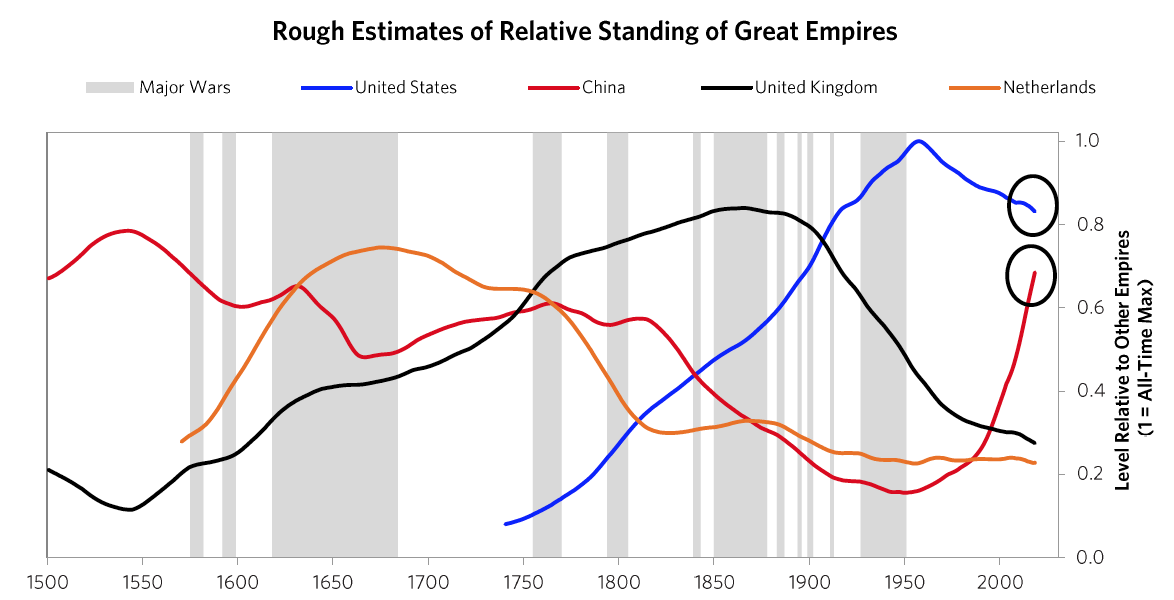

- O imenso sucesso da China com a adopção do capitalismo mais dinâmico de todo o planeta, embora conservando o férreo controlo do PCCh.

- O colapso do sistema financeiro baseado na dívida, em 2008, sendo as falências de Lehmann Brothers e de outros bancos, apenas epifenómenos.

- O deitar pela borda fora das regras que balizavam a acção dos bancos centrais ocidentais, levando à criação monetária na origem da espiral inflacionista dos activos «em papel».

- A queda dos bancos centrais e governos ocidentais na sua própria armadilha, amarrados à política de insuflar as bolhas especulativas, para evitar um colapso imediato.

- Ao agirem assim, sacrificaram as moedas, ao ponto de estarem em risco de destruição, de perda total do seu valor. Porém, a sua substituição por uma moeda digital, emitida pelos bancos centrais, ou pelo FMI, não resolverá os problemas de fundo.

- Muito antes do «COVID», em Setembro de 2019, o sistema já dera sinais claros de disfunção terminal, com a FED a ter de intervir para sustentar o mercado «repo» (empréstimos inter-bancários, para superar limitações temporárias de liquidez).

- Enquanto a economia do Ocidente está de rastos, paralisada devido aos confinamentos/«lockdowns», a pretexto de e não causados verdadeiramente pela pandemia, assiste-se à predação do grande capital sobre o médio e pequeno capital. Os lucros dos grandes conglomerados aumentaram vertiginosamente: Ocupam os nichos de mercado deixados vazios por pequenas e médias empresas, que estão falidas.

- O sistema mundial está a evoluir para um «duopólio»: o Bloco Atlântico e o Bloco Eurasiático. As consequências desta partição binária mundial são globais e de longo prazo.

- Até o sistema mundial - com os aspectos geoestratégico, financeiro, produtivo, comercial - atingir novo equilíbrio, mesmo que somente meta-estável, o Mundo vai sofrer uma série de convulsões, crises e revoltas. Suas vítimas principais vão ser os povos: sobretudo, povos do Terceiro Mundo, os que menos têm; os que menos usufruíram da sociedade de consumo.

- Nos países afluentes - com o empobrecimento das classes médias - progridem as correntes fascizantes, capazes de tomar o poder eleitoralmente, ou - pelo menos - de exercer pressão sobre os partidos de direita e de centro «clássicos», que adoptam políticas xenófobas e muitos outros pontos do programa da extrema-direita, sem o reconhecerem abertamente.

- Apesar de tudo o que descrevi acima, o colapso em curso não deverá ser visto como um Apocalipse, o Dia do Juízo Final, a catástrofe global, o fim da civilização, ou da própria espécie humana.

- Não! Todas estas mudanças são mais semelhantes a fenómenos geológicos: serão análogas aos movimentos tectónicos, com as configurações dos continentes a mudarem e em que novas oportunidades se abrem, ao mesmo tempo que se encerram episódios da História da Terra e das espécies.

%20Index%20In%20the%20Eurozone%20(1999%3D100).png)