https://goldswitzerland.com/this-is-it-the-financial-system-is-terminally-broken/ (*)

(*) Egon Von Greyerz é o gestor da empresa Matterhorn Asset Management.

O que escrevo a seguir, não se trata de uma profecia, embora pareça. É antes uma CONJETURA, COMO NAS MATEMÁTICAS: «O teorema está demonstrado ou não está» ... A realidade é esta, ou não é.

Von Greyerz não é um «revolucionário», mas antes alguém prudente, sensato, que inspira confiança aos investidores. Se lerem o artigo acima, depressa compreenderão que aponta para algo gravíssimo, tanto mais que ele está nos antípodas do sensacionalismo e do catastrofismo, que são atitudes infelizmente corriqueiras nos dias presentes.

A construção dum sistema monstruoso, ou seja, o edifício financeiro assente sobre crédito, e crédito sem ter nada de sólido como garantia, tinha - num dia ou noutro - de estoirar. Isso já se tornara inevitável, aquando do «default» de Nixon em relação ao Acordo de Bretton Woods em 1971. Mas, como todas as coisas complexas, a realidade pode ser iludida durante algum tempo, mas acaba por vir à superfície.

Agora, as pessoas que não se importaram com os sérios avisos da minoria de pessoas com nomeada e respeitadas (caso de Von Greyerz, e de alguns outros) e que continuaram a jogar no casino corrupto e viciado das bolsas mundiais, vão ter que sofrer perdas enormes ou mesmo, entrar em falência.

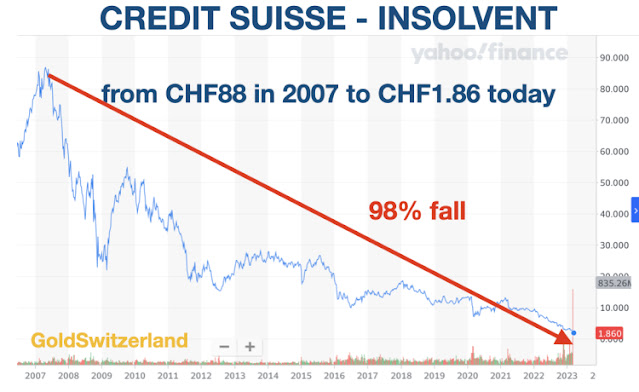

Note-se que a falência do Crédit Suisse, é qualitativamente diferente das precedentes das últimas semanas nos EUA. Agora trata-se dum banco sistémico, ao contrário dos bancos de depósito que faliram nas semanas passadas. Estes, eram de pequena ou média dimensão, no mercado dos EUA.

O acordo que levou à absorção do Crédit Suisse pela UBS, outro banco sistémico suíço, teve a garantia de empréstimo do Banco central suíço (BNS) até ao montante de 100 mil milhões de dólares. Repare-se que a UBS fechou o negócio de compra do Crédit Suisse, com uns «míseros» 3 mil milhões de dólares. Esta quantia, mesmo assim, seria demais para uma instituição falida, mas é provavelmente destinada a satisfazer aqueles clientes que ainda tinham ações do Crédit Suisse. Quanto ao resto, será impossível fazermos a avaliação dos riscos que a UBS vai ter de assumir (ao longo de anos) para dar conta dos muitos milhões empenhados em contratos de derivados do Crédit Suisse e que a UBS tem de honrar.

Sabe-se que a banca na Europa está toda ela muito alavancada, sendo a paisagem realmente mais sombria do que a media financeira costuma pintar. Os grandes bancos nos EUA têm ainda alguma margem de manobra. Porém, isso não é um dado adquirido, pois existem demasiadas fragilidades no sistema:

A extrema concentração do imobiliário para aluguer, nas mãos de duas mega empresas Blackrock e Vanguard (esta última, tem uma participação na Blackrock), faz com que a severa crise do imobiliário, sobretudo nos setores dos escritórios e comércio, tenha um impacto multiplicado. Mas, existem outros setores em crise, como o crédito automóvel, importante nos EUA, ou ainda as ruturas nas cadeias de abastecimento, efeitos das sanções contra a Rússia, a China e o Irão, conjugados com a realidade económica dum país desindustrializado, pelos seus próprios magnates. Quanto às indústrias tecnológicas, de que os EUA tanto se orgulhavam, estão em apuros, não só pela retração das vendas, como também pelos jogos financeiros. Estes incluíam, entre outros, a compra das próprias ações, para fazer brilhar estas empresas nas bolsas e assim atrair investidores.

Perante um Ocidente desindustrializado, sem aquele vigor do capitalismo industrial de outras eras, tem-se erguido e fortalecido um conjunto de países onde a indústria está no centro do investimento e tem demonstrado sua eficiência, inclusive nos domínios de ponta. O público ocidental tem uma ideia estereotipada, resultante da propaganda anti-chinesa e anti-russa, segundo a qual estes países não estariam à altura de competir, nestes domínios, com o «Ocidente». De facto, passa-se exatamente o inverso. Podemos ver isso, através do armamento mais sofisticado fabricado na Rússia e do programa aeroespacial Chinês, por exemplo. Esta propaganda ocidental - além de belicista, racista e reacionária - engana apenas quem quer ser enganado.

Se o mundo conseguir evitar um confronto global, com os seus riscos de guerra nuclear, vai-se assistir a uma nova era de capitalismo industrial, na China e nos países integrando a OCX (Organização de Cooperação de Xangai) e os BRICS, sobretudo.

Não creio que ocorra uma mudança de paradigma no sentido dum socialismo, dum sistema socialista dominante. Mas creio que a situação das populações irá melhorar, sobretudo dos muitos milhões de excluídos nos países mais pobres.

-----------------------------------

PS1: Uma fuga dos documentos internos da UBS permite perceber a estratégia de «piratas» financeiros dos seus dirigentes, com a conivência das autoridades «fiscalizadoras» suíças:

EXCLUSIVA: El documento interno de UBS

6 comentários:

EL Erian crítico da solução de compra do Crédit Suisse pelo UBS:

https://www.youtube.com/watch?v=s_ldcXvQ5lM

O vídeo acima demonstra que este acordo foi, na verdade, um «bailout» ou seja um resgate. Isto significa que agora o grupo UBS tem 140 % do PIB da Suíça. Vale a pena ouvir este vídeo, é muito revelador.

As obrigações do Crédit Suisse foram levadas a zero (17 mil milhões de dólares): evaporaram-se e não haverá indemnização.

Pelo contrário, os detentores de ações receberão alguma coisa. Os três mil milhões que a UBS pagou pelo Crédit Suisse servirão essencialmente para isso.

Mas, na «escala de prioridades», os detentores de obrigações estão antes dos detentores de ações.

Ver notícia abaixo:

https://finance.yahoo.com/news/credit-suisse-writes-down-17-204603194.html?guccounter=1&guce_referrer=aHR0cHM6Ly93d3cubW9vbm9mYWxhYmFtYS5vcmcv&guce_referrer_sig=AQAAAKvV7AL0rRxmMHtJHLug_1BlDJmfu1cdiOz6Yw7lJdmGxtlNw0D9fTvOFu45iIWcs81Ce10uSOEzk87c5gpk5GxxfaKxkI_-Q43cnYtyxHHsFHzE6JL0c-VQVL-ptpmTBhhyTqKB5dClg2MfJjqBaFHZA5oBKVq9Ifh9NmRl6Naq

Os detentores de obrigações do Crédit Suisse, que viram o valor destas obrigações levado a zero enquanto parte da negociata entre o Estado e a UBS, vão por uma ação contra o Estado Helvético. De qualquer maneira, a forma atabalhoada e claramente favorecendo uma das partes no negócio (UBS) é uma machadada mortal na imagem das autoridades suíças. Ninguém, daqui por diante, estará confiante em abrir conta ou investir em ações, obrigações e outros veículos financeiros da Suíça, depois do que se passou:

https://www.zerohedge.com/markets/swiss-defend-17bn-at1-bond-wipeout-credit-suisse-deal-furious-creditors-including-david

Na noite de Domingo para Seg. o FDIC anunciou que um banco quase desconhecido, First-Citizens Bank podia ficar com o remanescente do SVB. Esta situação dum favoritismo tão insólito, fez com que o referido banco visse as suas ações duplicarem de valor num curto espaço de tempo.

Leia: https://www.zerohedge.com/markets/how-collapse-svb-led-16-billion-taxpayer-funded-handout-one-bank

Blackstone (não confundir com Blackrock), um fundo imobiliário, está em apuros:

https://www.zerohedge.com/markets/blackstone-limits-breit-withdraws-fifth-straight-month

Alasdair Mcleod não podia ser mais claro: https://www.youtube.com/watch?v=fibCzlyS7xU

Enviar um comentário