A gestão das principais divisas ocidentais, tem como característica fundamental, nos últimos

anos, estas serem constantemente diluídas pela compulsiva impressão monetária

(de forma quase exclusivamente digital) pelos bancos centrais.

Por outro lado, a compressão

dos juros, ou mesmo os juros negativos, vai atribuir ao custo do dinheiro uma

valoração anómala. Isto impede que se tenha em conta a preferência

temporal: com efeito, (por hipótese) o emprestador aceita emprestar uma dada soma

a juro X, sendo esse valor X o que pensa (e o mercado em geral, pensa) ser a

justa compensação por diferir (por um certo prazo) a utilização desse mesmo

dinheiro.

Se o juro é praticamente

nulo, ou mesmo negativo, os mercados ficam automaticamente incapazes

de efectuar uma justa e apropriada avaliação de quaisquer investimentos. A

preferência por opções especulativas é - em grande parte- resultante desta

situação.

É o caso das acções,

obrigações e derivados: trata-se sempre de um jogo de soma zero, ou seja, não

existe, globalmente, qualquer acréscimo líquido de riqueza: o acréscimo de

riqueza de uns, equivale - estritamente- a uma perda de riqueza de outros.

Os juros de referência dos

bancos centrais, são os que eles podem realmente controlar. Estes,

realmente, são apenas e somente os juros de curto prazo (o que inclui o «repo market»).

Poucas pessoas se apercebem de que o juro de obrigações soberanas de

longo prazo está, de facto, fora da capacidade de controlo dos bancos

centrais.

[Fig.

1: gráfico retirado do blog de Martin Armstrong; vê-se a descida do intervalo do juro

de 10 anos para 2 anos até atingir uma inversão em Setembro de 2019]

A preferência temporal

obriga, em boa lógica, a que o emprestador de dinheiro a um prazo mais longo,

queira um juro mais alto, do que a um prazo mais curto. Mas, quando a curva dos

rendimentos (yield curve) se inverte, isso significa que os investidores têm grande desconfiança nas capacidades reais de pagamento das

entidades emissoras de obrigações, no curto prazo.

Foi exactamente o que

se passou em Setembro de 2019. De cada vez que isso acontece, tem havido uma

crise nos meses seguintes.

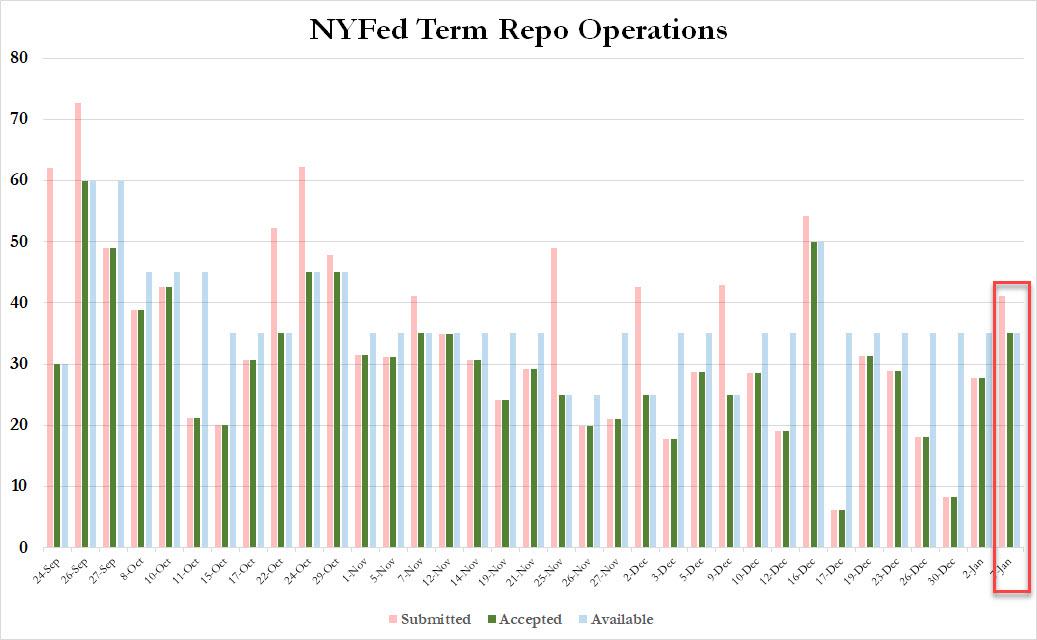

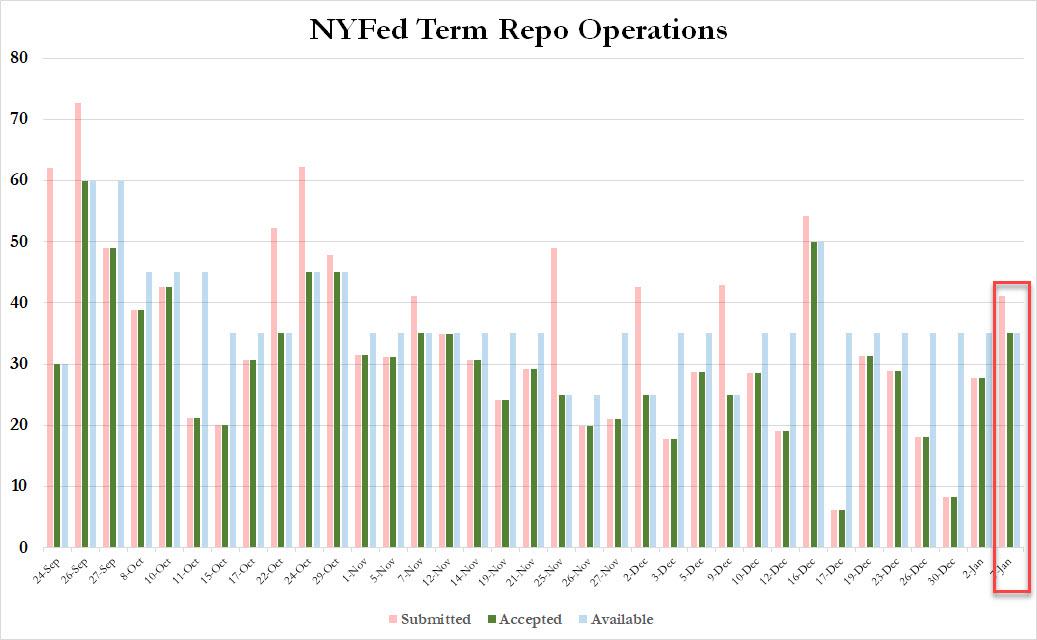

[Fig.2: gráfico retirado de artigo

de Zero Hedge; mostra que o FED de Nova Iorque tinha quase cessado a

intervenção no mercado de curto prazo, no final de Dez. de 2019. Mas, em Jan. 2020 voltou a colocar importâncias elevadas no mercado. No mercado de ainda mais curto prazo, o «over-night», a inversão é mais acentuada.]

Segundo Jamie Dimon,

director do banco JP Morgan, «os bancos estão cheios de cash, só que têm muitas

dúvidas sobre onde aplicá-lo». Traduzindo: a crise do mercado «repo» revela a

enorme desconfiança dos bancos uns em relação aos outros, no que toca à sua

liquidez ou mesmo, à sua solvabilidade. É esta a razão pela qual

eles não querem financiar-se uns aos outros, no curto prazo, como era costume e

normal fazerem antes.

A entrada da FED neste

mercado é muito reveladora: trata-se duma manobra de emergência para evitar o

congelamento do mercado do empréstimo inter-bancário de curto prazo. A FED quis evitar o que sucedeu logo no início da

grande crise de 2008: o congelamento dos mercados de empréstimo

inter-bancário.

Está patente o resultado

desastroso da política monetária dos bancos centrais ocidentais, após uma

década de «quantitative easing» e de supressão dos juros.

Mas, se o mercado de

capitais inter-bancário não funciona de forma satisfatória, o que é que poderá

funcionar «correctamente»?

Note-se que, numa economia

mundial onde domina largamente o capital financeiro, os fluxos de capital

monetário são de importância crítica para o funcionamento global do

sistema.

Note-se também, que o

mercado obrigacionista tem um volume dez vezes maior que o mercado das

acções.

Além disso, o preço do

dinheiro é indicador universal, quer para os Estados, quer para as empresas

ou para os particulares.

É sempre indispensável ter em conta o valor dos juros, na avaliação dum qualquer investimento. Estrategicamente, um bom investimento no curto prazo pode ser um desastre no futuro, se não houver uma boa estimativa da evolução mais provável dos juros.

É sempre indispensável ter em conta o valor dos juros, na avaliação dum qualquer investimento. Estrategicamente, um bom investimento no curto prazo pode ser um desastre no futuro, se não houver uma boa estimativa da evolução mais provável dos juros.

A partir do grande colapso

de 2007-2009, os bancos centrais decidiram fazer «experimentação monetária» em

larga escala. Encontram-se agora na situação proverbial do aprendiz de

feiticeiro: não sabem como retornar ao funcionamento normal dos mercados.

A crise, realmente, está em

marcha, mas o grande público continua na ignorância.

É uma crise real de todo o

sistema: maior que os bancos centrais, que os Estados, que o FMI.

O desencadear da guerra

entre o Irão e os EUA irá permitir efetuar o famoso «reset», em

benefício dos grandes bancos e transnacionais, e com a ruína das pequenas e

médias empresas, atribuindo as culpas do «crash» à guerra com o Irão e não à

completa insolvabilidade do sistema.