sexta-feira, 17 de novembro de 2023

4 FRAGILIDADES DO IMPÉRIO [parte I]

terça-feira, 19 de setembro de 2023

IMPLOSÃO MONETÁRIA NO JAPÃO

segunda-feira, 22 de agosto de 2022

JAPÃO: A GERAÇÃO PERDIDA

domingo, 14 de novembro de 2021

BRINCANDO COM O FOGO, ou como se liberta o génio mau da inflação

É da natureza dos bancos centrais, em especial da FED, estarem sempre numa posição inadequada, contra-cíclica, em relação à economia. Por exemplo, agora estão com um atraso de muitos meses a tentar a viragem na política de «dinheiro fácil» através de «tapering», que é a desaceleração da impressão monetária, mas não a supressão da mesma. Esta impressão monetária não resolve nenhum problema real, verdadeiro da economia. Com efeito, o aumento da massa monetária total, ou em circulação, vai estimular a perceção dos intervenientes nos mercados, de que há maior riqueza, maior disponibilidade para gastar. Mas não se produziram mais bens nem serviços, não houve acréscimo de autêntica riqueza. É um mecanismo essencialmente psicológico, como, aliás, são de base psicológica muitas das movimentações que ocorrem nas economias.

A razão pela qual os bancos centrais, em especial os «ocidentais», fazem sistemáticos erros de avaliação da situação económica mundial, é que funcionam com modelos lineares. Baseiam-se nestes modelos e numa visão teórica neokeynesiana. Assim projetam eles as tendências e baseiam o fundamental das suas decisões. O problema com isto, é que tais projeções não colam com a realidade. Se a economia fosse uma verdadeira ciência (não é!), estaria sempre a reavaliar a validade de seus modelos, de suas projeções, incluindo os fundamentos e pressupostos sobre os quais se construíram tais modelos e projeções.

A realidade é outra: A FED e todos os bancos centrais ocidentais, que lhes seguem as passadas, vão dar sempre prioridade aos conceitos teóricos, sobre a realidade dos factos no terreno. Em todas as crises, especialmente as mais graves, pode-se notar esse desfasamento. Isso significa que os bancos centrais, em vez de criarem condições para o retorno à normalidade, suas intervenções têm o efeito oposto, o de aumentar a amplitude dos ciclos económicos.

A recente afirmação de Jerome Powell, de que o surto de inflação era transitório e que, portanto, não haveria nada de fundamental a mudar no rumo decidido pela FED, ilustra claramente a inadequação da política da FED, a qual só pode ter por base uma inadequada visão da realidade, ela própria devida a modelos não apropriados, baseados em teorias parciais, ou defeituosas no fundamental.

Veja como Mohamed El Erian, numa curta entrevista AQUI, destrói a narrativa emanada da FED e do seu presidente, ao dizer que esta crise foi logo caracterizada por inflação devida a escassez da oferta. Referia as disrupções dos mercados de matérias-primas, bens acabados e, mesmo, de mão-de-obra, resultantes da crise estrutural e de conjuntura - os lockdown a pretexto do COVID - que a exacerbou. Os elementos que El Erian refere estavam patentes, não eram elementos ocultos que somente podiam ser detetados após muitos meses.

Porém, o que a FED e outros bancos centrais fizeram, com a sua impressão monetária levada ao extremo, foi exacerbar o problema, criando um efeito inflacionário do lado da procura, além e por cima do existente, devido à escassez na oferta.

A inundação de liquidez nos mercados não veio salvar coisa nenhuma na economia produtiva. Veio apenas insuflar ainda mais as já muito grandes bolhas nas bolsas e em todos os ativos.

Além disso, houve um súbito aumento de dinheiro disponível, na economia do dia-a-dia, com o dinheiro distribuído às pessoas para compensar as paragens de trabalho forçadas («helicopter-money»). Foi uma medida tornada necessária pelos lockdown, mas os lockdown não eram necessários!

A conclusão a que chego é que os bancos centrais são estruturas de poder que se têm pautado por uma política claramente favorável aos muito ricos, os multibilionários, embora tenham o discurso de cuidar da economia para o bem do maior número.

Isto não pode surpreender alguém convicto da natureza depredadora, parasitária do capitalismo de hoje, com as enormes disparidades de riqueza, logo de poder.

O diálogo AQUI entre Slavoj Zizek e Yanis Varoufakis demonstra-o: Não há capitalismo, no sentido clássico. Há um domínio dos muito poderosos donos de plataformas (Facebook, Amazon, Google, etc.) que possuem literalmente o campo todo, o chamado «mercado». Este deixou de ser propriamente um mercado, no sentido clássico do termo. Por isso, Varoufakis utiliza a expressão «tecno-feudalismo», outros usam outras expressões, mas vem a dar no mesmo: A realidade é que estamos numa nova era, onde nada é favorável aos pequenos capitalistas e aos trabalhadores, onde tudo está nas mãos de corporações gigantes, monopólios ou oligopólios, que tudo controlam.

segunda-feira, 1 de novembro de 2021

[Charles Hugh Smith] A CHINA FARÁ REBENTAR A BOLHA DE TUDO

Autor: Charles Hugh Smith escrevendo no blog OfTwoMinds blog,

É bem seguro que a China enfrenta problemas estruturais. Uma listagem de artigos no número da Agosto da revista «Foreign Affairs» consagrada à China reflete isso:

A Aposta de Xi: A Corrida para Consolidar o Poder e Evitar o Desastre

A Conta Económica Chinesa: O Preço de Reformas Falhadas

Os Barões-Ladrões de Pequim: Pode a China Sobreviver à Sua Idade Dourada?

A Vida do Partido: Quão Seguro Está o Partido Comunista da China?

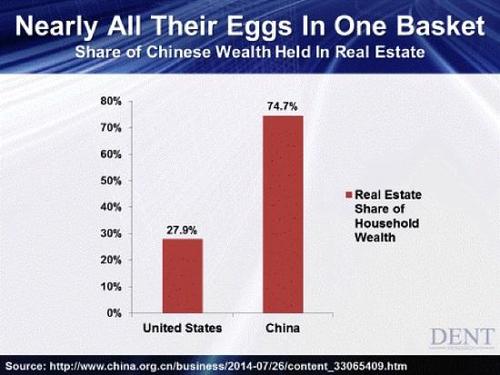

Isto são questões espinhosas, difíceis: o precipício demográfico resultante da política de uma criança apenas, a crescente desigualdade de riqueza, a corrupção alastrando, problemas de saúde pública (obesidade e diabetes, etc.), depredação ambiental e uma economia a desacelerar.

O que os analistas convencionais não conseguem compreender plenamente, a meu ver, são 1) a ameaça existencial para o Partido Comunista da China e para a economia chinesa, decorrente da sua bolha de crédito, sem precedentes, formando metástases 2) a sua crise de energia que desponta.

Como expliquei num artigo do meu blog, What's Really Going On in China?, («O que está realmente a ocorrer na China?») o PCC e o governo institucionalizaram informalmente a «irresponsabilidade» (a desconexão entre o risco e as suas consequências) como estando no âmago da sua política.

Qualquer perda financeira, não importa quão arriscada ou quão cheia de dívidas, era coberta pelo Estado (por resgate externo, pelo refinanciar da dívida, por novos empréstimos, etc.). Tal era visto enquanto "custo do desenvolvimento rápido", consequência da visão de que a ineficiência e o desperdício eram inevitáveis no rápido desenvolvimento da indústria, da infraestrutura imobiliária e de uma economia virada para o consumidor.

Aquilo que os dirigentes da China não compreenderam plenamente foi que esta garantia implícita de «bailouts» (resgates) - o equivalente, nos EUA, ao «A Fed guarda-nos as costas» - incentivou a especulação baseada em dívida, como sendo o «investimento» de mais baixo risco, e de mais elevado retorno, especialmente quando comparado com os investimentos arriscados de baixo lucro, de estreitas margens, nas indústrias de exportação (Lembremos que as margens de lucro das empresas de exportação chinesas rondam os 1% a 3%).

Este é o fator oculto que está a minar a produtividade e a economia chinesas: a dívida em todos os sectores está a subir em flecha, para financiar a especulação, não os ganhos de produtividade.

Esta institucionalização da irresponsabilidade incentivou os jogos de apostas menos produtivos e de maior risco - Não somente para grandes conglomerados como EverGrande, mas também para as famílias da classe média, que investiram no sistema de «shadow-banking» (um conjunto de empréstimos desregulamentados no sector privado, para financiar devedores com risco elevado, a juros altos) e compraram dois, três ou quatro apartamentos para «investimento».

As contradições resultantes desta massa de poupança investida em condomínios vazios, são sistémicas e perigosas: 1) logo que um andar esteja arrendado, perde valor pelo facto de ser «usado» 2) a vasta maioria dos andares de «investimento» é ilíquida, visto que a maior parte dos novos compradores quer um andar novo, não um usado, portanto o mercado para os usados é extremamente estreito, fora das localizações mais desejáveis, no interior de cidades como Pequim ou Xangai.

segunda-feira, 16 de março de 2020

O «RESET» ESTÁ EM CURSO; NADA SERÁ COMO DANTES

domingo, 15 de março de 2020

GESTICULAÇÕES POLÍTICO/ECONÓMICAS

quarta-feira, 8 de janeiro de 2020

CHAVES PARA ENTENDER A CRISE FINANCEIRA E MONETÁRIA

É sempre indispensável ter em conta o valor dos juros, na avaliação dum qualquer investimento. Estrategicamente, um bom investimento no curto prazo pode ser um desastre no futuro, se não houver uma boa estimativa da evolução mais provável dos juros.

segunda-feira, 21 de outubro de 2019

MERCADO DE OBRIGAÇÕES SOBERANAS = ESQUEMA DE PONZI PLANETÁRIO

Para as pessoas não embrenhadas nas subtilezas dos mercados financeiros mundiais, a diminuição constante das taxas de juro das obrigações, nomeadamente as que são emitidas pelos Estados (obrigações «soberanas» ou «do tesouro»), pode parecer misteriosa(*). De facto, a media convencional faz tudo para ocultar a realidade, admitindo que os jornalistas económicos tenham um acesso, pelo menos igual ao meu, à informação sobre estas questões.

A explicação que é dada - normalmente - prende-se com o «relançar da economia». Com efeito, segundo o esquema clássico, um investimento em obrigações (a taxa fixa durante um certo número de anos) terá um retorno inferior ao investimento do capital num mercado mais dinâmico, como o das acções cotadas em bolsa. Em termos de rendibilidade /segurança, os investidores que tiverem um apetite maior para o risco, irão escolher investimentos com maior rendibilidade (as acções), em detrimento dos que ofereçam maior segurança (as obrigações). Se o ambiente económico geral é de optimismo, haverá maior tendência para os investimentos com maior risco, o inverso se passando quando se entra em recessão, ou quando a economia abranda e se perfila uma recessão no horizonte.

Se aceitamos a lógica tradicional, então esta descida constante das taxas de juro das obrigações soberanas, em paralelo com a subida das bolsas, seria sinal de que «tudo vai pelo melhor, no melhor dos mundos possíveis».

Porém, o mercado das obrigações soberanas, como todos os mercados financeiros hoje em dia, sofre distorções, está viciado, é um jogo em que Estados, os bancos centrais e a grande banca exercem uma pressão constante.

Hoje sabemos que os bancos centrais de muitos países (cerca de 30), retomaram o caminho de «quantitive easing», ou seja, de fornecer dinheiro (aos bancos comerciais) em grande quantidade.

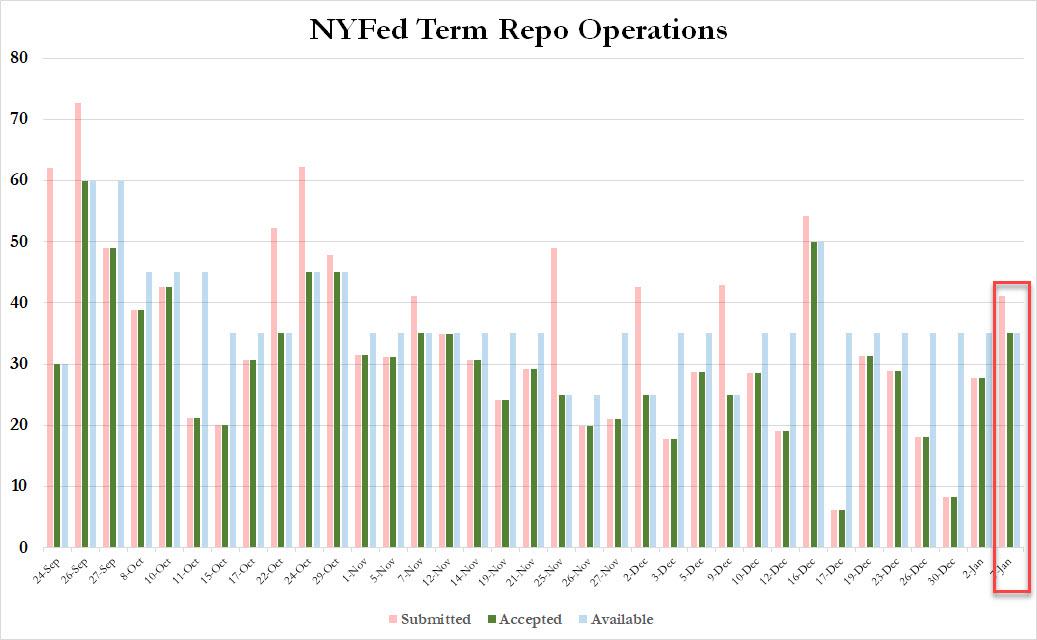

O banco central americano - a «FED» - tem estado ultimamente a fornecer 60 a 75 biliões (segundo Jeff Berwick, o montante diário é de $160 biliões) aos bancos comerciais, para que não «seque» o mercado inter-bancário de empréstimos a curto prazo («overnight lending»).

Este afluxo de dinheiro fresco é obtido pela compra de activos financeiros, que os bancos possuem em reserva, nomeadamente obrigações do tesouro desses mesmos países. Os bancos dos EUA terão uma grande quantidade de reservas sob forma de obrigações do tesouro americano, o banco central europeu e os bancos comerciais da zona-euro, têm uma percentagem elevada de obrigações do tesouro dos países membros da zona-euro, etc. Portanto, havendo procura elevada, mantida pela compra constante dos bancos centrais destas obrigações, os respectivos juros vão diminuir. Isto deve-se ao facto dos portadores de obrigações ficarem com uma maior garantia de que conseguirão facilmente vendê-las, havendo sempre compradores, quanto mais não seja, os bancos centrais.

Chega-se a um ponto em que a procura de obrigações soberanas aumenta, por parte de investidores particulares e institucionais, devido às incertezas da economia.

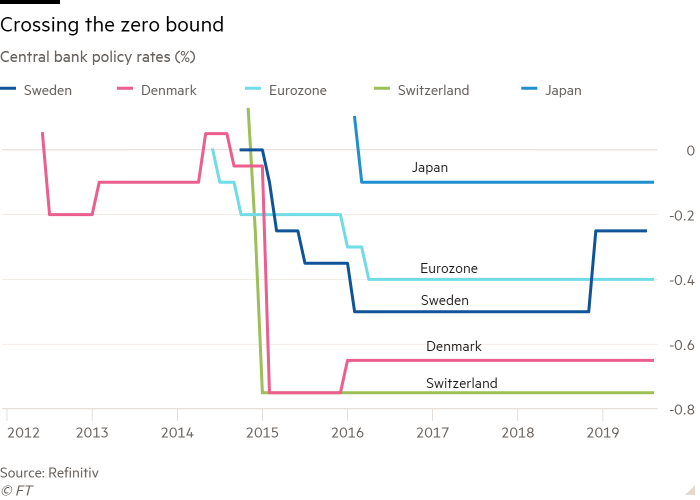

Nesta altura, aquelas obrigações são percebidas como investimento-refúgio, não são adquiridas com o objectivo de obter lucro, mas de garantir o capital. As obrigações começam a ter uma remuneração muito baixa, abaixo da taxa de inflação do país de emissão, para atingir, depois, uma taxa negativa: ou seja, chega-se à situação dos investidores comprarem obrigações, por exemplo, 1000 euros a dez anos, com a certeza de que, após dez anos, irão recuperar 998 euros.

Em artigo anterior, já tinha explicado como é que o mecanismo destas obrigações com juros negativos, se instalou: a incerteza dos actores institucionais, em relação aos mercados, a incerteza quanto à continuidade no longo prazo do Euro, tem levado a que as obrigações soberanas alemãs (e outras) sejam compradas com taxas de juro negativas. Com efeito, o marco alemão, no qual seria pago de volta o capital investido nas obrigações, no caso dum rebentamento da zona euro, seria cotado - segundo várias estimativas - muito acima (cerca de 20% acima, segundo alguns) do valor do euro, nessa altura.

Mas o investidor particular, que faz o cálculo e avaliação acima descritos, não pode ser responsável exclusivo da enorme quantidade de dinheiro aplicado em obrigações com rendimento negativo que existem hoje, ao nível mundial (cerca de 14 triliões de dólares).

Os diversos investidores institucionais são obrigados, pelas regras em vigor dos seus países, no que respeita à estrutura das suas reservas, a deter significativa percentagem de activos em «valores seguros».

Nestes, estão incluídas as obrigações do tesouro, nomeadamente, dos países onde estas instituições estejam sediadas. Tais imposições legais na estrutura dos activos detidos em reserva, dizem respeito a bancos comerciais, a fundos de pensões, a fundos das seguradoras, etc.

Nos EUA e noutros países, os governos têm estado cronicamente a pedir emprestado mais do que recebem sob forma de impostos. O resultado, é um crescimento da dívida soberana, ao longo dos anos. Com o aumento da dívida, dá-se o aumento dos juros da mesma, que tem de estar incluído nas contas dos orçamentos dos respectivos Estados. Se parte significativa do orçamento é destinada a pagar juros, estas somas não vão ser canalizadas para outros fins, investimentos - directa ou indirectamente - produtivos (e, portanto, não poderão gerar receitas de impostos).

Esta espiral descendente não pode prosseguir de modo indefinido: o dinheiro que é necessário subtrair para pagar os juros da dívida torna-se incomportável para a economia desses países.

Os Estados têm interesse em que baixem os juros da sua dívida soberana, pois assim podem liquidar com dinheiro recém-emprestado, as dívidas antigas, pagando juros mais elevados: por exemplo, se obtiverem um novo empréstimo com juro de 2%, poderão, com esse dinheiro, liquidar dívida que tinha um juro de 4%.

Mas, se este movimento descendente dos juros alivia as contas dos Estados, do ponto de vista da poupança, ele é lesivo. As taxas de juro dos depósitos e dos fundos de poupança estão indexadas à taxa de juro das obrigações soberanas. Se o juro da dívida pública diminui, a remuneração do dinheiro, mantido nas contas a prazo, irá diminuir, mais ou menos na mesma proporção. Os particulares e os investidores institucionais são induzidos a procurar maior rendibilidade do capital, investindo em fundos especulativos, portanto com muito maior risco associado.

Mas, o pior de tudo é o comportamento de risco, induzido nos investidores institucionais: observa-se o aumento do risco, na procura de maior rendimento na Segurança Social pública, ou nos fundos de pensões privados, pois estas instituições têm uma pressão muito grande pelo aumento de pessoas que atingem a idade da reforma, enquanto devido ao desemprego elevado e à baixa natalidade, há cada vez menos pessoas a descontar para estes fundos. Isto significa que a bolsa e os mercados de derivados vão ser áreas financeiras com maior peso destes grandes investidores, como forma de manterem os pagamentos das reformas presentes e futuras, a que estão obrigados.

Devido a isto, quer os fundos de pensões públicos, quer os privados, estão demasiado expostos; corre-se o risco das pensões não serem pagas, por falência. Já ocorreram situações destas em fundos de empresas (privados) e públicos (fundos municipais e outros) nos EUA. Numa eventualidade de crise severa, os sistemas público e privado de pensões irão à falência, nos países de economia de mercado.

A diminuição das taxas de juro da dívida pública, sendo um «alívio» para as finanças públicas, por um lado, por outro é uma catástrofe em perspectiva (cuja dimensão se vai avolumando com o tempo) para as instituições que são garantes das nossas pensões ...

Existe portanto uma contradição insanável entre o interesse da generalidade das pessoas (os pensionistas de hoje e os de amanhã) e o interesse dos que governam os Estados. Estes, são entidades orientadas pela classe política, essencialmente, para ela própria se manter no poder. «Custe o que custar» e «depois de mim, venha o dilúvio» são estes os motes que norteiam a classe política. Evidentemente, ela não diz isso ao seu eleitor!

O esquema de redução da dívida, por redução das taxas de juro das obrigações soberanas, tem sido praticado por todos os Estados europeus sobre-endividados graças ao BCE. São realmente muito poucos, os que não têm precisado de pedir dinheiro emprestado.

Se os empréstimos fossem destinados ao investimento produtivo, o lançamento de dívida pública não seria um problema, desde que a rendibilidade dos investimentos públicos fosse garantida, dentro de um certo prazo. Neste caso, as dívidas contraídas seriam pagas pelo acréscimo de receitas em impostos, em consequência do maior desenvolvimento económico. Porém, não é nada disto que se passa, na generalidade dos casos.

- Em muitos casos, trata-se de cobrir despesas do próprio serviço da dívida, os juros e o capital em dívida, com o novo empréstimo contraído, o que significa - ao fim de certo tempo - uma acumulação incomportável de dívida e de juros.

- Muitos governos lançam programas ambiciosos, mas sem sustentabilidade, para agradar aos eleitores. Depois, têm de cobrir os défices do orçamento com mais empréstimos.

- Noutros casos, «têm de» socorrer instituições bancárias ou outras, que entram em incumprimento. Os governos preferem ter perdas severas, a terem de gerir a situação de bancarrota de um banco, causando pânico generalizado. Por exemplo, tal foi o caso em Portugal, com a falência do BES [Banco Espírito Santo] e de vários outros bancos...

Quando as dívidas públicas e privadas se acumulam de forma exponencial, os Estados e respectivos bancos centrais emitem mais moeda, para «pagar» a dívida, arriscando deste modo fazer disparar a espiral da inflação. Desta maneira, estão a diluir o poder de compra da divisa, ou seja, o seu valor real. É assim que ocorre a perda do poder de compra dos salários, das pensões, das poupanças. Em suma: rouba-se os pobres. É este o caminho que os Estados do Ocidente, mesmo os mais poderosos, têm trilhado, após a crise de 2008.

Agora, nos EUA, na UE, na China, foi retomado ou ampliado o «quantitive easing» (ou seja, impressão monetária, use-se este ou outro eufemismo!). Esta impressão monetária destemperada não é uma escolha dos bancos centrais. Estão encurralados a fazer isso, pois a alternativa era deixar o sistema evoluir sem intervenção. Eles temem que, se não houver intervenção, os valores inflacionados desçam bruscamente, desencadeando um crash e uma brutal recessão mundial. Como se vê, estes banqueiros centrais e governos, entalaram-se a si próprios, colocaram-se a si próprios num beco sem saída.

Globalmente, este estado de coisas é insustentável e a próxima recessão não vai ser suave e passageira, mas antes uma longa depressão, em que muito vão sofrer as classes menos abonadas. Mesmo uma fatia significativa das classes médias será duramente afectada.

(*) NOTA: Pode-se pensar que o aumento da dívida vá fazer subir as taxas de juro. Porém, é exactamente o contrário.

Harry Dent, cita o economista Lacy Hunt, que explica o fenómeno:

https://www.silverdoctors.com/headlines/world-news/harvard-trained-economist-what-higher-debts-do-to-bond-rates/