Quando Janet Yellen vem afirmar que os EUA nunca*, no passado, tinham faltado às suas obrigações financeiras para com os detentores de obrigações do tesouro dos EUA, estava a querer fazer passar uma imagem, que ela própria sabia não ser rigorosa.

Desde a criação da FED (1913): valor do dólar US

Com efeito, aquando do decretar da interdição da posse de ouro pelos particulares por Roosevelt em 1934, o dólar foi efetivamente desvalorizado em cerca de 40%, em relação ao ouro. No entanto, o ouro continuou sendo o padrão das diversas divisas, incluindo do dólar. Os investidores que tinham comprado obrigações do tesouro dos EUA chamadas «liberty bonds» - que, num sistema «padrão-ouro» correspondiam a pouco mais de 20 dólares por onça de ouro - tiveram de contentar-se em receber o principal em «novos» dólares (35 US$ por onça de ouro), não naqueles que tinham investido, inicialmente.

Uma segunda e bem conhecida falta de pagamento (default) foi o despegar definitivamente do dólar do padrão ouro, em 1971 por Nixon, ao decretar que fechava «provisoriamente» a convertibilidade do dólar em ouro. No sistema de Bretton Woods, os bancos centrais, dos países aderentes ao acordo, podiam trocar (até 1971) os dólares - detidos em reserva - por ouro, ao câmbio oficial de 35 dólares US por onça de ouro. Assim, os EUA falharam o seu compromisso de Bretton Woods. O ouro sofreu uma subida espetacular no mercado mundial, de 35 dólares a onça, para mais de 800 dólares. Os países aderentes ao acordo de Bretton Woods foram prejudicados com a falta dos EUA: a partir desse momento, um banco central que quisesse comprar ouro, teria de ir ao mercado abastecer-se pagando um valor múltiplo do que anteriormente lhe era garantido.

A terceira falta e a mais grave, é a que ocorre atualmente e tem ocorrido regularmente. Falo da inflação, do efeito de desvalorização das divisas, depreciando o seu poder de compra, logo o valor efetivo. Se és pago com 100 dólares e essa soma ficar a «dormir debaixo do colchão» (ou numa conta bancária a juro zero, ou quase zero) irás verificar, após alguns anos, que a referida soma de 100 só compra aquilo que antes podias adquirir com 50, ou seja, sofreste uma perda do poder de compra de 50%. Atualmente, calcula-se que a perda do valor do dólar US em termos de poder de compra, desde a famosa falcatrua de Nixon em 1971, é de cerca de 98%, por outras palavras, compras hoje por 1 dólar, a mesma coisa que em 1971 compravas por 2 cêntimos.

As outras divisas não fizeram um percurso muito melhor, foram perdendo poder de compra. Na zona euro, a transição oficial dos pagamentos em moedas nacionais para a nova divisa, originou uma inflação «escondida» e instantânea: Em Portugal, foi cerca de 50-60 %. Os novos preços, em euros, correspondiam a uma vez e meia, em média, os preços em escudos. O mesmo aconteceu com as outras divisas mais fracas, que aderiram ao sistema monetário instaurado em Maastricht.

A razão da persistência de um sistema (as divisas «fiat») tão imperfeito e injusto, é simples: os Estados têm vantagens com este sistema, ao contrário de todos os outros agentes económicos: pessoas, empresas, instituições. Os Estados pagam nominalmente as dívidas, mas em dinheiro desvalorizado; se pediram um empréstimo há vinte anos, agora pagam o principal numa moeda cujo valor é metade, ou menos, do seu poder de compra de há 20 anos atrás.

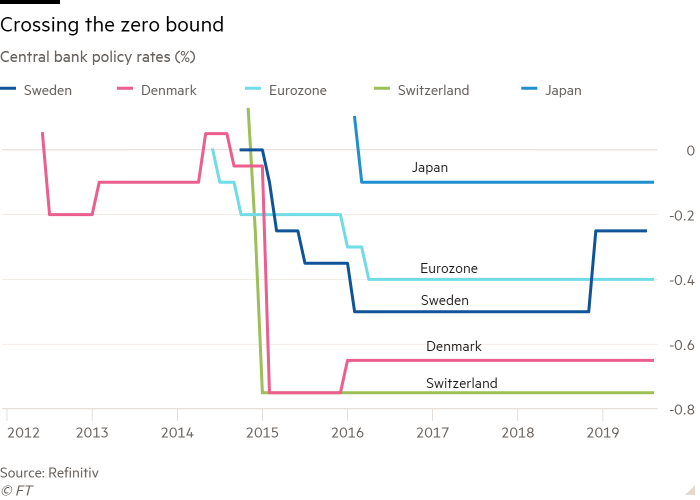

Quase ninguém pode ter vantagem num tal sistema. Mesmo pessoas que têm muitas dívidas, e cujo valor nominal dessas dívidas desceu em relação ao seu valor real, só terão vantagem numa tal situação, se conseguirem uma atualização de seus rendimentos (do trabalho, ou doutras proveniências) bem acima da taxa de desvalorização do dinheiro. Por exemplo, se a desvalorização do dinheiro fosse de 2%, teriam de ter um acréscimo líquido bem acima dos 2%, pois os juros das dívidas também crescem com a inflação. Caso contrário, terão de trabalhar mais (ou ter mais rendimentos) para pagar os juros e o capital em dívida.

O problema, com este sistema «fiat», é que tudo é dívida: são dívida, as obrigações do tesouro dos diversos Estados, as obrigações das empresas. A criação monetária pelos bancos centrais é dívida; o dinheiro escriturário criado pelos bancos, quando fazem empréstimos, é dívida. O que recebemos em pagamento de bens que vendemos, ou do nosso trabalho, não é «dinheiro», mas dívida.

Tabela com a dívida total, números oficiais e atuais, do governo dos EUA

A dívida existe mas, a probabilidade dela ser cobrada, releva de outra coisa que não dos meros cálculos financeiros. Releva da real ou estimada possibilidade de honrar essa dívida, ou seja, da confiança.

Quando um país possui o exorbitante privilégio de emitir dívida, sem nunca ter qualquer preocupação em pagá-la realmente, pois vai emitindo mais dívida para cobrir as dívidas anteriores e o mundo inteiro aceita isso, é preciso haver uma grande, enorme confiança na capacidade industrial deste país, na sua solidez no plano institucional e político.

Mas os EUA, hoje em dia, já não oferecem nenhuma dessas garantias, ao contrário das primeiras décadas após a IIª Guerra Mundial. Nessa época, o dólar era considerado «tão bom como o ouro».

Agora, nem a força bruta (veja-se o Afeganistão) pode impressionar os outros. O que uma parte do mundo vê, é que tem trocado seus bens, as matérias-primas, os produtos, agrícolas ou industriais, resultantes do trabalho dos seus povos, por «bilhetes verdes», que possuem cada vez menor poder de compra. Ou seja, os povos e seus governos, começam a tomar consciência de que estão a ser duplamente esbulhados das suas riquezas.

A confiança já não existe. Isto não é de agora. Pelo menos, desde as brutais guerras no início deste século, já ninguém - aliados inclusive - confia nos EUA. Ninguém acredita na bondade e sinceridade dos EUA, como sistema económico, ou como parceiro geoestratégico. É notório como - repetidas vezes - eles deixam cair aliados que já não lhes interessam. Sem confiança, não há possibilidade de comércio, de intercâmbio e de cooperação. Sem confiança, não existe motivação para um país prescindir de medidas de soberania, como taxas alfandegárias, etc. que protegem da concorrência internacional os bens produzidos pelas indústrias nacionais respetivas.

Ficam apenas a força bruta imperial, a intimidação, a chantagem, a criação do medo nos povos e nos seus dirigentes. Cedo ou tarde, a mudança surgirá. Mesmo no interior dos EUA, já existe um número elevado de pessoas conscientes de que o sistema está viciado contra elas, contra as pessoas não-privilegiadas.

Historicamente, o ouro foi e continua a ser visto como metal monetário. Por isso, os bancos centrais de diversos países têm conservado o seu ouro e, mesmo, nos últimos anos têm aumentado significativamente suas reservas. O ouro é tangível, é muito estável, tem propriedades físicas que o tornam realmente o mais apropriado para servir como reserva de valor. Em todo o mundo, é reconhecido e, em todas as áreas da indústria (não apenas na joalharia), existem aplicações para o ouro. Uma grande crise poderá destruir divisas, mesmo as tidas como fortes e também as criptomoedas, num instante. Num instante igualmente, todos os ativos financeiros denominados em dólares, euros, yen, libras, yuan, etc, ficarão a valer zero, ou próximo disso. O imobiliário, estando hipervalorizado, sofrerá uma quebra brutal, mas os edifícios permanecerão, somente o seu valor de mercado ficará muito diminuído, especialmente numa crise profunda, arrastando-se por muitos anos.

Os objetos valiosos, como peças de coleção ou peças de arte, ficarão, não serão destruídos, mas -também aqui- será difícil conseguir, no curto prazo, obter algo equivalente (em valor real) ao que pagou na compra.

Restam os metais monetários, a prata e o ouro, que podem ser guardados e transportados em quantidades pequenas, de forma discreta. Num primeiro tempo, poderão sofrer um abalo, no momento em que a estrutura financeira ruir, mas - em breve - serão ainda mais preciosos e úteis, face à perda total de confiança no papel-moeda e com a provável imposição de cripto-moedas estatais, como única forma de pagamento. O ouro, considero-o a única reserva de valor nas mãos dos cidadãos, que está segura e que talvez volte a ser um meio de pagamento corrente. Foi assim no passado. Não faz sentido comparar o risco de se possuir ouro**, com o de possuir criptomoedas, que podem ser criminalizadas pelos Estados (veja-se o caso recente da China) ou hackeadas; estão constantemente a surgir notícias de golpes nos «porta moedas» (wallets), ou os centros de câmbio (exchanges). -------------------------

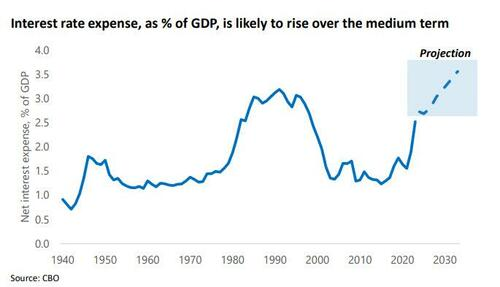

“Doing so would likely precipitate a historic financial crisis,” Yellen wrote. “Default could trigger a spike in interest rates, a steep drop in stock prices and other financial turmoil.”

(**) O ouro foi sempre o melhor meio de conservar valor ao longo do tempo. Isto tem sido verdade ao longo de 5000 anos. Por isso, devíamos todos avaliar o preço das coisas em peso de ouro, e não em euros, dólares, ou outra divisa «fiat». Por exemplo, um «Big Mac» em dólares, custava cerca de 60 cêntimos, quando Nixon despegou o dólar do ouro, em 1971. Agora, o mesmo «Big Mac» custa 4 $: Isto corresponde à perda de 85% do valor do dólar. Faz ainda mais sentido avaliar bens tais como propriedade imobiliária, carros, etc. em onças ou gramas de ouro, comparando o preço atual, com o preço ao longo dos anos. Assim, podemos ver qual a evolução real dos preços, porque eliminamos a contínua desvalorização das divisas «fiat». A inflação, maior ou menor, das divisas «fiat» ao longo do tempo, não nos permite usá-las para uma avaliação acertada, porque um dado valor em «dólares constantes» ou noutra divisa, pressupõe que a inflação cumulada foi rigorosamente medida. Sabemos que isso não é assim. Sem dúvida, que os índices de inflação têm sido estimados (muito) abaixo da realidade.